Thủ tướng: Luật hóa Nghị quyết 42 về xử lý nợ xấu

Xử lý nợ xấu gặp khó khi Nghị quyết 42/2017/QH14 hết hiệu lực

Tại Hội nghị Thường trực Chính phủ với các ngân hàng thương mại, một trong những mối quan tâm hàng đầu của lãnh đạo các ngân hàng là tìm kiếm giải pháp hiệu quả để thu hồi nợ xấu, đảm bảo an toàn hệ thống và thúc đẩy dòng chảy tín dụng trong nền kinh tế.

Chia sẻ tại Hội nghị, ông Phạm Toàn Vượng, lãnh đạo Agribank cho biết, dù ngân hàng đã triển khai quyết liệt các giải pháp xử lý, thu hồi nợ xấu song nợ xấu vẫn có xu hướng phát sinh tăng trong bối cảnh khó khăn chung của toàn ngành, đặc biệt do ảnh hưởng của cơn bão số 3.

Do đó, việc thực hiện mục tiêu đưa đưa tỷ lệ nợ xấu, nợ tiềm ẩn trở thành nợ xấu xuống dưới 3% của Agribank gặp rất nhiều thách thức, nhất là trong bối cảnh chỉ còn 1 năm thực hiện Phương án cơ cấu lại Agribank.

Trước tình trạng trên, đại diện Agribank đề nghị Chính phủ, Quốc hội và các cấp có thẩm quyền có cơ chế, quy định phù hợp về xử lý nợ xấu và tài sản bảo đảm của khoản nợ xấu, hỗ trợ các tổ chức tín dụng có cơ sở pháp lý để xử lý triệt để nợ xấu.

Cùng chung quan điểm, ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank nhận định một trong những điểm nghẽn hiện nay của ngành ngân hàng là về xử lý nợ xấu. Ông cho biết, vấn đề xử lý nợ xấu được nêu ra tại không dưới 5, 6 cuộc họp các cấp khác nhau, cho thấy sự cấp thiết của vấn đề này.

Nghị quyết 42 hết hiệu lực khiến việc thu hồi, xử lý nợ xấu của các ngân hàng gặp khó khăn, gần 200.000 tỷ tài sản tồn đọng, thậm chí con số thực tế còn lớn hơn. Giải pháp đòi nợ lớn nhất hiện nay là kiện ra tòa nhưng trên thực tế, các tòa tiếp nhận chưa đến 30% hồ sơ vì quá tải. Nhiều khách hàng chây ì, chậm trả nợ, ảnh hưởng không nhỏ đến hoạt động của các ngân hàng.

Nếu có cơ chế xử lý nợ xấu, các ngân hàng sẽ được “giải phóng” và phát triển hơn, đại diện VPBank cho biết.

Thống đốc Nguyễn Thị Hồng cho biết ngành ngân hàng rất mong muốn luật hóa Nghị quyết 42 về xử lý nợ xấu. Tuy nhiên, đề xuất đưa nội dung này vào Luật Các TCTD đã không được chấp thuận. Dù vậy, NHNN đã trình Chính phủ và hiện Phó Thủ tướng Hồ Đức Phớc đã giao NHNN xin ý kiến lại từ các bộ, ngành để sớm trình phương án mới.

Bên cạnh đó, NHNN cũng đang đẩy mạnh xử lý nợ xấu và tái cơ cấu hệ thống ngân hàng. Bốn ngân hàng yếu kém đã được chuyển giao bắt buộc, nhưng vẫn còn nhiều khoản nợ tồn đọng cần giải quyết. Để hỗ trợ quá trình này, NHNN đã trình Chính phủ phương án cho vay đặc biệt đối với các ngân hàng yếu kém. Đồng thời, NHNN tiếp tục kiến nghị Chính phủ sớm xem xét việc luật hóa Nghị quyết 42, nhằm tạo hành lang pháp lý vững chắc hơn cho công tác xử lý nợ xấu và ổn định hệ thống tài chính.

Ghi nhận ý kiến đóng góp của lãnh đạo các ngân hàng thương mại, Thủ tướng Phạm Minh Chính đã giao Phó Thủ tướng Hồ Đức Phớc trực tiếp chỉ đạo, Thống đốc NHNN Nguyễn Thị Hồng khẩn trương xây dựng hồ sơ, trình Quốc hội trong kỳ họp tháng 5 tới để luật hóa Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu.

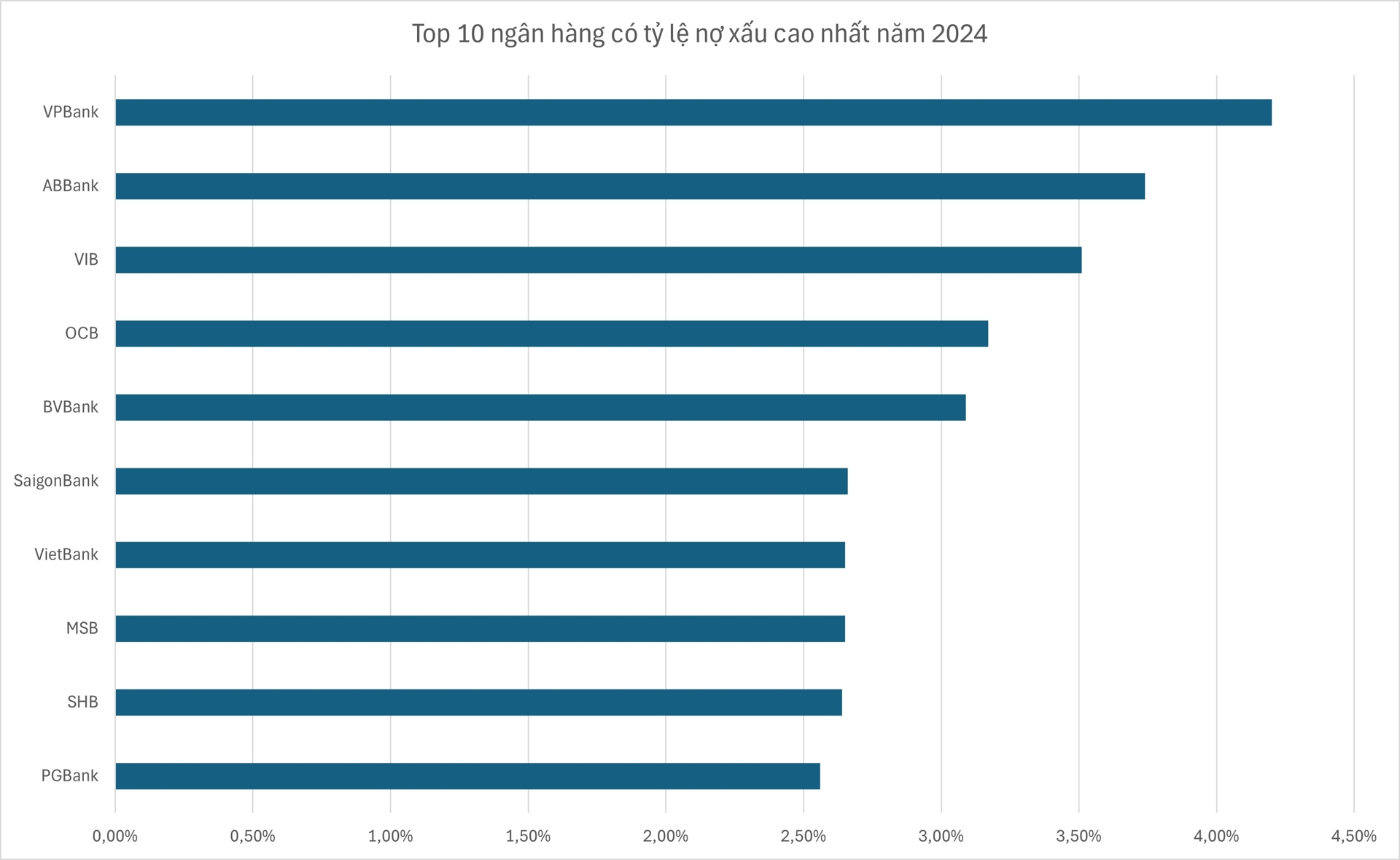

Bức tranh nợ xấu tại các ngân hàng trong năm 2024

Việc chưa có cơ chế xử lý nợ là một trong những yếu tố khiến tỷ lệ nợ xấu tại nhiều ngân hàng tăng cao trong năm 2024.

Theo báo cáo NHNN trình lên Hội nghị, tính đến hết năm 2024, tổng số nợ nhóm 2 (các khoản vay có dấu hiệu cảnh báo rủi ro) tại các ngân hàng thương mại (NHTM) là 211.709,4 tỷ đồng, chiếm 1,25% tổng dư nợ được phân loại theo quy định tại Thông tư 31/2024/TT-NHNN. Con số này đã giảm 7% so với cuối năm 2023. Trong đó, nhóm ngân hàng thương mại cổ phần (NHTMCP) chiếm phần lớn với 118.756,9 tỷ đồng, tương đương 56,1% tổng nợ nhóm 2 của toàn bộ hệ thống NHTM.

Nợ xấu nội bảng của các NHTM tính đến ngày 31/12/2024 ở mức 733.904,9 tỷ đồng, tăng 3,4% so với cuối năm 2023, chiếm 94,8% tổng nợ xấu nội bảng của toàn hệ thống tổ chức tín dụng (TCTD). Tỷ lệ nợ xấu của các NHTM ở mức 4,35%, giảm so với mức 4,89% vào cuối năm 2023. Nếu không tính 5 ngân hàng thương mại bị kiểm soát đặc biệt, tỷ lệ nợ xấu của nhóm NHTM chỉ còn 1,69%.

Báo cáo của NHNN cũng chỉ ra một số ngân hàng có tỷ lệ nợ xấu nội bảng trên 3%, gồm có MBV (7,18%), GPBank (15,87%), VCBNeo (43,76%), DongA Bank (46,1%), NCB (16,69%) và SCB (98,50%). Trong số này, 4 ngân hàng là MBV, GPBank, VCBNeo và DongA Bank mới được chuyển giao bắt buộc. Còn lại, ngân hàng SCB đang trong diện kiểm soát đặc biệt.

Thống kê từ Wichart cho thấy, 10 ngân hàng có tỷ lệ nợ xấu cao nhất hệ thống gồm có PGBank (2,56%), SHB (2,64%), MSB (2,65%), VietBank (2,65%), SaigonBank (2,66%), BVBank (3,09%), OCB (3,17%), VIB (3,15%), ABBank (3,74%) và VPBank (4,2%). Trong đó, tỷ lệ nợ xấu tại nhiều ngân hàng vượt quá 3%.

Trái lại, những ngân hàng như BVBank, OCB, VIB, ABBank và VPBank lại ghi nhận tỷ lệ nợ xấu vượt 3% trong năm 2024.

Về chất lượng tín dụng, nợ có khả năng mất vốn toàn ngành ngân hàng tăng mạnh, không chỉ ở những ngân hàng có vốn điều lệ nhỏ mà cả ở những “ông lớn” như BIDV, Vietcombank, VietinBank, Techcombank hay MB.

Tính đến này ngày 31/12/2024, nợ có khả năng mất vốn của 27 ngân hàng đạt hơn 131 nghìn tỷ đồng, tăng hơn 39.500 tỷ so với năm 2023, tương đương mức tăng 43%. Ngoài ra, tỷ trọng của nợ nhóm 5 trong tổng dư nợ cho vay có xu hướng tăng, từ 0,91% năm 2023 lên 1,11% năm 2024.

Trong đó, BIDV là ngân hàng có dư nợ nhóm 5 lớn nhất, lên tới 19.801 tỷ đồng, tăng 52% trong năm 2024. Theo sau là VietinBank với 13.832 tỷ đồng nợ nhóm 5, tăng 47,5% so với năm 2023. Tuy nhiên, do là ngân hàng có quy mô lớn nên BIDV và VietinBank vẫn nằm trong nhóm có tỷ lệ nợ xấu thấp nhất.

Ngoài ra, những ngân hàng như Vietcombank, VIB, Techcombank, NamAbank, LPBank, ABBank, NCB cũng ghi nhận nợ nhóm 5 tăng bằng lần trong năm 2024.

Cùng kỳ, tỷ lệ bao phủ nợ xấu của một nửa số ngân hàng giảm so với thời điểm cuối năm ngoái, trong đó có nhiều ngân hàng tỷ lệ bao phủ nợ xấu của Saigonbank giảm 7,9 điểm phần trăm xuống còn 36,3% trong năm 2024; Tỷ lệ bao phủ nợ xấu của OCB giảm 17 điểm phần trăm, còn 47,10%...

Những ngân hàng có tỷ lệ bao phủ nợ xấu thấp, dưới 50% là OCB, VietBank (46%), ABBank (45,5%), BVBank (45,2%), Eximbank (42,3%), PGBank (40,5%), Saigonbank, NCB (8,6%)….

Xem thêm tại vietnamfinance.vn