Tiền gửi không kỳ hạn vượt 1,19 triệu tỷ, ngân hàng hưởng lợi từ vốn rẻ

Số dư tiền gửi không kỳ hạn của cá nhân lập kỷ lục

Số liệu mới đây của Ngân hàng Nhà nước (NHNN) cho thấy, tính đến hết quý III/2024, số dư tiền gửi thanh toán của cá nhân đạt hơn 1,19 triệu tỷ đồng, tăng 9% so với đầu năm. Số dư tiền gửi thanh toán hiện chiếm khoảng 17% trong tổng số dư tiền gửi khách hàng cá nhân tại hệ thống ngân hàng (hơn 6,9 triệu tỷ đồng).

Đồng thời, mức 1,19 tỷ đồng cũng là mức cao nhất từ trước đến nay của tiền gửi thanh toán của cá nhân tại hệ thống ngân hàng.

Sự bùng nổ của ngân hàng số và các giải pháp thanh toán không dùng tiền mặt đã thúc đẩy tiền gửi thanh toán cá nhân tăng trưởng vượt bậc. Theo số liệu mới đây của NHNN, khoảng 87% người trưởng thành tại Việt Nam đã có tài khoản thanh toán. Số lượng tài khoản thanh toán của cá nhân là hơn 200 triệu, thẻ đang lưu hành đạt gần 160 triệu. Lũy kế 11 tháng năm 2024, có tổng cộng hơn 16 tỷ giao dịch thanh toán không tiền mặt với doanh số khoảng 270 triệu tỷ đồng.

Tiền gửi thanh toán hay còn được gọi là tiền gửi không kỳ hạn là khoản tiền mà cá nhân/doanh nghiệp mở tại ngân hàng để sử dụng dịch vụ thanh toán do ngân hàng cung ứng như dịch vụ thẻ, dịch vụ thanh toán bằng các phương tiện thanh toán không dùng tiền mặt ngoài thẻ. Tuy nhiên, nguồn tiền gửi không kỳ hạn của khách hàng cá nhân có xu hướng ổn định hơn, trong khi tiền gửi thanh toán của các doanh nghiệp thường có biến động mạnh do yếu tố mùa vụ.

Việc số dư tiền gửi thanh toán tăng mạnh như hiện nay có tác động trực tiếp lên hoạt động kinh doanh của các ngân hàng bởi tỷ lệ CASA (tiền gửi thanh toán/tổng tiền gửi khách hàng) càng cao thì ngân hàng càng có lợi thế tối ưu chi phí vốn, từ đó cải thiện NIM và gia tăng lợi nhuận.

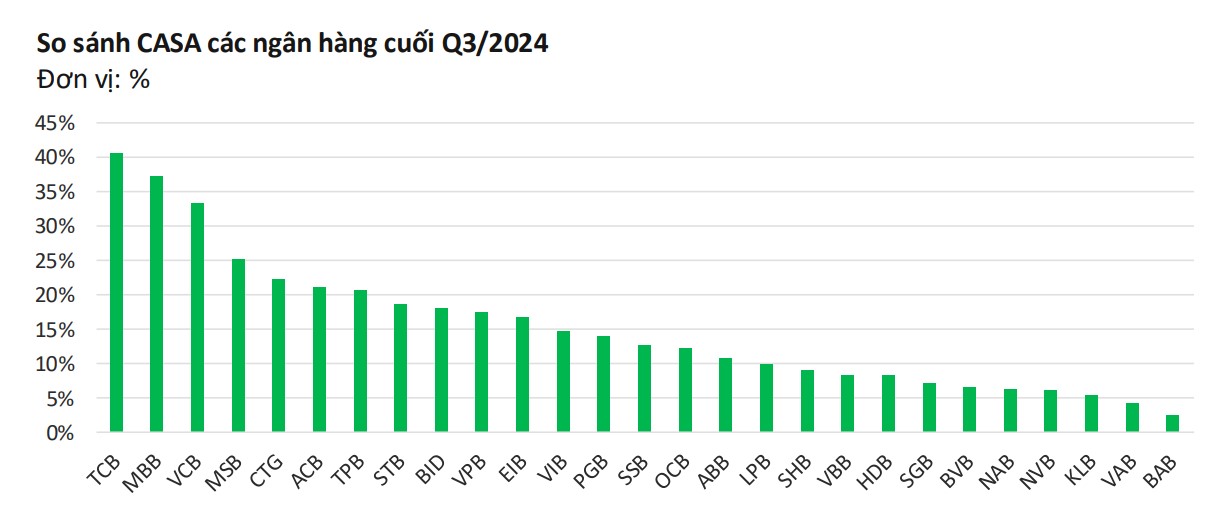

Thống kê từ báo cáo tài chính quý III/2024 của các nhà băng chỉ ra, tính đến cuối tháng 9/2024, chỉ có 6 ngân hàng có tỷ lệ CASA trên 20%, bao gồm ACB (22,3%), VietinBank (23,1%), MSB (24,2%), Vietcombank (34,8%), MB (36,7%) và Techcombank (40,5%). Bám sát phía sau là TPBank với 19,3% và BIDV với 18,7%.

Techcombank dẫn đầu về tỷ lệ CASA với 40,5% (bao gồm cả số dư sinh lời tự động) tính đến hết quý III/2024. Theo báo cáo tài chính của nhà băng này, số dư tiền gửi của khách hàng Techcombank tính đến cuối tháng 9/2024 đạt 495 nghìn tỷ đồng, tăng 8,9% so với đầu năm và 21% so với cùng kỳ năm ngoái. Trong đó, số dư CASA của Techcombank đạt mức cao kỷ lục 200,3 nghìn tỷ đồng. Giai đoạn 2018 – 2023, bình quân CASA của Techcombank đạt 39,5%, cao hơn nhiều so với mức bình quân của 10 ngân hàng lớn trong hệ thống (19,3%).

Trong khi đó, mặc dù đứng thứ 5 về tỷ lệ CASA nhưng VietinBank lại là ngân hàng có tăng trưởng số dư CASA lớn nhất trong 9 tháng năm 2024. Theo đó, số dư CASA của VietinBank đã tăng thêm 33.000 tỷ đồng, lên 352 nghìn tỷ đồng trong 3 quý đầu năm 2024.

VPBankS nhận định, các ngân hàng như Vietcombank, MB, Techcombank, MSB, và Vietinbank sẽ tiếp tục duy trì lợi thế về CASA nhờ sự đầu tư đồng bộ vào số hóa, mở rộng độ phủ mạng lưới và khai thác tối đa hệ sinh thái khách hàng.

Ngân hàng chạy đua tăng CASA

Trên thực tế, nhiều ngân hàng vẫn phải sống dựa vào thu nhập từ hoạt động tín dụng khi thu nhập này chiếm tới 70 – 80% cơ cấu lợi nhuận của các ngân hàng. Kể từ cuối quý II/2024, mặt bằng lãi suất huy động đi lên trong khi áp lực giảm lãi vay vẫn hiện hữu khiến nhu cầu tối ưu chi phí vốn, cải thiện chênh lệch huy động/cho vay của các ngân hàng càng thêm “nóng”.

Báo cáo ngành ngân hàng mới đây của VPBankS chỉ ra, việc đồng bạc xanh được dự báo sẽ tiếp tục tăng giá sau khi Tổng thống Trump quay lại Nhà Trắng sẽ khiến chi phí huy động vốn ngoại tệ của các ngân hàng cao hơn, kéo theo chi phí vốn trở nên "đắt đỏ" hơn.

Trong bối cảnh đó, việc tăng CASA đang trở nên rất quan trọng, buộc các ngân hàng cần chuẩn bị tốt hơn để duy trì sự ổn định và khả năng cạnh tranh. Tuy nhiên, đây không phải là một bài toán dễ dàng bởi các ngân hàng đều nhận thức rõ lợi ích của việc tăng CASA, dẫn đến sự cạnh tranh cao trong việc thu hút tiền gửi không kỳ hạn từ khách hàng cá nhân và doanh nghiệp.

Theo nhận định của nhiều chuyên gia, sự cạnh tranh gay gắt giữa các ngân hàng trong cuộc đua tăng CASA đòi hỏi các ngân hàng phải đầu tư mạnh mẽ hơn vào công nghệ và hệ sinh thái dịch vụ.

Nhiều ngân hàng không chỉ đầu tư mạnh mẽ vào các ứng dụng ngân hàng số, chẳng hạn như ứng dụng trí tuệ nhân tạo (AI) và phân tích dữ liệu (big data) để hiểu sâu sắc hành vi, dự đoán, thậm chí là định hình hành vi tài chính của từng khách hàng. Chưa kể, hệ sinh thái dịch vụ của các ngân hàng cũng không còn dừng lại ở giao dịch thông thường mà còn mở rộng sang các lĩnh vực mới như bảo hiểm, đầu tư,… để thu hút và giữ chân khách hàng.

Gần đây, một số ngân hàng đã phát triển tính năng auto-earning (sinh lời tự động) - cho phép tài khoản tự động tạo ra lợi nhuận theo ngày từ khoản tiền nhàn rỗi nhằm thu hút tiền gửi không kỳ hạn.

Techcombank là ngân hàng tiên phong khi triển khai tính năng Sinh lời tự động (auto-earning) với lãi suất lên tới 4,1%/năm. Sau đó, VPBank cũng đã tung ra tính năng “VPBank ON+ - Tiền nhàn rỗi sinh lời tự động” vào tháng 4/2024. Gần đây, MSB cũng vừa triển khai tính năng sinh lời không ngừng trên tài khoản với lãi suất lên tới 4,2%/năm.

Trong trao đổi với VietnamFinance, PGS-TS Nguyễn Hữu Huân nhận định việc ngày càng có nhiều ngân hàng tham gia cuộc đua sinh lời tự độngxuất phát từ nhu cầu tăng tỷ lệ tiền gửi không kỳ hạn (CASA) của các ngân hàng.

“Hiện nay, ngoài áp lực tăng vốn, duy trì tỷ lệ an toàn vốn, các ngân hàng còn đang phải cạnh tranh rất lớn về CASA. Do đó, các ngân hàng buộc phải đưa ra nhiều dịch vụ hấp dẫn hơn như tính năng sinh lời tự động nhằm thu hút thêm lượng tiền gửi không kỳ hạn của khách hàng.

Các ngân hàng chấp nhận trả mức lãi suất cao hơn so với lãi suất tiền gửi không kỳ hạn để tăng CASA. Bởi khi tỷ lệ CASA tăng, các ngân hàng sẽ giảm được chi phí huy động vốn, từ đó giúp tăng lợi nhuận của ngân hàng. Ở phía khách hàng, tính năng sinh lời tự động cũng mang đến nhiều lợi ích. Khách hàng có thể nhận mức lãi suất hấp dẫn hơn từ dòng tiền nhàn rỗi mà vẫn có thể sử dụng bất cứ khi nào cần”, ông Huân nói.

Xem thêm tại vietnamfinance.vn