Bà có nhận định gì về câu chuyện nợ xấu và tỷ lệ bao phủ nợ xấu của các ngân hàng trong quý I vừa qua?

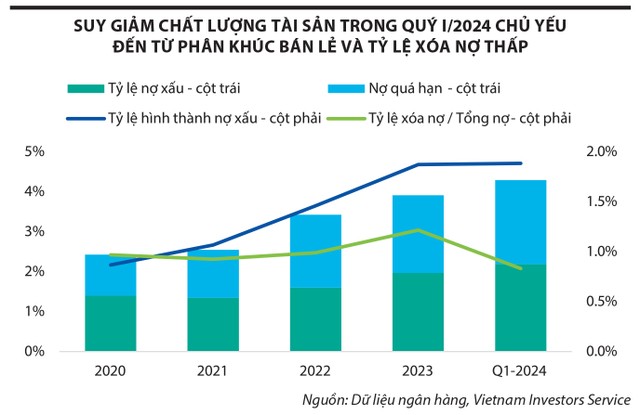

Báo cáo tài chính quý I/2024 của các ngân hàng thương mại cho thấy, tỷ lệ nợ xấu trung bình của ngành đã tăng lên mức 2,2% vào cuối tháng 3/2024 (từ mức 1,9% vào cuối năm 2023). Trong đó, các ngân hàng tập trung vào bán lẻ như VIB, VPBank, ABBank chứng kiến sự gia tăng nợ quá hạn từ các khoản cho vay bán lẻ như cho vay mua nhà. MBB có tỷ lệ nợ xấu tăng đáng kể so với mức trung bình ngành, chủ yếu đến từ một doanh nghiệp năng lượng tái tạo lớn.

Trong nhóm ngân hàng có vốn Nhà nước chi phối, BIDV là ngân hàng bị suy giảm chất lượng tài sản mạnh nhất, với tỷ lệ nợ xấu tăng đáng kể và tỷ lệ xóa nợ thấp.

|

Với nhóm ngân hàng thương mại cổ phần tư nhân quy mô lớn, Techcombank cho thấy chất lượng tài sản ổn định, được củng cố bởi tệp khách hàng giàu có và bền vững; OCB đã giảm đáng kể các khoản nợ có vấn đề nhờ tích cực khắc phục và xử lý các tài sản gán nợ; LPBank cho thấy chất lượng tài sản có khả năng phục hồi nhờ thắt chặt chính sách cấp tín dụng và phương thức thu hồi khoản vay.

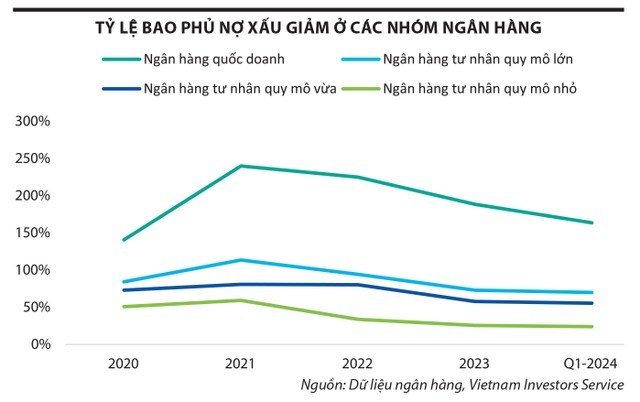

Tỷ lệ nợ xấu tăng, trong khi chi phí dự phòng xử lý nợ xấu giảm đã kéo tỷ lệ bao phủ nợ xấu toàn ngành giảm từ mức 90% vào cuối năm 2023 xuống mức 86% vào cuối quý I/2024. MBB có mức giảm bao phủ nợ xấu mạnh nhất, do tỷ lệ nợ xấu tăng mạnh. Các ngân hàng có vốn Nhà nước chi phối, đặc biệt là BIDV cũng giảm mức dự phòng tổn thất từ 200% năm 2023 xuống còn 171% trong quý I/2024. Bộ đệm dự phòng của các ngân hàng nhỏ vẫn thấp hơn mức trung bình ngành và sẽ mất nhiều thời gian hơn để bù đắp khoản dự phòng nợ xấu sau sự suy giảm chất lượng tài sản trong thời gian qua.

|

Nợ xấu tăng cũng là điều nằm trong dự đoán khi số liệu của NHNN cho thấy tăng trưởng tín dụng âm trong hai tháng đầu năm và mới nhích nhẹ gần đây?

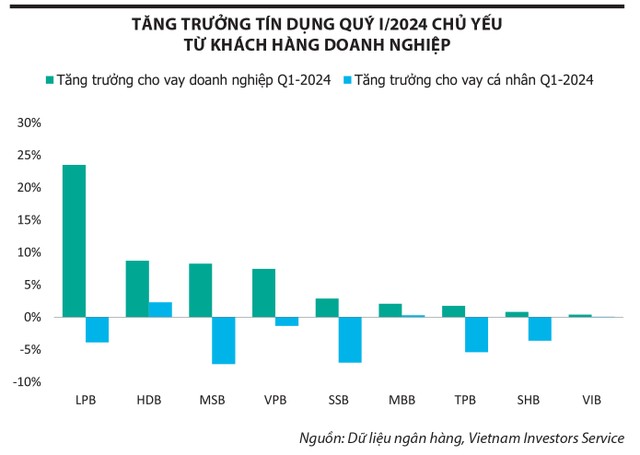

Nhìn chung, tăng trưởng tín dụng trong quý I/2024 ở mức khiêm tốn, khoảng 0,26% so với cuối năm 2023, do sự sụt giảm từ cho vay cá nhân cũng như nền quy mô tăng cao ở tháng cuối năm 2023. Động lực tăng trưởng tín dụng chủ yếu được hỗ trợ từ khách hàng doanh nghiệp, nhờ nhu cầu tín dụng từ thương mại nội địa, doanh nghiệp sản xuất - kinh doanh bất động sản, xây dựng.

Tuy nhiên, cần lưu ý rằng, việc một số ngân hàng tiếp tục đẩy mạnh cho vay doanh nghiệp lớn sẽ làm tăng tập trung tín dụng theo khách hàng và sẽ khiến ngân hàng dễ bị tổn thương hơn trước các sự kiện tín dụng theo khách hàng lớn (nếu phát sinh).

Trong mùa đại hội cổ đông thường niên 2024 vừa qua, các ngân hàng đều cho biết tiếp tục chiến lược mở rộng và đa dạng hóa khách hàng. Chẳng hạn, một số ngân hàng tập trung vào tệp khách hàng cá nhân (như ACB, VIB, LPB) có xu hướng mở rộng sang khách hàng doanh nghiệp trong bối cảnh tăng trưởng tín dụng cá nhân phục hồi chậm. Trong khi đó, Techcombank khẳng định đa dạng hóa sang khách hàng cá nhân và khách hàng doanh nghiệp vừa và nhỏ (SME).

|

Vấn đề được thị trường rất quan tâm là tín dụng bất động sản. Theo bà, phân khúc này sẽ diễn ra theo chiều hướng nào trong thời gian tới?

Theo Bộ Xây dựng, dư nợ tín dụng cho vay doanh nghiệp bất động sản tính đến ngày 29/2/2024 là 1,11 triệu tỷ đồng, chiếm khoảng 8% tổng tín dụng toàn ngành, tăng 1,9% so với cuối năm 2023. Xu hướng hồi phục này dự báo sẽ tiếp diễn trong ba quý còn lại của năm 2024, để hỗ trợ nhu cầu vốn cho các chủ đầu tư và dự án mới khi các rào cản pháp lý được tháo gỡ và phê duyệt pháp lý dự án được phục hồi nhờ các quy định mới liên quan đến bất động sản.

Thêm vào đó, các ngân hàng đã trở nên thận trọng hơn trong năm 2023 và quý I/2024 nhằm kiểm soát rủi ro tín dụng bằng cách giải ngân mới một cách có chọn lọc cho các nhà phát triển bất động sản có tảng tài chính tốt, dự án có pháp lý đầy đủ. Các ngân hàng cũng hỗ trợ nguồn vốn cho các dự án và cơ cấu lại khoản vay, với việc tín dụng cho vay bất động sản tăng khoảng 30% trong năm 2023.

Vì vậy, chúng tôi kỳ vọng rủi ro tài sản từ cho vay bất động sản sẽ dần ổn định khi các doanh nghiệp bất động sản có được những phê duyệt pháp lý cần thiết để phát triển dự án và tiếp cận vốn tài trợ mới.

Tuy nhiên, cần lưu ý rằng, một số ngân hàng tư nhân quy mô lớn với danh mục đầu tư trái phiếu doanh nghiệp lớn hơn so với trung bình ngành có cấp tín dụng cho các khách hàng doanh nghiệp lớn trong lĩnh vực bất động sản; trong đó, một số công ty trong nhóm có liên quan đến các dự án bất động sản mang tính đầu cơ và/hoặc chậm trả gốc/lãi trái phiếu trong thời gian gần đây. Việc sử dụng đòn bẩy cao và dòng tiền phục hồi chậm của các doanh nghiệp trên sẽ tiếp tục là rủi ro chính đối với chất lượng tài sản của ngân hàng.

Theo bà, những yếu tố nào cần phải quan tâm liên quan đến chất lượng tài sản của ngành ngân hàng trong thời gian tới?

Chúng tôi kỳ vọng tỷ lệ nợ xấu của ngành ngân hàng sẽ giảm dần nhờ khả năng trả nợ của khách hàng cải thiện khi môi trường kinh doanh trong nước "dễ thở" hơn và mặt bằng lãi suất duy trì ở thấp so với nền cao trong năm 2023. Nhiều chính sách của Chính phủ cùng các quy định pháp lý mới nhằm thúc đẩy đầu tư và tiêu dùng nội địa sẽ có hiệu lực, từ đó góp phần đẩy mạnh hoạt động kinh doanh và cải thiện dòng tiền của các doanh nghiệp. Trong khi đó, lãi suất thấp sẽ giảm bớt gánh nặng lãi vay và cải thiện khả năng trả nợ cho khách hàng cá nhân và doanh nghiệp vừa và nhỏ.

Tăng trưởng tín dụng kỳ vọng sẽ đạt mức 14 - 15% trong năm nay, dẫn dắt bởi tăng trưởng tín dụng doanh nghiệp trong các lĩnh vực thương mại trong nước, sản xuất - kinh doanh bất động sản, trong khi nhu cầu vay mua nhà cá nhân dần phục hồi. Chi phí tín dụng, mặc dù đã giảm trong quý I/2024 nhưng sẽ ở mức cao do các ngân hàng cần nâng bộ đệm dự phòng từ mức đáy của năm 2023, nhất là các ngân hàng tư nhân có quy mô vừa và nhỏ.

Lợi nhuận cải thiện sẽ giúp các ngân hàng bổ sung vốn để hỗ trợ tăng trưởng cho vay và duy trì bộ đệm vốn ổn định. Tỷ lệ nợ xấu và diễn biến trên thị trường bất động sản là những yếu tố chính cần theo dõi trong chất lượng tài sản trong thời gian tới.