Tổng vốn hóa “Big 3” ngân hàng Vietcombank, BIDV và VietinBank vượt 1 triệu tỷ đồng, chiếm 1/5 giá trị toàn sàn HoSE

Thị trường chứng khoán Việt Nam đang "băng băng" tiến về vùng đỉnh 17 tháng với sự dẫn dắt của nhóm cổ phiếu ngân hàng, đặc biệt là "Big 3" Vietcombank, BIDV và VietinBank. Phiên 27/2 vừa qua, cổ phiếu VCB của Vietcombank tăng 1,79% lên mức 91.100 đồng/cp, qua đó song hành cùng HPG kéo VN-Index bứt phá mạnh.

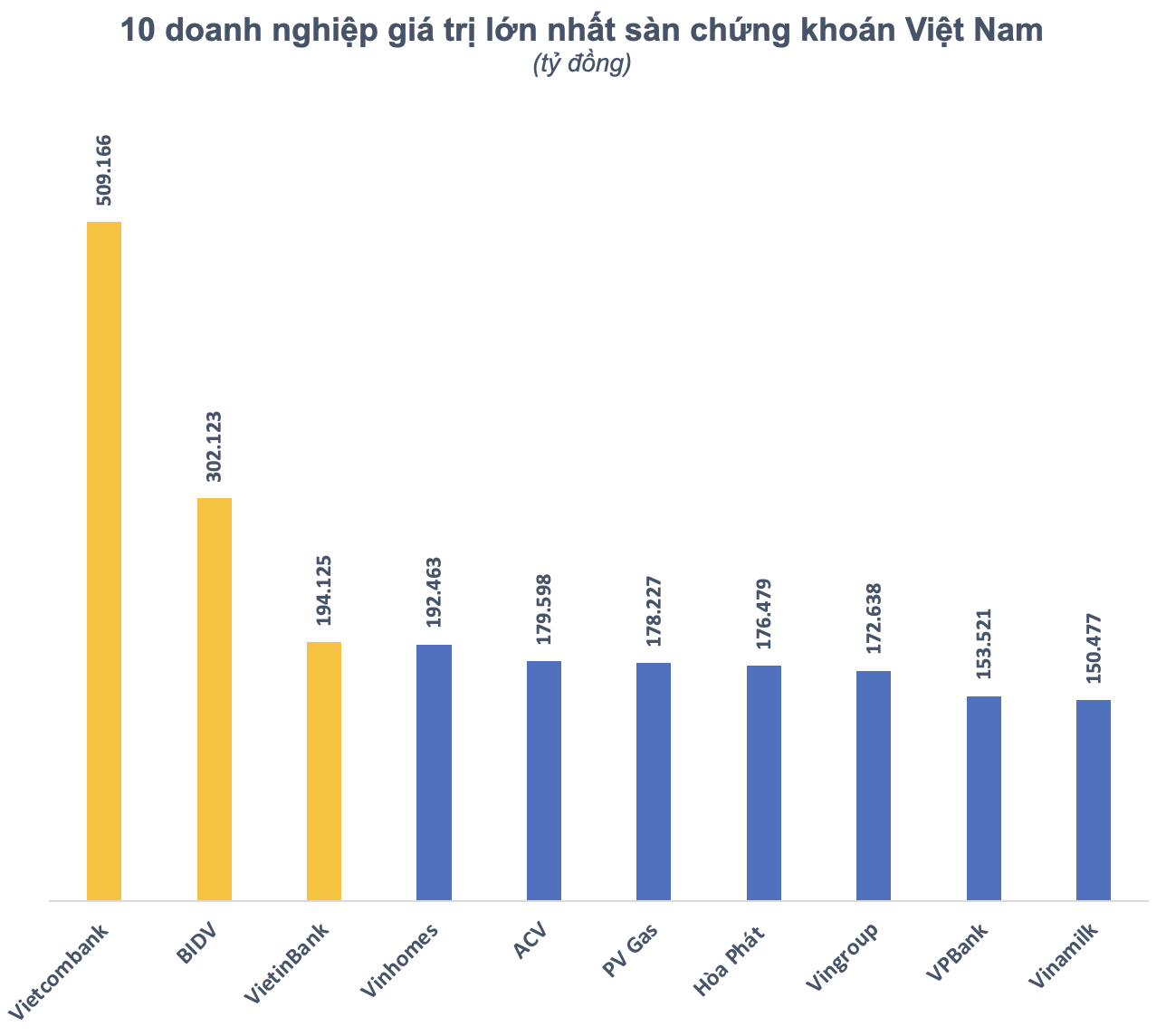

Cú bứt phá đẩy giá trị vốn hóa của Vietcombank lên hơn 509.000 tỷ đồng (21 tỷ USD), tiếp tục củng cố vị trí số 1 toàn sàn chứng khoán. Con số này cao hơn 60.400 tỷ (2,5 tỷ USD) so với thời điểm đầu năm 2024 nhưng vẫn thấp hơn đôi chút so với mức kỷ lục từng đạt được vào cuối tháng 7 năm ngoái. Đến nay, Vietcombank vẫn là cái tên duy nhất trong lịch sử chứng khoán Việt Nam vượt ngưỡng nửa triệu tỷ vốn hóa.

Tương tự, cổ phiếu CTG của VietinBank cũng vừa có phiên tăng điểm khởi sắc qua đó tiến sát đến đỉnh lịch sử đạt được hồi giữa năm 2021. Giá trị vốn hóa của nhà băng này cũng theo đó tăng lên trên 194.000 tỷ đồng (8 tỷ USD), cao hơn khoảng 48.600 tỷ (2 tỷ USD) so với đầu năm 2024. Con số này đưa VietinBank đứng vị trí thứ 3 trong danh sách những cái tên giá trị nhất toàn sàn chứng khoán.

Chiều ngược lại, cổ phiếu BID của BIDV vừa có phiên điều chỉnh nhẹ sau khi lập đỉnh lịch sử và đang dừng ở mức 53.000 đồng/cp. Giá trị vốn hóa của ngân hàng tương ứng đạt hơn 302.000 tỷ đồng (12,5 tỷ USD), tăng khoảng 54.700 tỷ (2,3 tỷ USD) so với đầu năm 2024. Nếu tính từ khi bắt đầu nổi sóng đầu tháng 11 năm ngoái, vốn hóa của BIDV đã tăng thêm gần 100.000 tỷ đồng.

Như vậy, tổng vốn hóa của 3 ngân hàng Vietcombank, BIDV và VietinBank tính đến thời điểm hiện tại đã vượt 1 triệu tỷ đồng, tương đương khoảng 1/5 tổng giá trị toàn sàn HoSE. Đây là một kỷ lục vô tiền khoáng hậu trong lịch sử chứng khoán Việt Nam.

Câu chuyện tăng vốn

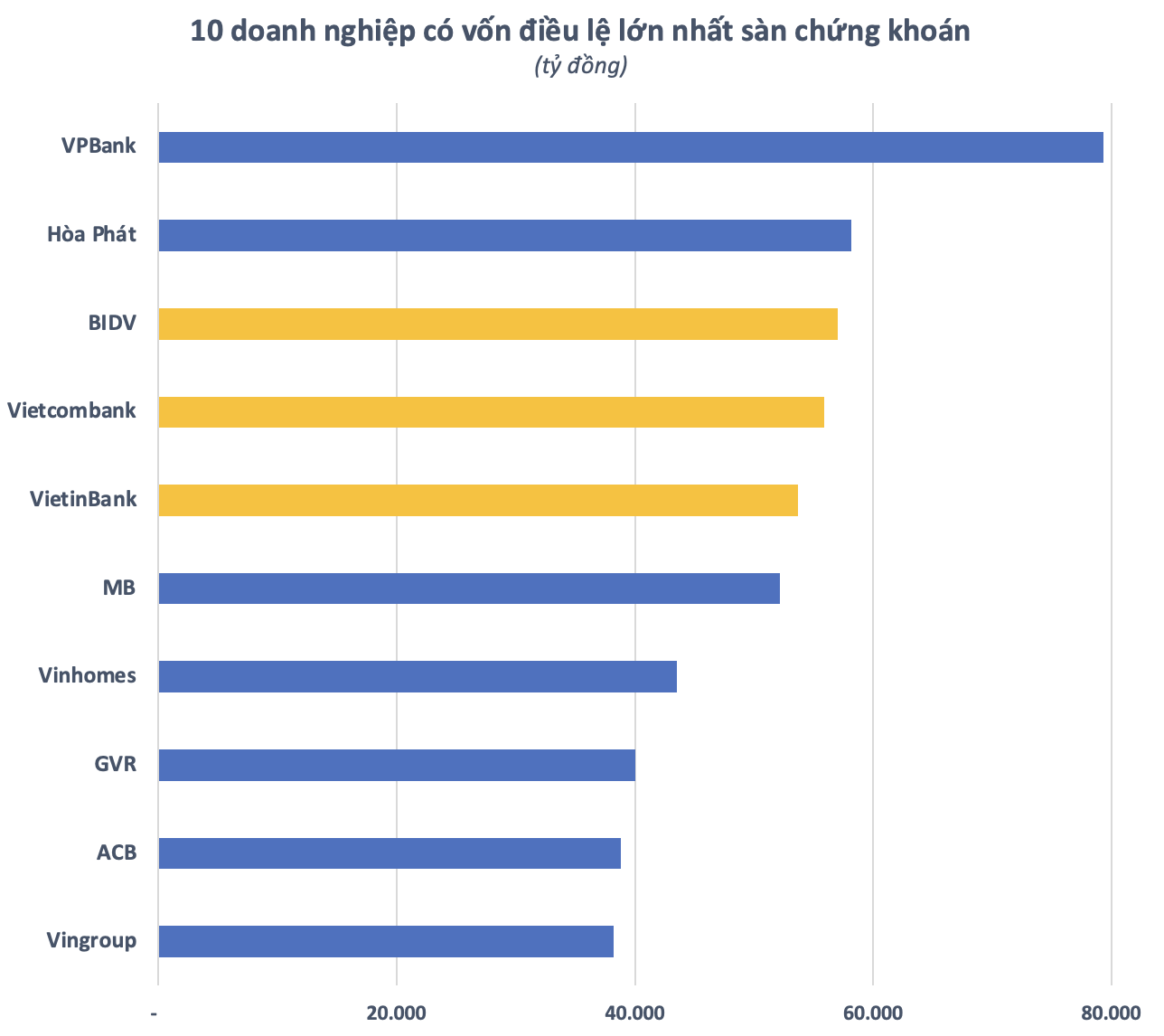

Một điểm chung của "Big 3" ngân hàng là đều đang có kế hoạch tăng vốn. Mới đây nhất, HĐQT VietinBank đưa ra quyết định thông qua phương án phân phối lợi nhuận năm 2022 với lợi nhuận còn lại sau khi trích các quỹ bắt buộc và quỹ khen thưởng phúc lợi là 11.648 tỷ đồng. Theo phê duyệt của cơ quan Nhà nước có thẩm quyền, ngân hàng sẽ dùng toàn bộ lợi nhuận còn lại này để chia cổ tức bằng cổ phiếu. Nếu thực hiện thành công, vốn điều lệ của VietinBank sẽ tăng từ 53.700 tỷ lên mức 65.300 tỷ đồng.

Tương tự, Vietcombank cũng đã công bố kế hoạch tổ chức Đại hội đồng cổ đông thường niên 2024 dự kiến diễn ra ngày 26/4, trong đó có nội dung đáng chú ý liên quan đến phương án tăng vốn điều lệ từ nguồn lợi nhuận còn lại năm 2022. Trước đó, ĐHĐCĐ thường niên 2023 của ngân hàng đã thông qua kế hoạch chi trả cổ tức bằng cổ phiếu từ toàn bộ lợi nhuận sau thuế của năm 2022 (hơn 21.000 tỷ). Trong năm 2023, Vietcombank đã hoàn thành tăng vốn từ lợi nhuận 2020 và lợi nhuận còn lại năm 2019 với tỷ lệ 18,1%, đưa vốn điều lệ lên gần 56.000 tỷ đồng.

Với BIDV, báo cáo mới đây của Chứng khoán Vietcap cũng nhận định thương vụ bán vốn của nhà băng này sẽ là điểm sáng của ngành ngân hàng trong năm 2024. Trước đó, ĐHĐCĐ thường niên 2023 đã thông qua phương án phát hành hơn 1 tỷ cổ phiếu, bao gồm gần 642 triệu cổ phiếu để trả cổ tức năm 2021 và phần còn lại là phát hành thêm cổ phiếu theo hình thức chào bán ra công chúng hoặc chào bán riêng lẻ (455 triệu cổ phiếu). Hồi cuối năm 2023, BIDV đã phát hành gần 642 triệu cổ phiếu để trả cổ tức năm 2021.

Theo Vietcap, một trong những nguyên nhân khiến BIDV chưa thực hiện được việc bán vốn trong năm 2023 vừa qua là do điều kiện kinh tế chưa cho phép. Với kỳ vọng kinh tế phục hồi trong năm 2024, cộng thêm môi trường lãi suất thấp, nhóm phân tích kỳ vọng hoạt động huy động vốn từ phát hành cổ phiếu có thể thành công.

Trong báo cáo chiến lược 2024, SSI Research đánh giá những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác.

Đầu xuôi, đuôi có lọt?

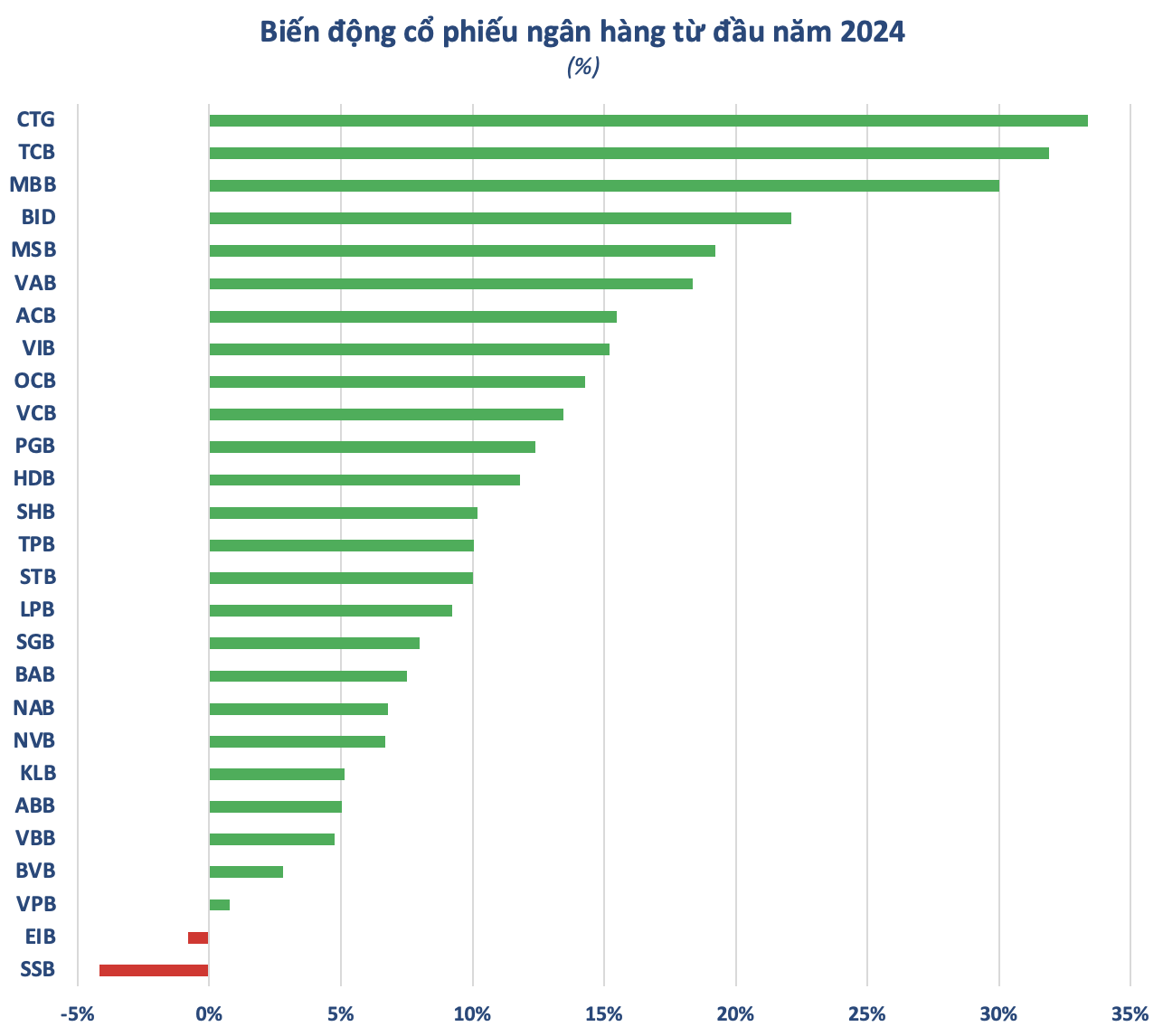

Nhìn chung, dù có hay không có câu chuyện tăng vốn hỗ trợ, cổ phiếu nhóm ngân hàng vẫn có khởi đầu năm 2024 tương đối suôn sẻ. Tính từ đầu năm đến nay, gần như toàn bộ cổ phiếu ngân hàng (ngoại trừ SSB, EIB) đều tăng giá, phần lớn trên 2 chữ số. Thậm chí, một số cái tên như CTG, TCB, MBB, BID,… còn tăng rất mạnh trên 20% sau chưa đầy 2 tháng.

Đầu xuôi nhưng đuôi có lọt hay không vẫn còn là một dấu hỏi khi ngành ngân hàng được dự báo sẽ có nhiều cơ hội và thách thức đan xen trong năm 2024. Theo ước tính của SSI Research, lợi nhuận trước thuế (LNTT) năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu của bộ phận phân tích này dự kiến tăng trưởng 16,5% so với cùng kỳ năm trước. Con số này cao hơn so với mức 5,2% trong năm 2023.

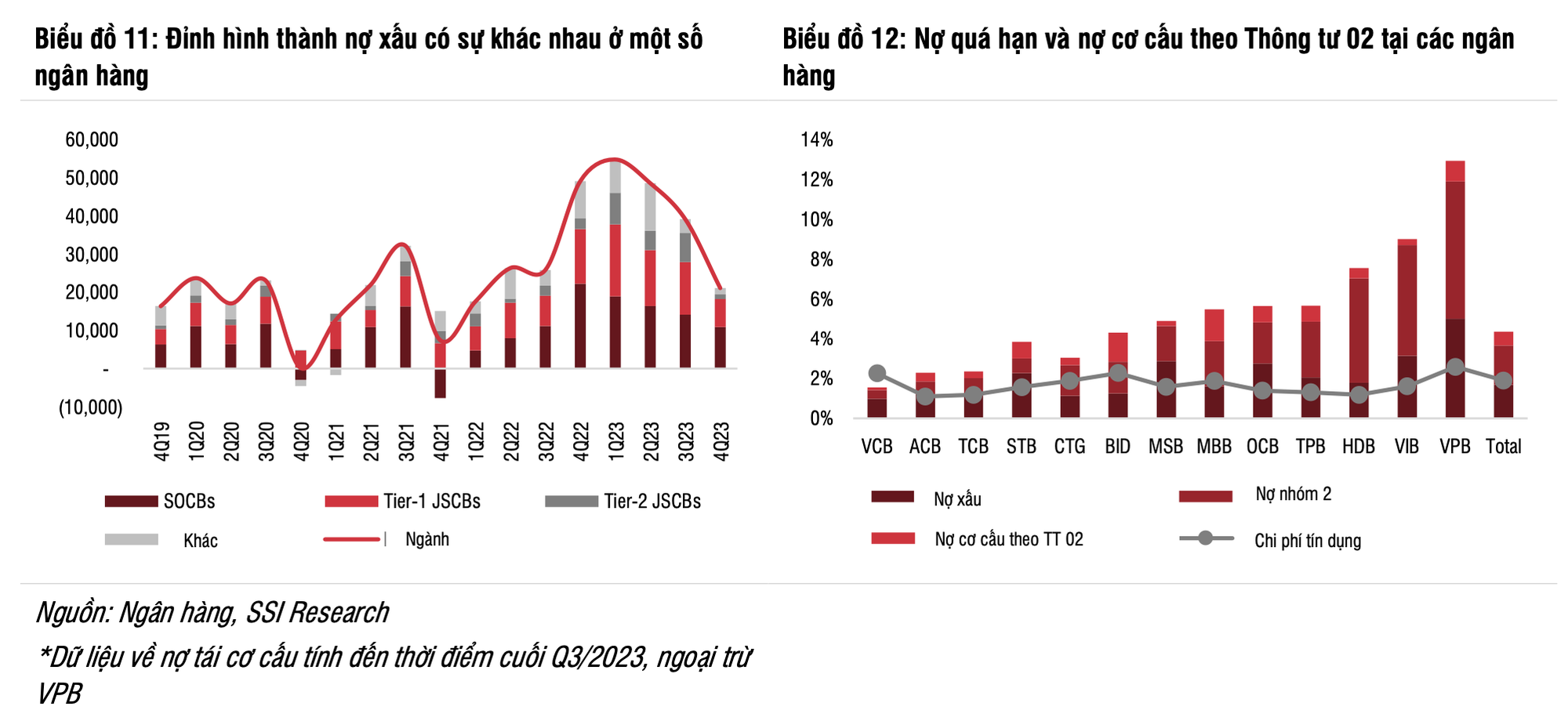

Về chất lượng tài sản, SSI Research cho rằng tình hình chung của các ngân hàng sẽ có sự cải thiện so với năm 2023, phần lớn là nhờ vào chi phí vốn đã giảm về mức thấp hơn nhiều so với 2023 và lợi nhuận trước dự phòng (PPOP) có sự cải thiện giúp các ngân hàng có dư địa để tạo một bộ đệm dự phòng tốt hơn.

Tỷ lệ nợ xấu có thể sẽ tăng trở lại trong nửa đầu năm 2024 khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt. Tuy nhiên, tỷ lệ nợ xấu cuối năm 2024 được dự báo sẽ giảm nhẹ so với năm 2023 (1,63% so với 1,68%), do cuối năm dự kiến các ngân hàng sẽ đẩy mạnh xóa nợ xấu và nền kinh tế phục hồi mạnh hơn.

Mặt khác, các khoản nợ có vấn đề (bao gồm các khoản nợ Nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn và các khoản vay cũ) vẫn tiếp tục cần được giám sát chặt chẽ. Bên cạnh đó, nếu dự thảo sửa đổi Thông tư 16 nới lỏng việc hạn chế đầu tư trái phiếu doanh nghiệp của ngân hàng được thông qua, không loại trừ khả năng một phần rủi ro tín dụng sẽ quay trở lại đối với các ngân hàng tích cực mua lại trái phiếu doanh nghiệp.

Xem thêm tại cafef.vn