Top 10 thương vụ M&A ấn tượng năm 2024

Vingroup thoái vốn tại Vincom Retail và bán VINBrain

Trong năm 2024, Tập đoàn Vingroup (VIC) đã thoái toàn bộ vốn tại Công ty TNHH Đầu tư và Phát triển Thương mại SDI. SDI là đơn vị sở hữu trên 99% vốn điều lệ của Công ty Cổ phần Kinh doanh Thương mại Sado – cổ đông lớn nhất của Vincom Retail với tỷ lệ sở hữu 41,5%.

Giao dịch đã mang lại cho Vingroup 39.100 tỷ đồng (tương đương 1,54 tỷ USD). Sau chuyển nhượng, Vingroup vẫn còn sở hữu hơn 18% Vincom Retail.

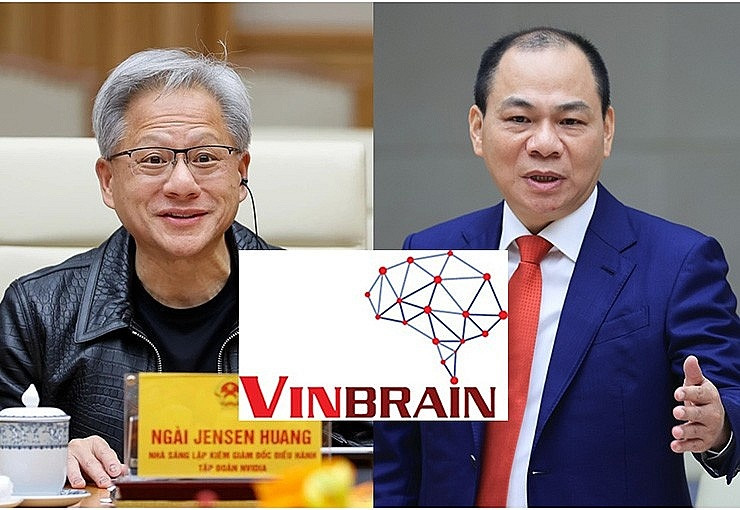

Ngoài ra, trong tháng 12/2024, trong chuyến thăm Việt Nam lần thứ hai, Jensen Huang – nhà sáng lập kiêm CEO của NVIDIA – đã thông báo về việc mua lại VINBrain. Trước đó, VINBrain đã thông báo trở thành một phần của NVIDIA từ tháng 11/2024.

VINBrain là công ty công nghệ do Vingroup sáng lập, chuyên ứng dụng trí tuệ nhân tạo (AI) và Internet vạn vật (IoT) trong lĩnh vực y tế. Công ty nhấn mạnh việc nâng cao chất lượng cuộc sống và đảm bảo sự bình đẳng trong tiếp cận dịch vụ y tế.

Các chuyên gia đánh giá thương vụ này sẽ là bước ngoặt cho NVIDIA trong việc mở rộng đối tác tại Việt Nam và khu vực. Jensen Huang nhận định, đây là thời điểm lý tưởng để Việt Nam dẫn đầu trong lĩnh vực trí tuệ nhân tạo.

|

| Nvidia của CEO Jensen Huang đã mua lại VinBrain từ Vingroup của tỷ phú Phạm Nhật Vượng, nguồn: Internet |

Home Credit Việt Nam về tay nhà đầu tư Thái Lan

Vào cuối tháng 2/2024, Tập đoàn Home Credit chính thức thông báo đã ký thỏa thuận khung điều kiện chuyển nhượng 100% phần vốn góp trong Công ty Tài chính TNHH MTV Home Credit Việt Nam cho The Siam Commercial Bank Public Company Limited (SCB) – một thành viên của SCBX Public Company Limited (SCBX).

Thỏa thuận này có giá trị ước tính khoảng 800 triệu Euro (hơn 20.000 tỷ đồng) và dự kiến hoàn tất trong nửa đầu năm 2025, sau khi nhận được chấp thuận từ các cơ quan có thẩm quyền tại Việt Nam và Thái Lan.

Home Credit Việt Nam bắt đầu hoạt động từ năm 2009, trở thành một trong những công ty tài chính tiêu dùng hàng đầu tại Việt Nam với thị phần đứng thứ hai (chiếm khoảng 14% tổng giá trị thị trường). Các sản phẩm chính bao gồm: cho vay trả góp hàng tiêu dùng (xe máy, điện tử, đồ gia dụng…), cho vay tiền mặt và thẻ tín dụng.

Theo CEO Radek Pluhar của Home Credit Group, Home Credit Việt Nam đã phát triển nhanh chóng và chiếm lĩnh vị trí hàng đầu trên thị trường sau 15 năm hoạt động.

|

| Home Credit chính thức về tay người Thái. (Ảnh: SCB X) |

Vinhomes chi gần 10.500 tỷ đồng mua lại cổ phiếu VHM

Trong những tháng cuối năm 2024, Công ty cổ phần Vinhomes (HoSE: VHM) đã thực hiện thương vụ mua lại cổ phiếu lớn nhất trong lịch sử thị trường chứng khoán Việt Nam. Tổng cộng, Vinhomes đã mua vào gần 247 triệu cổ phiếu VHM, tương đương 66,75% so với kế hoạch ban đầu là 370 triệu cổ phiếu.

Trong quá trình thực hiện, trung bình mỗi phiên giao dịch, Vinhomes mua vào khoảng 11,2 triệu cổ phiếu. Đáng chú ý, phiên giao dịch ngày 15/11 ghi nhận khối lượng mua vào cao nhất với hơn 22,8 triệu đơn vị, trong khi phiên 8/11 đạt mức thấp nhất với hơn 3 triệu cổ phiếu.

Giá giao dịch bình quân đạt 42.444,36 đồng/cổ phiếu, tương đương tổng chi phí gần 10.500 tỷ đồng. Sau thương vụ, vốn điều lệ của Vinhomes giảm từ 43.544 tỷ đồng xuống còn 41.074 tỷ đồng. Số lượng cổ phiếu có quyền biểu quyết giảm tương ứng từ hơn 4,3 tỷ cổ phiếu xuống hơn 4,1 tỷ cổ phiếu.

Ban lãnh đạo Vinhomes nhận định thị giá VHM hiện tại đang thấp hơn giá trị thực của doanh nghiệp. Do đó, việc mua lại cổ phiếu nhằm đảm bảo quyền lợi của công ty và các cổ đông, đồng thời thể hiện niềm tin vào tiềm năng tăng trưởng dài hạn của doanh nghiệp.

Whistler Investments thoái vốn tại ACB

Quý II/2024, Whistler Investment Limited - quỹ đầu tư nước ngoài thuộc Alp Asia Finance Vietnam Limited - đã hoàn tất thoái toàn bộ gần 194 triệu cổ phiếu của Ngân hàng TMCP Á Châu (HoSE: ACB). Giao dịch được thực hiện trong hai phiên 22/3 và 28/3, thu về hơn 5.471 tỷ đồng.

Whistler Investment Limited gia nhập danh sách cổ đông lớn của ACB từ năm 2018 sau khi cùng Sather Gate Investments Limited mua lại 9,95% vốn điều lệ ACB từ Standard Chartered Bank. Sau đợt thoái vốn, Sather Gate Investments Limited vẫn nắm giữ gần 194 triệu cổ phiếu ACB, chiếm 4,99% vốn điều lệ.

Như vậy, Alp Asia Finance Vietnam Limited - công ty mẹ của hai quỹ đầu tư trên - đã chốt lời một nửa số vốn đầu tư vào ACB. Đây được xem là chiến lược thoái vốn từng phần để tối ưu lợi nhuận.

Tỷ lệ sở hữu nước ngoài tại ACB luôn duy trì ở mức tối đa 30%, cho thấy sức hấp dẫn mạnh mẽ của ngân hàng này trên thị trường. Nhiều nguồn tin cho rằng hai tổ chức tài chính có trụ sở tại Mỹ là bên mua trong thương vụ thoái vốn của Whistler Investment Limited. Tuy nhiên, ACB chưa xác nhận thông tin này.

|

| Hình ảnh minh họa, nguồn: Internet |

MSR bán 100% cổ phần H.C. Starck Holding cho Mitsubishi Materials

Ngày 18/12, Công ty cổ phần Masan High-Tech Materials (MHT, UPCoM: MSR) công bố hoàn tất chuyển nhượng 100% cổ phần tại H.C. Starck Holding (HCS) - công ty con tại Đức - cho Mitsubishi Materials Corporation (MMC) Group. Thương vụ được công bố lần đầu vào tháng 5/2024 và hoàn tất sau hơn nửa năm đàm phán.

HCS là nhà sản xuất bột vonfram chất lượng cao, được MHT mua lại vào năm 2020. Mục tiêu của thương vụ là đưa công nghệ tinh chế và tái chế vonfram về Việt Nam, giúp MSR chuyển đổi sang mô hình kinh doanh tuần hoàn bền vững.

Mặc dù thoái vốn khỏi HCS, MSR vẫn giữ lại phần sở hữu và lợi nhuận tiềm năng tại Nyobolt - công ty có trụ sở tại Anh chuyên về công nghệ pin sạc nhanh sử dụng vật liệu vonfram và niobium. Hiện Nyobolt đang tiến tới giai đoạn thương mại hóa sản phẩm ở quy mô lớn.

Đặc biệt, đối với công nghệ tái chế “black mass” do HCS phát triển, MHT vẫn nắm quyền hưởng lợi từ doanh thu thương mại hóa trong tương lai.

Việc chuyển nhượng HCS giúp Masan Group ghi nhận lợi nhuận sau thuế một lần đáng kể. Số tiền thu được từ giao dịch được sử dụng để giảm nợ của MHT từ khoảng 670 triệu USD xuống 490 triệu USD. Tỷ lệ nợ ròng trên EBITDA của Masan Group được dự kiến giảm xuống còn 3,17 vào cuối năm 2024, phù hợp với mục tiêu duy trì dưới mức 3,5.

|

| Nhà máy của Masan High-Tech Materials - Ảnh: MSR |

DB Insurance thâu tóm BSH và VNI, mở rộng thị trường bảo hiểm Việt Nam

Ngày 27/2, Tổng công ty cổ phần Bảo hiểm Sài Gòn – Hà Nội (BSH, UPCoM: BHI) và Tổng công ty cổ phần Bảo hiểm Hàng không (VNI, UPCoM: AIC) công bố chính thức hoàn tất chuyển nhượng cổ phần chi phối cho DB Insurance - tập đoàn bảo hiểm lớn từ Hàn Quốc.

DB Insurance đã nắm giữ 75% cổ phần của cả BSH và VNI, đưa hai doanh nghiệp bảo hiểm phi nhân thọ này vào danh mục đầu tư chiến lược tại Việt Nam.

VNI (AIC): Trong phiên giao dịch ngày 31/1, hơn 75 triệu cổ phiếu AIC được sang tay, tương ứng với 75% vốn điều lệ. Giá trị thương vụ đạt 1.263 tỷ đồng.

BSH (BHI): DB Insurance thực hiện 21 giao dịch thỏa thuận, mua vào 75 triệu cổ phiếu BHI, với tổng giá trị 1.628 tỷ đồng.

Tổng cộng, DB Insurance chi khoảng 2.800 tỷ đồng để thâu tóm hai doanh nghiệp này.

Ngoài BSH và VNI, DB Insurance hiện cũng là cổ đông lớn của Tổng công ty cổ phần Bảo hiểm Bưu điện (HNX: PTI). Từ năm 2015, DB Insurance đã sở hữu 30 triệu cổ phiếu PTI, chiếm 37,3% vốn điều lệ.

Sự hiện diện mạnh mẽ của DB Insurance tại Việt Nam phản ánh chiến lược dài hạn của tập đoàn trong việc khai thác tiềm năng phát triển của ngành bảo hiểm phi nhân thọ tại thị trường đang tăng trưởng nhanh như Việt Nam.

| Ông Đỗ Quang Vinh (trái), Chủ tịch HĐQT BSH và ông Jeong Jong Pyo, Tổng giám đốc DBI. (Ảnh: BSH) |

MWG bán 5% cổ phần Bách Hoá Xanh, thu về 1.770 tỷ đồng

Tháng 4/2024, Công ty Cổ phần Thế giới Di động (HoSE: MWG) và Công ty Cổ phần Đầu tư và Công nghệ Bách Hoá Xanh (Đầu tư BHX) đã hoàn tất giao dịch chào bán riêng lẻ 5% cổ phần của Đầu tư BHX cho nhà đầu tư chiến lược.

Theo kế hoạch ban đầu, MWG dự kiến phát hành riêng lẻ tối đa 20% cổ phần Đầu tư BHX. Tuy nhiên, nhờ tình hình kinh doanh cải thiện và dòng tiền tích cực, MWG đã điều chỉnh giảm tỷ lệ chào bán xuống còn 5-10%.

Bách Hoá Xanh đặt mục tiêu có lãi sau thuế từ năm 2024 ở cấp độ công ty, do đó không cần huy động vốn ở mức tối đa như kế hoạch trước đây.

Theo Công ty Chứng khoán SSI, MWG thu về 1.770 tỷ đồng từ đợt phát hành, tương đương với hệ số P/S 2023 là 1,1 lần. Số tiền này sẽ được sử dụng để hỗ trợ hoạt động và mở rộng kinh doanh của cả Đầu tư BHX và Công ty Cổ phần Thương mại Bách Hoá Xanh.

Nhà đầu tư mua 5% cổ phần Bách Hoá Xanh là Quỹ đầu tư CDH Investments từ Trung Quốc. Vào ngày 9/4/2024, CDH Investments chính thức công bố hợp tác chiến lược với chuỗi bán lẻ thực phẩm hàng đầu Việt Nam này.

Trước đây, giới phân tích từng định giá Bách Hoá Xanh ở mức 1,5-1,7 tỷ USD, nhưng MWG đã phủ nhận thông tin này.

AG&P mua 49% cổ phần kho cảng LNG Cái Mép từ Hải Linh

Tháng 3/2024, AG&P - tập đoàn năng lượng toàn cầu, đã công bố mua 49% cổ phần Kho cảng LNG Cái Mép từ Công ty TNHH Hải Linh, do "đại gia xăng dầu" Lê Văn Tám làm chủ sở hữu.

Kho cảng LNG Cái Mép nằm ở vị trí chiến lược gần Đồng bằng sông Cửu Long, với sức chứa 220.000m³ LNG và công suất 3 triệu tấn/năm. Kho cảng có khả năng nâng cấp lên 6 triệu tấn/năm, đáp ứng nhu cầu tăng trưởng năng lượng tại Việt Nam.

Đặc biệt, cảng LNG này được thiết kế với 14 khu vực nạp LNG cho xe tải, đồng thời có khả năng phân chia LNG cho các tàu nhỏ hơn, giúp tăng tính linh hoạt và kết nối với các trung tâm nhu cầu gần đó thông qua hệ thống đường cao tốc.

Giá trị thương vụ không được công bố, nhưng theo ước tính, kho cảng LNG Cái Mép có tổng trị giá khoảng 500 triệu USD (hơn 12.700 tỷ đồng). Đây là kho cảng LNG thứ hai đi vào hoạt động tại Việt Nam, sau kho cảng LNG Thị Vải của Petrovietnam Gas.

Công ty vận hành Kho cảng LNG Cái Mép là Công ty Cổ phần Kho cảng LNG Cái Mép, với vốn điều lệ 3.800 tỷ đồng. Thương vụ này không chỉ giúp AG&P mở rộng hoạt động tại Việt Nam mà còn góp phần nâng cao năng lực tiếp nhận và phân phối LNG tại khu vực.

|

| Lễ ký kết hợp tác giữa Công ty TNHH Hải Linh và AG&P LNG |

Krungsri hoàn tất mua 50% cổ phần SHBFinance trước hạn

Thương vụ chuyển nhượng 50% cổ phần của Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) tại Công ty Tài chính TNHH SHBFinance cho Ngân hàng TNHH Đại chúng Ayudhya (Krungsri) đã được ấn định từ năm 2021, với lộ trình thực hiện qua hai giai đoạn.

Tháng 5/2023, SHB đã hoàn tất chuyển nhượng 50% vốn tại SHBFinance cho Krungsri, đồng thời SHBFinance được chuyển đổi thành công ty tài chính TNHH. Phần vốn còn lại dự kiến sẽ được chuyển nhượng sau ba năm. Tuy nhiên, vào tháng 11/2024, Krungsri đã đề nghị mua phần còn lại trước hạn và SHB đã thông qua nghị quyết để thực hiện thỏa thuận này.

Thương vụ sẽ hoàn tất trong giai đoạn 2024-2025, thay vì kéo dài đến năm 2026 như kế hoạch ban đầu. Điều này không chỉ giúp SHB gia tăng nguồn vốn thặng dư mà còn nâng cao năng lực tài chính của ngân hàng.

Thương vụ có giá trị 5,1 tỷ baht Thái tương đương 156 triệu USD được công bố trước đó và được đánh giá là một trong những thương vụ tài chính lớn mà Việt Nam thoái vốn cho nhà đầu tư nước ngoài.

Bitexco bán hoàn toàn dự án One Central HCM cho Phương Đông Hà Nội

Tháng 10/2024, Tập đoàn Bitexco đã hoàn tất việc chuyển nhượng 100% vốn góp tại Công ty TNHH Saigon Glory (chủ đầu tư dự án One Central HCM) cho Công ty TNHH Bất động sản Phương Đông Hà Nội.

One Central HCM là một dự án phức hợp có diện tích 8.600 m², tọa lạc tại khu tứ giác Bến Thành, quận 1, TP. HCM, đối diện chợ Bến Thành. Dự án có bốn mặt tiền tại các con đường Phạm Ngũ Lão, Calmette, Lê Thị Hồng Gấm và Phó Đức Chính, một vị trí đắc địa với tiềm năng phát triển lớn.

Trước khi thoái vốn, Bitexco đã thế chấp toàn bộ vốn góp tại Saigon Glory cho Techcombank, sử dụng làm tài sản đảm bảo cho 10 lô trái phiếu trị giá 10.000 tỷ đồng, với kỳ hạn đáo hạn từ tháng 6/2025 đến tháng 11/2026.

Sau khi hoàn tất thoái vốn, Bitexco cam kết tiếp tục thực hiện nghĩa vụ thanh toán gốc và lãi của các lô trái phiếu Saigon Glory đến hết kỳ thanh toán vào ngày 12/6/2025. Công ty Phương Đông Hà Nội sẽ đảm nhận nghĩa vụ thanh toán gốc và lãi sau mốc thời gian trên.

Xem thêm tại nguoiquansat.vn