Vì sao các ngân hàng muốn tăng vốn điều lệ?

Tăng vốn điều lệ là một trong những kế hoạch trọng yếu được các ngân hàng đưa ra trong năm 2023. Không chỉ tăng được quy mô vốn mà các ngân hàng còn phải làm sao để quản trị, đạt được các chỉ tiêu an toàn vốn đã đề ra.

Vì sao các ngân hàng muốn tăng vốn điều lệ?

Tăng vốn điều lệ là một trong những kế hoạch trọng yếu được các ngân hàng đưa ra trong năm 2023. Không chỉ tăng được quy mô vốn mà các ngân hàng còn phải làm sao để quản trị, đạt được các chỉ tiêu an toàn vốn đã đề ra.

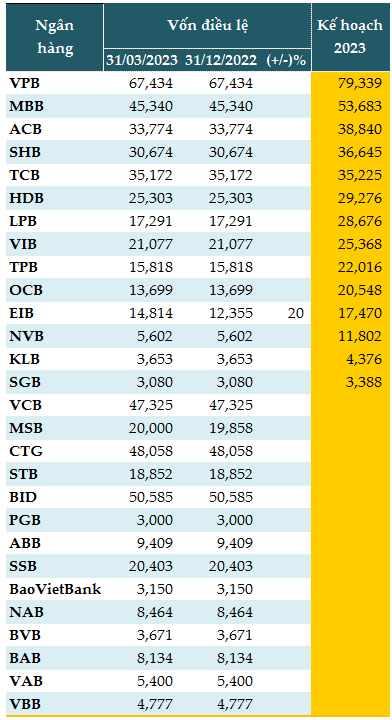

Dữ liệu từ VietstockFinance cho thấy, tính đến 31/03/2023, chỉ có Eximbank (EIB) tăng vốn điều lệ lên mức 14,814 tỷ đồng, tăng 20% so với đầu năm.

Eximbank tăng vốn điều lệ thông qua phát hành gần 246 triệu cp để trả cổ tức bằng cổ phiếu, tỷ lệ 20% (cổ đông sở hữu 100 cp sẽ nhận được 20 cp mới). Nguồn thực hiện từ nguồn lợi nhuận sau thuế, sau trích lập các quỹ của năm 2017-2018-2019-2020-2021.

Vốn điều lệ của Eximbank được tăng từ 12,355 tỷ đồng lên 14,814 tỷ đồng, sau khi đứng yên từ năm 2011 đến nay.

Tính chung cả hệ thống đến 31/03/2023, VPBank là nhà băng có vốn điều lệ cao nhất 67,434 tỷ đồng. Xếp sau đó là các ngân hàng quốc doanh BIDV (50,585 tỷ đồng), VietinBank (48,058 tỷ đồng) và Vietcombank (47,325 tỷ đồng).

Kế đó là MB với mức vốn điều lệ 45,340 tỷ đồng và Techcombank là 35,172 tỷ đồng.

Vốn điều lệ của các ngân hàng tính đến 31/03/2023. Đvt: Tỷ đồng  Nguồn: VietstockFinance |

Trong kế hoạch kinh doanh đã được ĐHĐCĐ năm 2023 thông qua, đa số các ngân hàng đều muốn tăng trưởng quy mô vốn điều lệ thông qua nhiều hình thức khác nhau.

Sau khi nâng được vốn lên mức 14,814 tỷ đồng, Eximbank tiếp tục đề ra mục tiêu tăng vốn điều lệ thông qua chia cổ tức bằng cổ phiếu. Ngân hàng dự kiến phát hành gần 265.6 triệu cp để trả cổ tức, tương ứng tỷ lệ 18% (cổ đông sở hữu 100 cp sẽ được nhận tối đa 18 cp mới). Vốn điều lệ dự kiến sau khi phát hành sẽ tăng từ 14,814 tỷ đồng lên 17,470 tỷ đồng.

Lợi nhuận chưa phân phối còn lại sau khi chia cổ tức hơn 125 tỷ đồng, được giữ lại để củng cố và nâng cao năng lực tài chính Ngân hàng.

Là nhà băng đang có vốn điều lệ cao nhất hệ thống, VPBank (VPB) tiếp tục đề ra mục tiêu tăng vốn thêm hơn 11,905 tỷ đồng thông qua chào bán riêng lẻ.

Ngân hàng dự kiến chào bán gần 1.2 tỷ cp, tương đương 15% vốn cho nhà đầu tư chiến lược là Sumitomo Mitsui Banking Corporation (tính trên vốn điều lệ của VPBank sau khi hoàn thành việc phát hành cho nhà đầu tư chiến lược nước ngoài). Giá chào bán dự kiến 30,159 đồng/cp. Như vậy, ước tính giá trị thương vụ đạt khoảng hơn 35,900 tỷ đồng.

Dự kiến sau đợt chào bán riêng lẻ cho nhà đầu tư chiến lược, vốn điều lệ của VPBank sẽ tăng từ mức 67,434 tỷ đồng, lên mức hơn 79,339 tỷ đồng.

Hiện LPBank (LPB) có vốn điều lệ 17,291 tỷ đồng và ngân hàng dự kiến tăng vốn thêm 11,385 tỷ đồng, tương ứng phát hành hơn 1.13 tỷ cp.

Trong đó, LPBank sẽ phát hành 338.5 triệu cp trả cổ tức cho cổ đông tỷ lệ 19%; chào bán 500 triệu cp cho cổ đông hiện hữu; chào bán 300 triệu cp cho nhà đầu tư nước ngoài; và phát hành 10 triệu cp ESOP.

Dự kiến vốn điều lệ của LPBank sau phát hành tăng lên mức 28,676 tỷ đồng.

Trong khi đó, MB (MBB) dự kiến chia cổ tức năm 2022 cho cổ đông 9,067 tỷ đồng, trong đó chia cổ tức bằng cổ phiếu tỷ lệ 15% (6,800 tỷ đồng) và chia cổ tức bằng tiền mặt tỷ lệ 5% (2,267 tỷ đồng).

Về phương án chia cổ tức bằng cổ phiếu, MB dự kiến tăng thêm 8,343 tỷ đồng vốn điều lệ trong năm 2023. Trong đó, vốn điều lệ dự kiến tăng thêm từ việc triển khai phương án tăng vốn điều lệ mới năm 2023 là 6,800 tỷ đồng thông qua phát hành hơn 680 triệu cp phổ thông để trả cổ tức (tỷ lệ 15%) cho cổ đông hiện hữu. Nguồn vốn thực hiện từ lợi nhuận sau thuế để lại lũy kế của năm 2022.

Vốn điều lệ dự kiến tăng thêm từ việc tiếp tục triển khai phương án tăng vốn điều lệ đã được ĐHĐCĐ 2022 thông qua và Ngân hàng Nhà nước chấp thuận là 1,542 tỷ đồng. Thời gian thực hiện dự kiến trong năm 2023 đến hết quý 2/2024.

Tổng vốn điều lệ dự kiến sẽ tăng từ 45,340 tỷ đồng (ngày 31/12/2022) lên mức 53,683 tỷ đồng.

Nếu tất cả kế hoạch tăng vốn được đưa ra đều thành công, trật tự vốn điều lệ tại các ngân hàng sẽ có xự xáo trộn.

Đứng đầu hệ thống vẫn là VPBank với 79,339 tỷ đồng vốn điều lệ. Với 53,683 tỷ đồng vốn điều lệ, MB vượt lên nhì bảng.

Sau đó mới đến 3 ngân hàng quốc doanh là BIDV, VietinBank và Vietcombank.

Vốn điều lệ của các ngân hàng nếu kế hoạch tăng vốn thành công  |

Lý giải về việc muốn tăng vốn của các ngân hàng, TS. Nguyễn Hữu Huân – Giảng viên Trường đại học Kinh tế TPHCM cho biết trong giai đoạn này việc thu hút đầu tư vốn ngoại là việc làm thường xuyên của các ngân hàng, họ cần có đối tác chiến lược để gia tăng giá trị thương hiệu, xây dựng tên tuổi cũng như tận dụng kinh nghiệm của các nhà đầu tư nước ngoài, tận dụng cả kinh nghiệm và công nghệ từ họ. Đây là câu chuyện dài hạn, chứ không phải bây giờ các ngân hàng mới bắt đầu, vấn đề là có tìm được đối tác chiến lược để hợp tác và phát triển hay không.

Vấn đề hiện nay tăng vốn nhằm để đảm bảo an toàn hệ thống của ngân hàng, bởi vì chất lượng tài sản của các ngân hàng đang giảm đi rất nhiều trong thời gian qua, nợ xấu tăng cao. Do đó, để đảm bảo an toàn thì các ngân hàng phải tăng vốn chủ sở hữu để khi có vấn đề xảy ra thì có thể xử lý được.

Do đó, việc tăng vốn hiện tại là nhằm tăng quy mô ngân hàng lên và còn nhằm phòng ngừa rủi ro có thể xảy ra trong thời gian tới, còn nhà đầu tư nước ngoài là câu chuyện dài hạn.

Cát Lam