"Việt Nam sẽ ngay lập tức thu hút được tới 2,5 tỷ USD khi được nâng hạng thị trường"

Trong báo cáo mới cập nhật, Chứng khoán SSI cho biết quỹ cổ phiếu toàn cầu vào ròng tháng thứ 3 liên tiếp nhưng với tốc độ chậm hơn. Tổng giá trị giải ngân vào quỹ cổ phiếu đạt 29,0 tỷ USD (giảm 23% so với tháng 12). Dòng tiền vào quỹ cổ phiếu giải ngân trong biên độ hẹp trong 6 tháng trờ lại đây, mặc dù xu hướng đã tích cực hơn nhiều so với giai đoạn 2022 và nửa đầu năm 2023 nhờ KQKD của các doanh nghiệp niêm yết tốt hơn kỳ vọng. Tuy nhiên, thông điệp thận trọng của Fed đưa ra trong cuộc họp tháng 2 khiến thị trường phải đánh giá lại tốc độ giảm lãi suất trong năm 2024 và cũng cân nhắc cường độ giải ngân vào quỹ cổ phiếu.

SSI đánh giá phân bổ tài sản vào các Quỹ cổ phiếu đang ở mức trung tính, cho thấy dòng tiền cổ phiếu vẫn có khả năng bứt phá, đặc biệt khi NĐT tái cơ cấu từ các Quỹ tiền tệ nếu xu hướng cắt giảm lãi suất rõ ràng hơn. Bên cạnh đó, các Quỹ cổ phiếu ở các thị trường ngoài Mỹ có thể được hưởng lợi nhờ câu chuyện nền kinh tế phục hồi từ mức đáy.

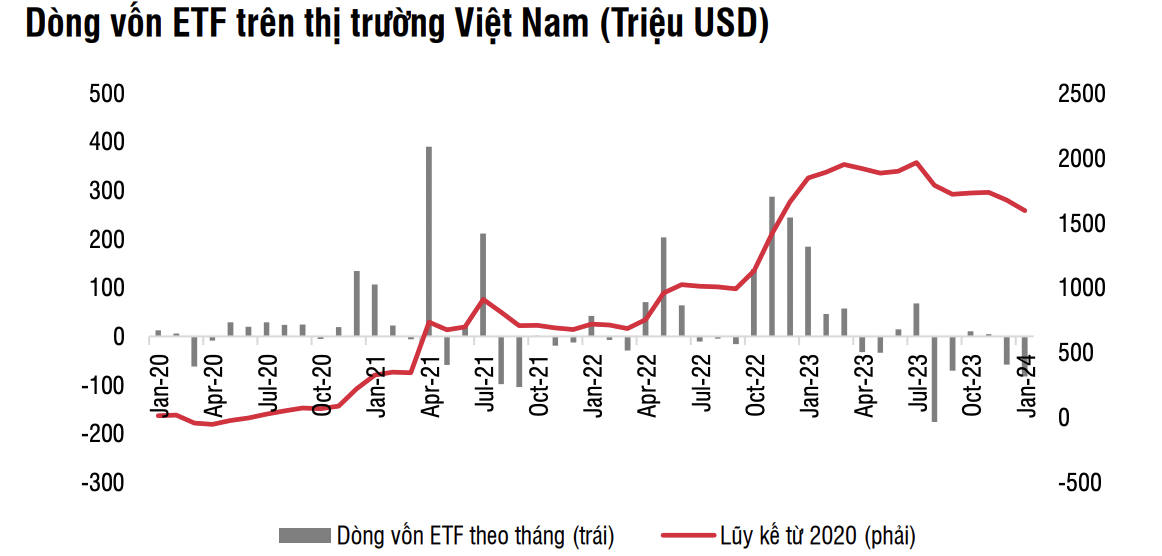

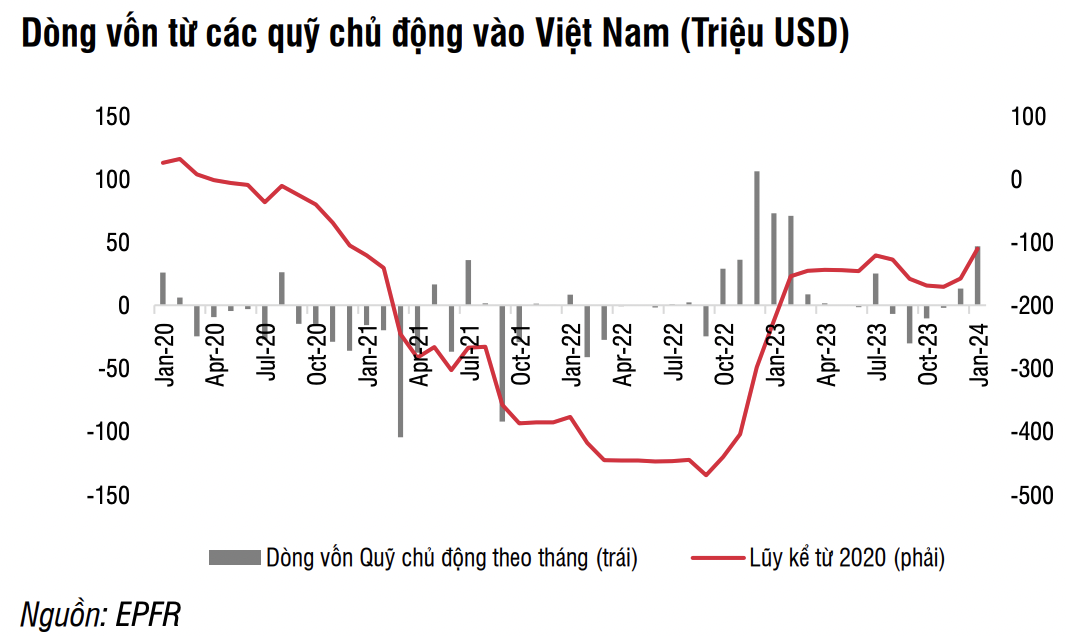

Với thị trường chứng khoán Việt Nam, dòng vốn từ các quỹ đầu tư vào Việt Nam có sự phân hóa. Bán ròng vẫn là xu hướng chủ đạo của các quỹ ETF trong tháng 1, tuy nhiên cường độ đã giảm nhiệt so với tháng 12. Ngược lại, quỹ chủ động đầu tư vào thị trường Việt Nam đẩy mạnh vào ròng 1,1 nghìn tỷ đồng trong tháng 1. Bên cạnh sự xuất hiện của quỹ mở mới kể từ tháng 12/2023, các nhóm quỹ chủ động còn lại có giao dịch tích cực hơn nhiều, có thể đến từ xu hướng mùa vụ vào đầu năm.

Về trung hạn, SSI Research cho rằng dòng tiền đầu tư vào thị trường Việt Nam có thể được hưởng lợi từ dòng tiền chuyển dịch sang thị trường đang phát triển, tuy nhiên điều này thường sẽ chỉ xuất hiện sau khi Fed bắt đầu cắt giảm lãi suất. Ngoài ra, quá trình nâng hạng thị trường trong cũng cần được lưu ý.

Hiện tại, vấn đề vướng mắc lớn nhất của Việt Nam để FTSE Russell thực hiện nâng hạng thị trường lên thị trường mới nổi (EM) là xử lý vấn đề phải ký quỹ trước khi giao dịch của các NĐT tổ chức. Trong khi các NĐT cá nhân trong nước đã có nghiệp vụ cho vay ký quỹ để giải quyết vấn đề này, theo quy định hiện nay các NĐT tổ chức đều phải thực hiện ký quỹ 100% trước khi giao dịch, và điều này chưa phù hợp với các thông lệ quốc tế.

Để xử lý vấn đề này, SSI có thể được thực hiện 2 phương thức. Thứ nhất là dài hạn, bằng cách áp dụng Mô hình đối tác bù trừ trung tâm (CCP). Thứ hai là trong ngắn hạn khi các CTCK sẽ thực hiện hỗ trợ thanh toán đối với các NĐT tổ chức (Non Prefunding Solution – NPS). Bộ Tài chính theo kế hoạch trong năm 2024 sẽ sửa đổi một số văn bản pháp lý có liên quan để có thể triển khai mô hình NPS. FTSE Russell sẽ dựa trên phản hồi từ các NĐT để đánh giá mô hình NPS có hoạt động hiệu quả hay không.

SSI dự phóng việc quyết định phân loại Việt Nam vào EM của FTSE Russell có thể diễn ra sớm nhất vào tháng 9/2024 (kịch bản tích cực) hoặc tháng 3/2025 (kịch bản cơ sở) và sẽ có hiệu lực vào 6 tháng sau đó.

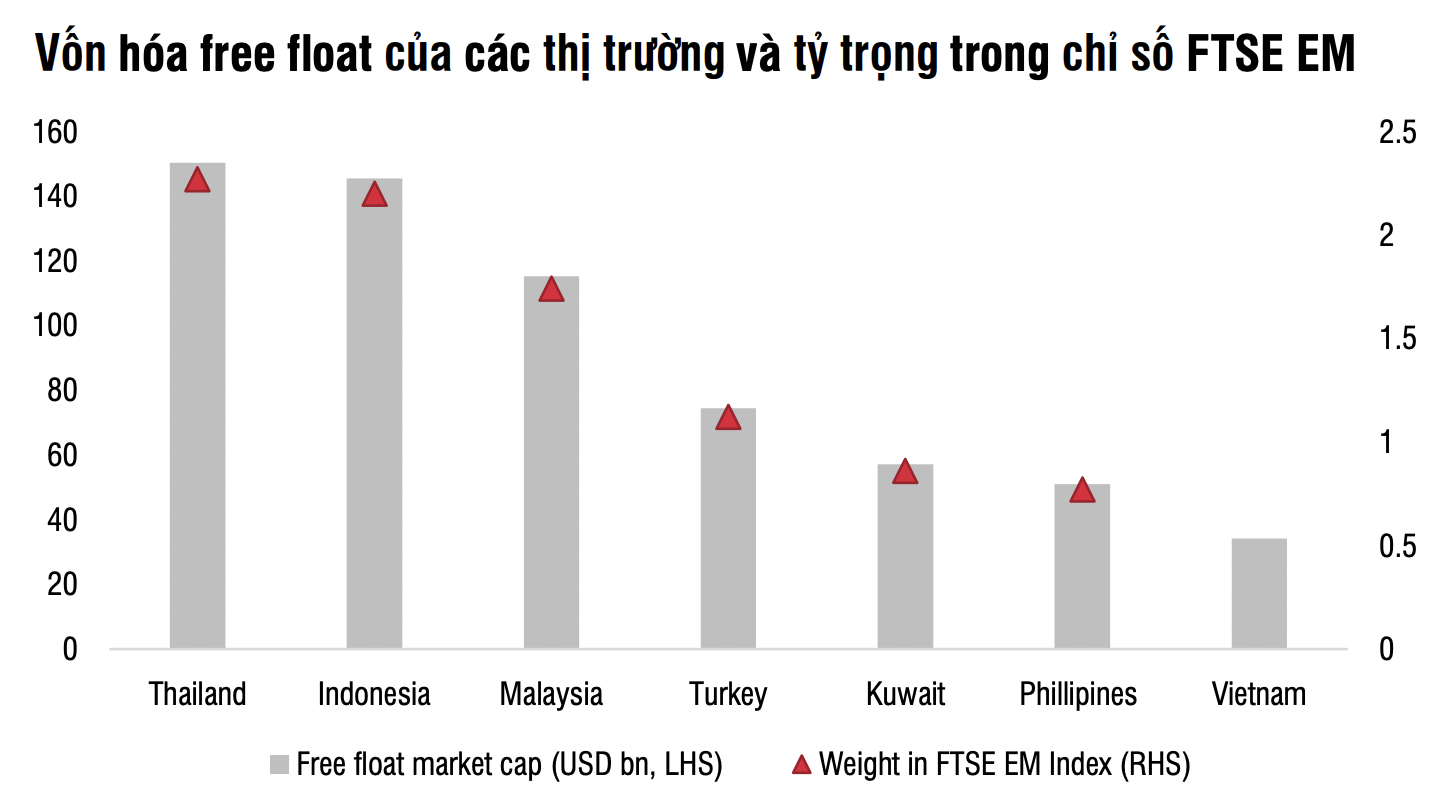

Với mức vốn hóa free float của thị trường Việt Nam đang vào khoảng 35 tỷ USD – bằng khoảng 1/4 Indonesia và Thái Lan. Từ đó, SSI ước tính tỷ trọng của Việt Nam trong chỉ số FTSE EM vào khoảng 0,7%– 1,0% và FTSE Global là 0,1%. Điều này có thể giúp Việt Nam ngay lập tức thu hút được khoảng 1,7 – 2,5 tỷ USD khi quyết định nâng hạng có hiệu lực.

Xem thêm tại cafef.vn