Vingroup (VIC) dẫn đầu thị trường M&A với thương vụ trị giá 982 triệu USD

Thị trường M&A Việt Nam (mua bán - sáp nhập) năm 2025 được kỳ vọng sẽ bùng nổ, đạt những con số ấn tượng với sự trở lại mạnh mẽ của các ngành như tài chính, giáo dục và y tế, thu hút sự quan tâm đặc biệt từ các nhà đầu tư.

Đây là nhận định của ông Nguyễn Công Ái, Phó Tổng Giám đốc KPMG Việt Nam, tại Diễn đàn Mua bán – Sáp nhập doanh nghiệp Việt Nam 2024 (M&A Vietnam Forum 2024) lần thứ 16 do Báo Đầu tư tổ chức vào chiều 27/11.

Theo báo cáo từ KPMG Việt Nam, thị trường M&A tại châu Á và Đông Nam Á trong 9 tháng đầu năm 2024 vẫn chưa khởi sắc, khối lượng và giá trị giao dịch duy trì ở mức thấp.

Tuy nhiên, Việt Nam đã ghi nhận sự cải thiện đáng kể về giá trị giao dịch M&A trong cùng giai đoạn, với mức tăng trưởng 46%. Điều này nổi bật hơn hẳn so với mức giảm 11,3% về tổng giá trị giao dịch tại các quốc gia như Thái Lan, Indonesia, Malaysia, Singapore và Philippines.

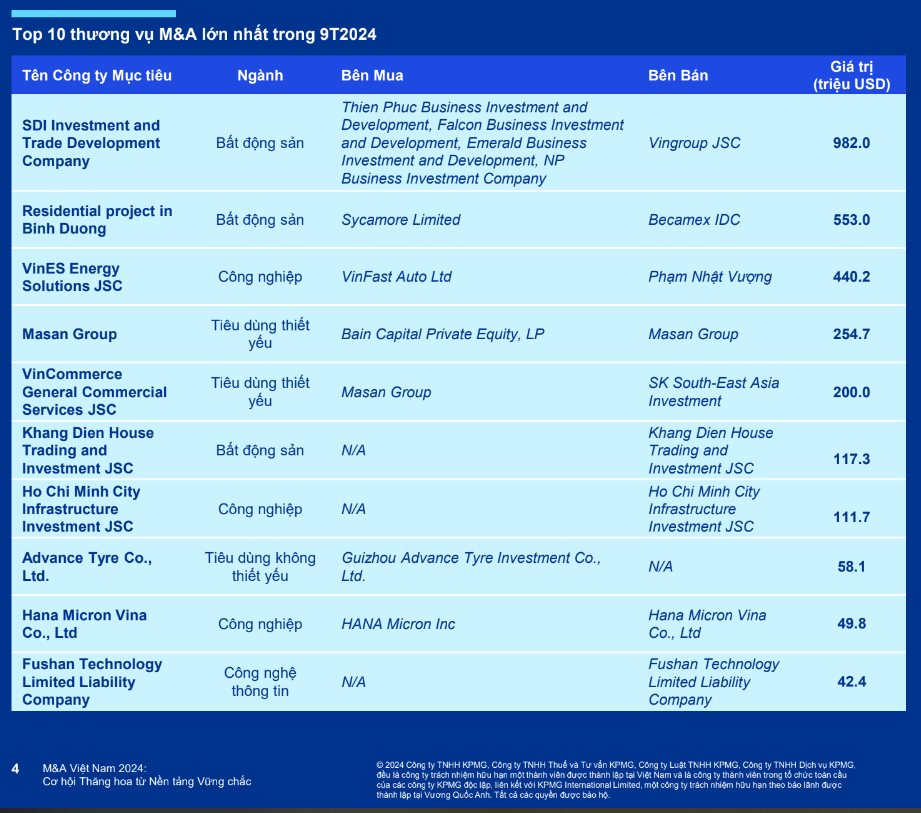

Trong 9 tháng năm 2024, thị trường M&A Việt Nam được dẫn đầu bởi các nhà đầu tư trong nước.

Thương vụ M&A lớn nhất năm cho đến nay trị giá 982 triệu USD, diễn ra vào đầu tháng 4, khi Tập đoàn Vingroup (VIC) chuyển nhượng 55% vốn điều lệ Công ty TNHH Đầu tư và Phát triển thương mại SDI. Đây là đơn vị sở hữu trên 99% vốn điều lệ của CTCP Kinh doanh thương mại Sado. Sado khi đó là cổ đông lớn nhất của Vincom Retail (VRE), nắm giữ 41,5% vốn.

Kết quả, cả Sado và Vincom Retail không còn là công ty con của Vingroup. Dẫu vậy, Vingroup vẫn sở hữu trực tiếp hơn 18% cổ phần tại Vincom Retail, giữ vai trò là cổ đông lớn thứ hai.

|

| Top 10 thương vụ M&A lớn nhất trong 9 tháng năm 2024. Ảnh: KPMG |

Trong 9 tháng đầu năm, lĩnh vực bất động sản cũng đóng góp thương vụ M&A lớn thứ hai, khi Becamex IDC chuyển nhượng một dự án nhà ở trị giá 553 triệu USD tại Bình Dương cho Sycamore Limited, công ty con của CapitaLand Group đến từ Singapore.

Thương vụ lớn thứ ba thuộc về tỷ phú Phạm Nhật Vượng, Chủ tịch Tập đoàn Vingroup, với quyết định tặng 99,8% cổ phần tại CTCP Giải pháp năng lượng VinES cho VinFast, trị giá hơn 440 triệu USD.

Sau sáp nhập, VinFast sẽ chủ động phát triển công nghệ pin – yếu tố then chốt trong sản xuất xe điện, đồng thời củng cố chuỗi sản xuất và gia tăng lợi thế cạnh tranh trên thị trường.

Ngày 26/11, VinFast Auto Ltd. (Nasdaq: VFS) đã công bố báo cáo tài chính chưa kiểm toán quý III/2024, ghi nhận nhiều dấu hiệu tích cực. Trong quý, công ty đã giao 21.912 xe, tăng 115% so với cùng kỳ năm ngoái, đạt doanh thu 511,6 triệu USD, tăng 49,3%.

Giám đốc Tài chính VinFast, bà Nguyễn Thị Lan Anh, khẳng định: "VinFast đạt kết quả kinh doanh tốt trong quý III/2024 nhờ doanh thu tăng trưởng mạnh, biên lợi nhuận cải thiện do lỗ gộp và lỗ ròng đều thu hẹp đáng kể. Lợi ích từ gia tăng quy mô, tối ưu chi phí sản xuất và tối ưu chi phí nguyên vật liệu đã tạo ra những tác động tích cực đối với biên lãi gộp, và sẽ là động lực chính trên con đường đạt lợi nhuận".

Xem thêm tại nguoiquansat.vn