Ba ‘chìa khóa’ khai mở tiềm năng tăng trưởng lợi nhuận của doanh nghiệp thép nửa cuối năm 2024

Tiêu thụ nội địa hồi phục mạnh mẽ hơn trong nửa cuối năm 2024

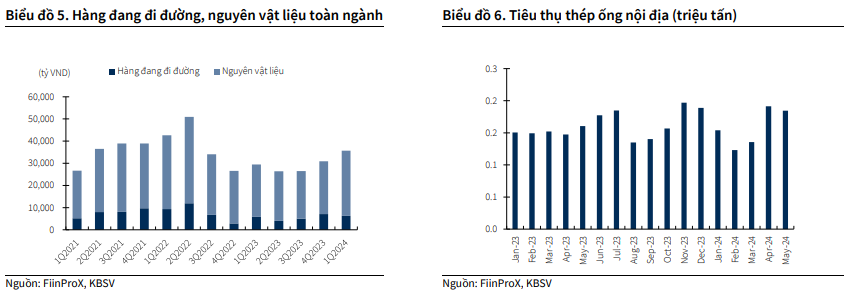

Tính tới cuối quý I/2024, tổng giá trị nguyên vật liệu toàn ngành thép đạt 36.000 tỷ đồng, tăng 21% so với cùng kỳ (YoY) sau giai đoạn tập trung xử lý hàng tồn kho giá cao, cho thấy sự tự tin của các doanh nghiệp thép về triển vọng nhu cầu tiêu thụ phục hồi trong năm 2024.

Chứng khoán KB (KBSV) kỳ vọng sản lượng tiêu thụ nội địa sẽ bắt đầu hồi phục từ nửa cuối năm 2024 trở đi nhờ lĩnh vực bất động sản nhà ở dần hồi phục và số lượng dự án mới được cấp phép gia tăng.

Trong trung và dài hạn, Luật Bất động sản sửa đổi có hiệu lực từ ngày 1/8/2024 được kỳ vọng sẽ gián tiếp kích thích nhu cầu tiêu thụ thép trong nước.

|

| Nhu cầu tiêu thụ thép nội địa hồi phục trở lại |

Ở thời điểm hiện tại, xu hướng hồi phục tại thị trường nội địa đã và đang diễn ra khi sản lượng tiêu thụ thép ống trong tháng 4-5/2024 đạt lần lượt 191.000 và 184.000 tấn, tương ứng tăng 26% và 14% so với cùng kỳ (90% sản lượng thép ống được tiêu thụ đến từ thị trường trong nước). KBSV kỳ vọng sản lượng tiêu thụ toàn ngành thép trong năm 2024-2025 sẽ tăng lần lượt 15% và 8% (YoY).

Bên cạnh đó, giá trị tồn kho nguyên vật liệu của các doanh nghiệp thép niêm yết có xu hướng tăng từ quý III/2023 đến nay, phản ánh sự tự tin về triển vọng sản lượng tiêu thụ hồi phục trong thời gian tới.

Kỳ vọng giá thép nội địa cải thiện nhẹ trong nửa cuối năm nhờ nhu cầu nội địa

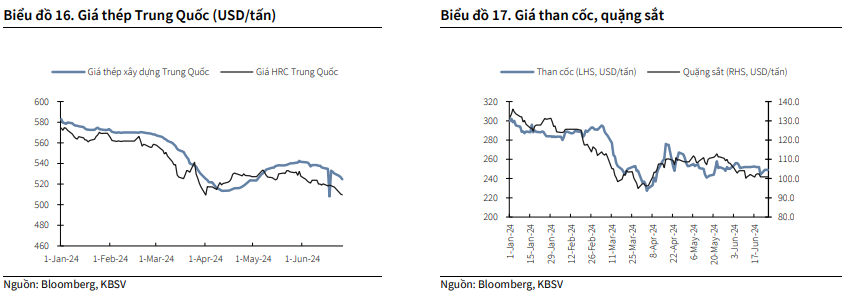

Giá thép Trung Quốc có xu hướng giảm từ đầu năm đến nay do triển vọng tiêu thụ thấp, chịu áp lực từ thị trường bất động sản ảm đạm. KBSV cho rằng giá thép Trung Quốc sẽ tiếp tục chịu áp lực giảm trong nửa cuối năm 2024 do tồn kho đến tháng 5 tăng 27% từ đầu năm, công suất toàn ngành có xu hướng cải thiện và bất động sản Trung Quốc ảm đạm, hồi phục chậm.

Tuy nhiên, đối với thị trường trong nước, KBSV cho rằng giá thép sẽ được hỗ trợ nhờ nhu cầu nội địa gia tăng, làm giảm áp lực điều chỉnh và cạnh tranh với giá thép Trung Quốc. Thêm vào đó, giá nguyên vật liệu đầu vào có xu hướng giảm từ đầu năm đến nay, điều này sẽ giúp biên lãi gộp của các doanh nghiệp sản xuất thép được cải thiện trong các quý tới.

|

| Giá thép Trung Quốc và giá nguyên vật liệu đầu vào có xu hướng giảm từ đầu năm đến nay |

Doanh nghiệp sản xuất thép mạ được hưởng lợi nếu AD19 được áp dụng

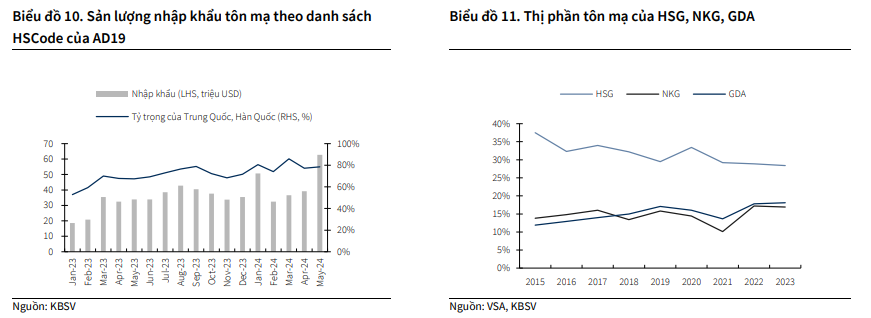

Ngày 14/6, Bộ Công Thương đã ban hành quyết định điều tra áp dụng biện pháp chống bán phá giá đối với một số sản phẩm tôn mạ nhập khẩu từ Trung Quốc và Hàn Quốc (AD19).

Dựa trên số liệu tổng hợp, KBSV nhận thấy tỷ trọng tôn mạ (theo danh sách HSCode của AD19) nhập khẩu vào Việt Nam tăng mạnh từ năm 2023 đến nay (đến cuối tháng 5/2024, tỷ trọng đóng góp của Trung Quốc và Hàn Quốc chiếm 80% tổng sản lượng, so với chỉ 53% vào tháng 1/2023). KBSV cho rằng trong trường hợp AD19 được thông qua, HSG, GDA và NKG sẽ là các doanh nghiệp được hưởng lợi nhiều nhất nhờ thị phần tôn mạ lớn, đạt lần lượt 28%, 18% và 17% tại thời điểm cuối năm 2023.

|

| Các doanh nghiệp được hưởng lợi nếu AD19 được áp dụng |

Với những luận điểm trên, KBSV đánh giá triển vọng tăng trưởng của ngành thép trong giai đoạn 2025-2027 là tích cực nhờ (1) nhu cầu nội địa hồi phục từ nửa cuối năm 2024; (2) nhà máy mới đi vào hoạt động; (3) bắt đầu chu kỳ giá thép mới khi thị trường bất động sản Trung Quốc dần hồi phục chậm từ năm 2025.

Xem thêm tại nguoiquansat.vn