Cá nhân cần thêm 'hàng tốt', tổ chức cần bệ đỡ 'nâng hạng'

Tổng quan về các nhóm nhà đầu tư trên TTCK Việt Nam

Thị trường chứng khoán Việt Nam (TTCKVN) hiện nay thu hút sự tham gia của nhiều nhóm nhà đầu tư, từ cá nhân đến tổ chức, mỗi nhóm đều góp phần không nhỏ vào việc duy trì thanh khoản và thúc đẩy sự phát triển bền vững của thị trường.

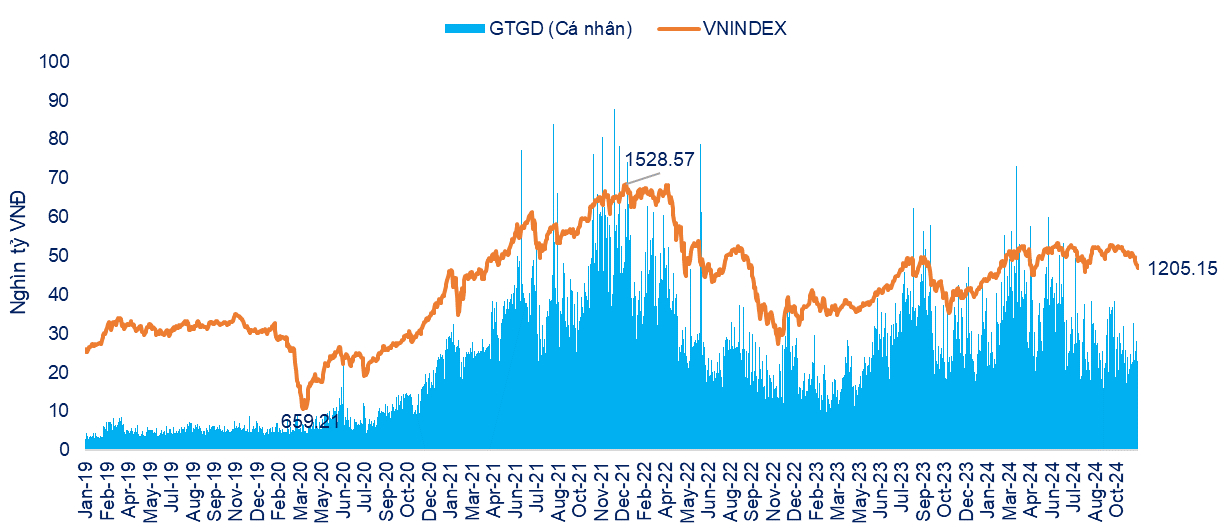

Trong tổng số hơn 9 triệu tài khoản chứng khoán hiện nay thì 8,96 triệu tài khoản thuộc về nhà đầu tư cá nhân, chiếm tỷ trọng hơn 82% tổng giá trị giao dịch trên sàn HoSE. Mặc dù tỷ lệ active (tài khoản hoạt động giao dịch thực) vẫn ở mức thấp (khoảng 20%-30% ở một số công ty chứng khoán tầm trung – theo khảo sát của FiinGroup), đây vẫn là tín hiệu khá tích cực cho thấy mức độ quan tâm cao của nhà đầu tư cá nhân đối với thị trường cổ phiếu.

Các quỹ đầu tư nội địa, được thành lập và vận hành bởi các công ty quản lý quỹ được cấp phép tại Việt Nam, với danh mục đầu tư dài hạn và sản phẩm đa dạng, nhóm này bao gồm 58 quỹ mở, 15 quỹ ETF và 37 quỹ đóng và quỹ thành viên, quản lý tổng tài sản gần 3 tỷ USD.

Trong khi đó, nhóm các công ty bảo hiểm lớn như Manulife, Eastspring và các quỹ đầu tư có vốn nước ngoài được quản lý bởi các công ty quản lý tài sản như Dragon Capital, VinaCapital đã góp phần không nhỏ trong việc thu hút dòng vốn ổn định, đồng thời nâng cao tính minh bạch và chuẩn mực thị trường. Nhóm này có quy mô tổng tài sản quản lý khoảng 24 tỷ USD vào cuối năm 2023.

Thị trường cũng có sự tham gia của các quỹ đầu tư quốc tế (offshore) và hầu như không có sự hiện diện ở Việt Nam mà chỉ mở tài khoản giao dịch. Các tổ chức này thường đầu tư trực tiếp vào các doanh nghiệp lớn của Việt Nam và một số đầu tư theo mô hình “quỹ trong quỹ” thông qua các công ty quản lý quỹ chuyên nghiệp có hiện diện và được cấp phép hoạt động tại Việt Nam.

Ngoài ra, thị trường cũng có sự tham gia đầu tư tự doanh của hơn 80 công ty chứng khoán không chỉ tìm kiếm lợi nhuận ngắn hạn mà đó còn là một phần của hoạt động quản trị rủi ro cho các sản phẩm phái sinh, góp phần tăng cường thanh khoản và phát triển thị trường.

Sự áp đảo về giao dịch của nhóm nhà đầu tư cá nhân là một đặc điểm nổi bật của thị trường cận biên như Việt Nam. Để đạt được mục tiêu nâng hạng lên thị trường mới nổi, TTCKVN cần sự tham gia sâu rộng hơn từ các nhà đầu tư tổ chức, đặc biệt là các quỹ đầu tư chuyên nghiệp, các tổ chức tài chính lớn và nhà đầu tư nước ngoài. Vai trò của nhóm này không chỉ nằm ở việc tăng cường dòng vốn ổn định, mà còn góp phần nâng cao tính minh bạch, cải thiện cấu trúc thị trường và đưa các tiêu chuẩn quốc tế vào thực tiễn, tạo nền tảng cho một thị trường chứng khoán phát triển bền vững và hấp dẫn hơn.

Với vốn hóa thị trường đạt khoảng 275,2 tỷ USD (tính cho cả 3 sàn tại ngày 18/11/2024) và thanh khoản trung bình hàng ngày đạt 19,2 nghìn tỷ đồng từ đầu năm đến nay, TTCKVN có tiềm năng trở thành điểm đến hấp dẫn cho dòng vốn đầu tư trong và ngoài nước.

Thêm hàng hóa chất lượng – chìa khóa cải thiện hiệu quả đầu tư cá nhân

Rất khó để có thể đánh giá hiệu quả đầu tư của các nhà đầu tư cá nhân một cách cụ thể. Quan sát của chúng tôi cho thấy nhóm nhà đầu tư cá nhân thường có khẩu vị rủi ro cao và gắn với các cổ phiếu có quy mô vừa và nhỏ.

Cụ thể, xét theo quy mô vốn hóa, dữ liệu của chúng tôi cho thấy nhà đầu tư cá nhân chiếm khoảng 90% tổng giá trị giao dịch ở nhóm cổ phiếu vốn hóa vừa (VNMID) và nhỏ (VNSML), vượt trội so với tỷ trọng 74% ở nhóm vốn hóa lớn (VN30) – tập hợp các cổ phiếu đầu ngành (bluechips). Đáng chú ý ở nhóm VN30, mặc dù tham gia giao dịch tích cực, tỷ lệ sở hữu thực tế của nhà đầu tư cá nhân (không tính đến nhóm cổ đông nội bộ) rất thấp, chỉ dưới 25%.

Xét theo ngành, Tài chính (bao gồm Ngân hàng, Chứng khoán), Thép và Bất động sản là ba nhóm được nhà đầu tư cá nhân giao dịch nhiều nhất. Điều này phản ánh sự ưu tiên của nhà đầu tư cá nhân cho các mã có thanh khoản cao và khả năng tạo sóng ngắn hạn.

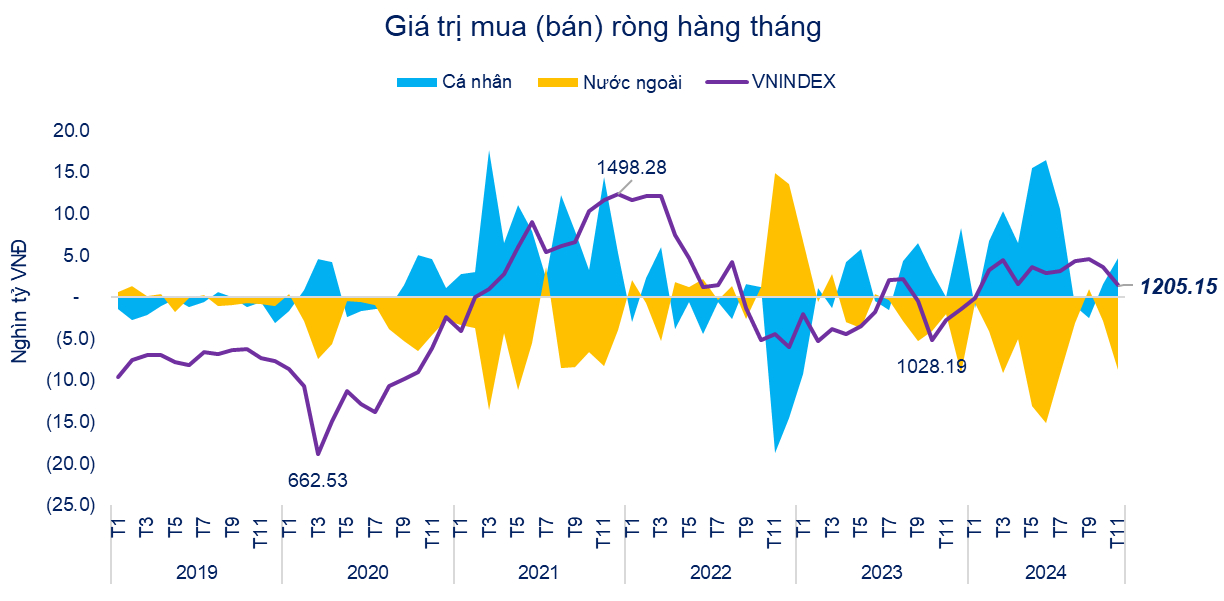

Trên thực tế, nhà đầu tư cá nhân chiếm tỷ trọng lớn trong thanh khoản hàng ngày (bình quân trên 80%) và góp phần chính trong việc tạo động lực ngắn hạn cho VN-Index. Nhìn lại giai đoạn từ cuối năm 2020 đến đầu năm 2023, dữ liệu giao dịch theo loại nhà đầu tư trên hệ thống FiinTrade cho thấy nhà đầu tư cá nhân có xu hướng mua ròng khi VN-Index tăng mạnh và bán ròng trong các đợt điều chỉnh.

Đáng chú ý, họ thường đẩy mạnh giao dịch khi VN-Index đang trong xu hướng tăng hoặc ở vùng đỉnh (VN-Index tăng 47% từ tháng 12/2020 đến tháng 1/2022), nhưng lại thiếu quyết liệt trong việc “cắt lỗ” khi thị trường bước vào giai đoạn giảm sâu (VN-Index giảm 32% từ tháng 2/2022 đến tháng 12/2022).

Để nâng cao hiệu quả đầu tư của nhà đầu tư cá nhân, theo chúng tôi, khó có giải pháp nào khác ngoài việc nâng cao chất lượng hàng hóa trên thị trường chứng khoán. Cụ thể, chúng tôi kiến nghị:

Thứ nhất, đẩy mạnh giảm sở hữu nhà nước ở những công ty, ngành mà Nhà nước không cần sở hữu chi phối hoặc kiểm soát.

Thứ hai, khuyến khích các doanh nghiệp trên sàn UPCoM chuyển sang sàn niêm yết và nâng cao hoặc rà soát chuẩn niêm yết hoặc để các công ty tăng cường quản trị doanh nghiệp và minh bạch.

Thứ ba, tiếp tục cải thiện hơn nữa chất lượng công bố thông tin. Chẳng hạn, tập trung cải thiện chất lượng công bố thông tin, khắc phục các vấn đề hiện nay như giải thích sự biến động kết quả kinh doanh không đi vào bản chất, lãnh đạo doanh nghiệp công bố thông tin ra công chúng nhưng lại giấu tên; đồng thời kiểm soát giao dịch của Ban lãnh đạo doanh nghiệp, ví dụ như xem xét hạn chế hiện tượng công bố thông tin mua/ bán cổ phiếu nhưng lại không thực hiện mặc dù giá thị trường thấp hơn giá dự kiến mua hoặc cao hơn giá dự kiến bán.

Đối với thị trường TPDN, cần hình thành khung pháp lý cho các công ty bảo lãnh trái phiếu; tiếp tục chuẩn hóa minh bạch thông tin, đẩy mạnh hoạt động xếp hạng tín nhiệm và xây dựng nền tảng mềm (như đường cong lãi suất, lịch sử vỡ nợ...)

Để NĐT tổ chức “bung sức” trên TTCK: Cần nâng hạng và nới lỏng quy định

Nếu như các nhà đầu tư cá nhân góp phần chính vào việc tạo động lực ngắn hạn cho chỉ số thì nhóm nhà đầu tư tổ chức có lẽ đóng vai trò quan trọng trong việc đối trọng và cho sự ổn định của chỉ số chứng khoán.

Trên thị trường cổ phiếu Việt Nam, chiếm phần lớn trong nhóm nhà đầu tư tổ chức là các quỹ đầu tư nội và nước ngoài. Trong khi đó, khối ngân hàng, bộ phận tự doanh của các công ty chứng khoán, công ty bảo hiểm chiếm tỷ trọng khiêm tốn trong quy mô giao dịch toàn thị trường.

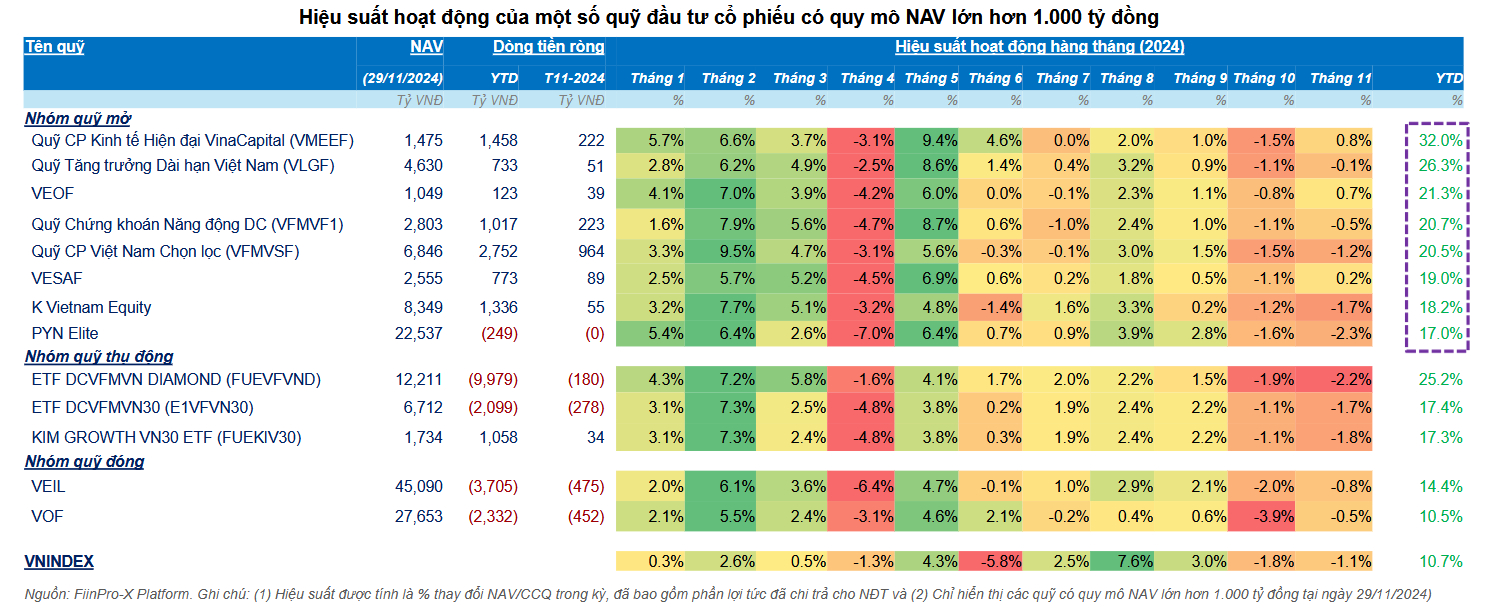

Hiệu quả đầu tư của nhóm nhà đầu tư tổ chức thường được đánh giá dựa trên khả năng duy trì lợi nhuận ổn định thể hiện qua việc tăng trưởng NAV và hiệu suất sinh lời vượt trội hay kém hơn so với chỉ số VN-Index. Việc đánh giá này cũng không chỉ diễn ra trong một tháng, quý hay năm mà thông thường là sự nhất quán có được trong việc vượt trội so với chỉ số mà họ sử dụng để so sánh hoặc VN-Index trong dài hạn, thường là giai đoạn 5-7 năm.

Giới phân tích và xếp hạng các quỹ thông thường còn sử dụng các chỉ số có điều chỉnh theo rủi ro để đánh giá hiệu quả của một quỹ đầu tư thay vì chỉ dựa trên chỉ số bề nổi là tăng trưởng NAV. Trên thực tế, một quỹ đầu tư thiên về thu nhập cố định hay trái phiếu khó có thể so sánh với một quỹ đầu tư tập trung vào cổ phiếu.

Cụ thể, các quỹ đầu tư nội đã ghi nhận nhiều kết quả tích cực. Nhóm quỹ này có quy mô tài sản ròng gần 3 tỷ USD và tập trung chủ yếu vào các cổ phiếu blue-chip hoặc các ngành có tiềm năng tăng trưởng cao. Một số quỹ như VESAF của VinaCapital, DCVFMVN Diamond ETF của Dragon Capital đã liên tục đạt mức lợi nhuận vượt trội so với VN-Index trong các năm gần đây, nhờ chiến lược đầu tư dài hạn và khả năng chọn lọc cổ phiếu tốt.

Các quỹ đầu tư nước ngoài, với lợi thế về dòng vốn lớn và kinh nghiệm quản lý, thường tập trung vào các cổ phiếu vốn hóa lớn, thanh khoản cao như Ngân hàng, Bất động sản, và Tiêu dùng. Những quỹ như Vietnam Enterprise Investments Ltd. (VEIL) của Dragon Capital hay Vinacapital Vietnam Opportunity Fund (VOF) của VinaCapital đã đạt được mức lợi nhuận ổn định qua nhiều năm.

Với các quỹ có nguồn gốc tài sản quản lý từ tập đoàn kinh doanh bảo hiểm của họ, thực trạng phân bổ vốn trong các quỹ bảo hiểm hiện nay phản ánh đặc thù của ngành đó là đặt yếu tố an toàn cao của ngành bảo hiểm và đó là điều cần thiết ở bất kỳ thị trường nào.

Tại Việt Nam, đối với bảo hiểm nhân thọ, danh mục đầu tư tập trung chủ yếu vào trái phiếu chính phủ chiếm 40% và tiền gửi có kỳ hạn 38%, trong khi TPDN chỉ chiếm 14% và cổ phiếu ở mức 6% vào thời điểm cuối 2023. Đối với mảng bảo hiểm phi nhân thọ, việc phân bổ còn lớn hơn vào các tài sản có tính an toàn cao và thanh khoản cao, đó là tiền gửi có kỳ hạn chiếm đến 76% danh mục, TPDN chiếm 13% và cổ phiếu chỉ có 2%.

Tuy nhiên, năng lực quản lý đầu tư của các công ty bảo hiểm còn những hạn chế nhất định. Thêm vào đó, môi trường lãi suất tiền gửi duy trì ở mức cao đã làm giảm động lực đầu tư vào các kênh có rủi ro cao hơn, trong khi thị trường còn thiếu vắng các sản phẩm đầu tư phù hợp với đặc thù của quỹ bảo hiểm.

Để nâng cao hiệu quả hoạt động của các loại hình nhà đầu tư tổ chức nước ngoài, góp phần thúc đẩy sự phát triển của TTCK Việt Nam, bên cạnh việc thực hiện mục tiêu nâng hạng TTCK, chúng tôi cho rằng cần đẩy mạnh thực hiện mục tiêu nâng xếp hạng tín nhiệm quốc gia của Việt Nam. Điều này rất quan trọng bởi các nhà đầu tư tổ chức nước ngoài thường tập trung vào phân bổ đa kênh tài sản khi tham gia một thị trường mới, không chỉ cổ phiếu mà cả trái phiếu/ công cụ nợ, từ đó cải thiện thanh khoản và quan trọng hơn là thu hút vốn (cổ phần và vốn nợ dài hạn) từ nhà đầu tư nước ngoài cho doanh nghiệp.

Bên cạnh đó, Việt Nam cần thu hút các định chế quản lý tài sản quốc tế lớn mang tính chủ động (như JPMorgan, Morgan Standley, etc), cấp phép và có điều kiện hoạt động cho họ vào làm cơ sở dẫn dắt các quỹ đầu tư thụ động khác.

Ngoài ra, xây dựng thêm sản phẩm đa dạng phù hợp với khẩu vị đầu tư của định chế đầu tư nước ngoài(thông qua các công ty quản lý quỹ chuyên nghiệp) như cổ phiếu/ chứng chỉ lưu ký không có quyền biểu quyết...

Đối với các định chế đầu tư trong nước, chúng tôi cho rằng cần xem xét nới lỏng hạn chế đối với công ty bảo hiểm trong việc đầu tư vào trái phiếu phát hành với mục đích tái cơ cấu nợ. Riêng với công ty bảo hiểm phi nhân thọ vốn dĩ đang bị hạn chế đầu tư chứng khoán, nên xem nét nới lỏng điều kiện cho phép đầu tư cổ phiếu.

Cùng với đó, hoàn thiện khung pháp lý cho loại hình quỹ hưu trí tự nguyện và quy định về phân bổ tài sản theo rủi ro. Đồng thời, khuyến khích Bảo hiểm Xã hội Việt Nam đầu tư một tỷ lệ nhất định và phù hợp vào TPDN của các doanh nghiệp có xếp hạng tín nhiệm cao, của doanh nghiệp do chính Nhà nước chi phối có mức độ xếp hạng tín nhiệm cao và vào cổ phiếu qua mô hình quỹ trong quỹ/ chứng chỉ quỹ thay vì đầu tư trực tiếp thay vì trực tiếp đi đầu tư.

Ngoài ra, xem xét đưa các hoạt động quản lý tài khoản ủy thác bởi môi giới chứng khoán và các công ty đầu tư vào diện giám sát.

(*) Tác giả: Nguyễn Quang Thuân – Chủ tịch FiinGroup, Đỗ Thị Hồng Vân – Trưởng phòng Phân tích Chứng khoán, FiinGroup

Xem thêm tại vietnamfinance.vn