Cập nhật KQKD: Lộ diện 17 ngân hàng công bố KQKD, 1 ngân hàng lợi nhuận tăng gấp 92 lần trong quý IV/2023

'Làn sóng' công bố sức khỏe tài chính của các nhà băng đang đến gần. Cập nhật đến ngày 27/1/2024, có 17 ngân hàng lộ diện kết quả kinh doanh (KQKD), trong đó có 6 ngân hàng công bố lợi nhuận trên 20.000 tỷ đồng. Riêng có duy nhất 1 nhà băng ghi nhận lợi nhuận bứt phá tăng gấp 92 lần trong quý IV/2023.

Ngân hàng Thương mại Cổ phần Á Châu (Mã: ACB) là ngân hàng mới nhất công bố báo cáo tài chính quý IV/2023 với tổng tài sản của ngân hàng đạt 719.000 tỷ đồng, tăng 18% so với đầu năm.

Quy mô tín dụng của ACB đạt gần 488 nghìn tỷ, tăng 17,9% so với đầu năm, cao hơn mức 13,7% bình quân ngành. Đây là mức tăng trưởng tín dụng cao nhất trong vòng 10 năm trở lại đây của ACB.

Theo đó, lợi nhuận trước thuế của ngân hàng năm 2023 đạt 20.068 tỷ đồng, tăng 17,2% so với năm ngoái và hoàn thành kế hoạch.

Tăng trưởng lợi nhuận của ACB chủ yếu đến từ thu nhập ngoài lãi tăng 48% so với cùng kỳ. Tỷ trọng đóng góp của thu nhập ngoài lãi vào doanh thu là 24%, nhờ vậy, áp lực lên mảng thu nhập từ lãi giảm. Trong đó, lãi thuần từ mua bán chứng khoán đầu tư đạt 2.647 tỷ đồng, gấp 128 lần năm 2022.

Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank - Mã: TCB) công bố KQKD năm 2023 với tổng tài sản tăng 21,5% lên mức 849,5 nghìn tỷ đồng. Tín dụng tăng trưởng 19,2% so với đầu năm lên ngưỡng 530,1 nghìn tỷ, phù hợp với hạn mức tín dụng được cấp bởi NHNN.

Tiền gửi của khách hàng đạt 454,7 nghìn tỷ đồng, tăng 26,9% so với đầu năm và 11,2% so với quý III. Số dư CASA tăng trong 3 quý liên tiếp, đạt 181,5 nghìn tỷ, tăng 37,0% so với cùng kỳ và 31,9% so với quý III, giúp tỷ lệ CASA cải thiện lên mức 39,9%.

Techcombank khép lại quý IV/2023 với hơn 13,4 triệu khách hàng, ghi nhận 2,6 triệu khách hàng mới trong cả năm 2023, nhiều hơn gấp đôi con số của năm 2022.

Theo đó, lợi nhuận trước thuế của Techcombank năm 2023 đạt 22,9 nghìn tỷ đồng, vượt so với kế hoạch, ở mức 22 nghìn tỷ đồng.

>> Techcombank bứt phá kết quả kinh doanh Quý 4, dự kiến chia cổ tức tiền mặt ở mức thấp nhất 20%

Ngân hàng TMCP Bưu điện Liên Việt (LPBank - Mã: LPB) công bố KQKD năm 2023 với tổng tài sản đạt 382.953 tỷ đồng, tăng 17% so với đầu năm. Cũng trong năm 2023, LPBank tăng vốn điều lệ từ 17.291 tỷ đồng lên 25.576 tỷ đồng, tăng 48% so với đầu năm, trở thành một trong những ngân hàng có vốn điều lệ lớn nhất hệ thống.

Lượng tiền gửi của khách hàng tính đến 31/12/2023 đạt hơn 237.391 tỷ đồng, tăng 10% so với cùng kỳ; tăng trưởng tín dụng đạt 18% với xấp xỉ 272.000 tỷ đồng.

Tính đến ngày 31/12/2023, tỷ lệ nợ xấu của ngân hàng đạt 1,26%, thấp hơn cùng kỳ (1,45%), đưa LPBank lọt top các ngân hàng có nợ xấu thấp nhất toàn ngành.

Theo đó, lợi nhuận trước thuế cả năm 2023 của LPBank đạt 7.040 tỷ đồng, tăng 24% so với năm 2022 và hoàn thành 117% kế hoạch năm.

|

| Lợi nhuận trước thuế tại các ngân hàng cập nhất đến ngày 27/1/2024 |

Ngân hàng TMCP Sài Gòn Công Thương (Saigonbank - Mã: SGB) vừa công bố KQKD năm 2023 với tổng tài sản đạt hơn 31.500 tỷ, tăng 13,7% so với hồi đầu năm. Dù tăng khá mạnh, đây vẫn là ngân hàng có quy mô nhỏ nhất hệ thống.

Đáng chú ý, Saigonbank ghi nhận lợi nhuận vượt bậc với lợi nhuận hợp nhất trước thuế quý IV/2023 đạt hơn 84 tỷ đồng, gấp hơn 92 lần so với cùng kỳ 2022. Trước đó, ngân hàng này chỉ ghi nhận mức lợi nhuận trước thuế 910 triệu đồng trong quý IV/2022.

Nguyên nhân chính giúp lợi nhuận quý IV/2024 của SaigonBank tăng mạnh chủ yếu nhờ lãi thuần từ hoạt động kinh doanh khác tăng đột biến, từ 13 tỷ đồng lên 168 tỷ đồng.

>> Một ngân hàng ghi nhận lợi nhuận tăng hơn 92 lần trong quý IV/2023

Ngân hàng TMCP An Bình (ABBank - Mã: ABB) công bố KQKD quý IV/2023 với tổng tài sản của ABBank đạt 161.966 tỷ đồng, tăng 24,5% so với cuối năm 2022. Dư nợ tín dụng đạt 102.448 tỷ đồng, tăng 15,7% so với năm 2022. Huy động từ khách hàng đạt 115.654 tỷ đồng, tăng 25,9%. Số dư CASA tăng 5,7%.

Về các chỉ số an toàn, hệ số an toàn vốn (CAR) tại thời điểm cuối năm 2023 đạt mức 11,1%, cao hơn so với mức 8% quy định của Ngân hàng Nhà nước (theo chuẩn Basel II). Chất lượng tài sản cũng được kiểm soát tốt với tỷ lệ nợ xấu trên tổng dư nợ cuối năm 2023 là 2,17%.

Trong năm 2023, ABBank đã trích lập 1.489 tỷ đồng cho chi phí dự phòng rủi ro tín dụng để tăng bộ đệm dự phòng. Theo đó, lợi nhuận trước thuế năm 2023 ghi nhận 513 tỷ đồng, không đạt mục tiêu.

Ngân hàng TMCP Hàng hải Việt Nam (Mã: MSB) công bố KQKD quý IV/2023 với tổng tài sản đạt hơn 267.000 tỷ đồng, tăng 25% so với năm 2022. Tăng trưởng tín dụng đạt 22,43% thuộc nhóm cao nhất ngành. Tổng tiền gửi tại ngày 31/12/2023 đạt trên 132.350 tỷ đồng, tăng 13% so với cùng kỳ năm 2022.

Kết thúc 2023, tổng thu thuần của MSB tăng trưởng 15%, cao hơn mức 9% của chi phí hoạt động, đưa chỉ số chi phí/doanh thu (CIR) của ngân hàng xuống mức 39,16%, thấp hơn 2,23 điểm % so với cuối năm 2022.

Theo đó, MSB đạt mức lợi nhuận trước thuế cho năm 2023 là 5.830 tỷ đồng.

>> MSB bứt phá kết quả kinh doanh quý IV, giữ vị trí Top4 về tỷ lệ CASA

Ngân hàng Bản Việt (BVBank - Mã: BVB) công bố KQKD năm 2023 với tổng tài sản đạt gần 88.000 tỷ đồng, tăng 11% so với thời điểm cuối năm 2022, vượt kế hoạch 86.600 tỷ đồng. Tổng huy động tăng gần 10%, đạt 79.700 tỷ đồng, trong đó, quy mô huy động vốn từ khách hàng cá nhân và các tổ chức kinh tế đạt gần 67.200 tỷ đồng, tăng 13% so với cùng kỳ năm trước.

Dư nợ tín dụng tại thời điểm 31/12/2023 đạt gần 58.000 tỷ đồng, tăng gần 14% so với cùng kỳ. Năm 2023, thu nhập lãi thuần BVBank đạt gần 1.500 tỷ đồng, giảm 14% so với năm trước.

BVBank đẩy mạnh trích lập dự phòng trong quý cuối năm, với chi phí dự phòng rủi ro tín dụng đạt 135 tỷ đồng, tăng 34% so với cùng kỳ. Lũy kế cả năm, chi phí dự phòng rủi ro tín dụng gần 280 tỷ đồng, tăng 23% so với năm 2022. Kết thúc năm 2023, lợi nhuận trước thuế đạt gần 72 tỷ đồng, giảm 84% so với năm 2022.

>> BVBank tăng trưởng tín dụng gần 14% năm 2023, 70% dư nợ chuyển dịch sang cá nhân sau chiến lược ngân hàng bán lẻ

Ngân hàng Quốc tế (Mã: VIB) công bố tổng tài sản năm 2023 đạt gần 410.000 tỷ đồng, tăng gần 20% so với đầu năm. Dư nợ tín dụng cuối kỳ đạt hơn 267.000 tỷ đồng, tăng 14,2%, sử dụng toàn bộ hạn mức tín dụng được NHNN cấp đầu năm và cao hơn mức tăng trưởng tín dụng trung bình toàn hệ thống.

Tại ngày 31/12/2023, tổng huy động vốn của VIB đạt 283.000 tỷ đồng, trong đó tiền gửi khách hàng gần 237.000 tỷ đồng, tăng 18% so với đầu năm. Động lực tăng trưởng chính đến từ huy động tiền gửi khách hàng cá nhân tăng 21%, trong đó số dư CASA khách hàng cá nhân cũng tăng tới 33% so với đầu kỳ.

Nhằm nâng cao chất lượng tài sản cũng như tạo bộ đệm dự phòng vững chắc, ngân hàng trích lập dự phòng lên tới hơn 4.800 tỷ đồng, gấp 3,8 lần so với năm 2022. Kết thúc năm 2023, VIB ghi nhận lợi nhuận trước thuế đạt hơn 10.700 tỷ đồng.

>> VIB của Chủ tịch Đặng Khắc Vỹ báo nợ xấu tăng cao

Ngân hàng TMCP Quốc dân (NCB - Mã: NVB) công bố KQKD năm 2023 với tổng tài sản đạt gần 96.249 tỷ đồng, tăng khoảng 7% so với cuối 2022 và vượt kế hoạch đề ra tại ĐHCĐ thường niên tổ chức tháng 4/2023.

Tổng dư nợ cho vay khách hàng đến 31/12/2022 đạt 54.266 tỷ đồng, tăng 16% so với đầu năm. Còn tổng tiền gửi khách hàng đạt 76.850 tỷ đồng, tăng 7,7% so với số dư đầu năm và tăng khoảng 1.490 tỷ đồng so với thời điểm cuối quý III.

Hoạt động kinh doanh ngoại hối cũng mang về cho NCB số lãi 202 tỷ đồng, gấp 2,4 lần cùng kỳ. Lãi thuần từ hoạt động mua bán, đầu tư chứng khoán gần như đi ngang, đạt hơn 160 tỷ đồng.

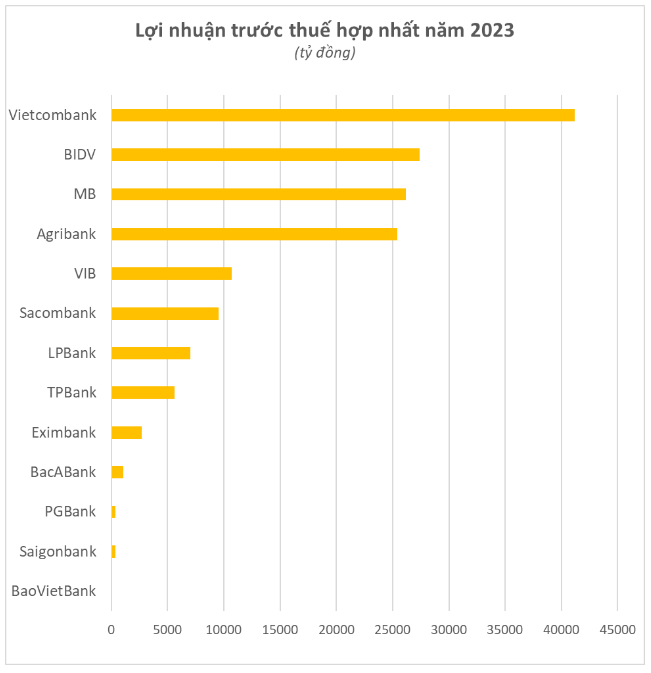

Như vậy, cập nhật đến ngày 17/2/2024 mới chỉ có 6 ngân hàng có lợi nhuận đạt trên 20.000 tỷ đồng. Ngoài nhóm Big 4 (Vietcombank, BIDV, Agribank, VietinBank) thì còn có MB (hơn 26.000 tỷ) và Techcombank (gần 22.900 tỷ đồng).

Trước đó đã có nhiều ngân hàng công bố BCTC như Saigonbank, BacABank, TPBank, BaoVietBank, PGBank và một số đã ước tính kết quả kinh doanh sơ bộ như Vietcombank, VietinBank, BIDV, Agribank, Sacombank.

>> MBBank (MBB) báo lãi 26.200 tỷ đồng, vượt mặt lợi nhuận 2 ông lớn Big4

Xem thêm tại nguoiquansat.vn