Chứng khoán BSC: Nhiều ngân hàng còn động lực tăng trưởng mạnh mẽ nhưng cổ phiếu chưa được trả giá tương xứng

Cổ phiếu nhóm ngân hàng trở thành trụ kéo Vn-Index trong suốt tháng 9 vừa qua, có lúc chỉ số đã vượt 1.300 điểm tuy nhiên áp lực chốt lời mạnh ngay sau đó lại quay đầu giảm. Hàng loạt cổ phiếu nhóm ngân hàng giữ được nhịp tăng mạnh trong tháng qua như VPB tăng gần 12%; ACB tăng 6,3%; MBB tăng 5,36%; TCB tăng 6,7%...

Tính đến 27/09/24, tăng trưởng tín dụng và huy động toàn hệ thống ước tính lần lượt đạt 8,53% và 4,79% từ đầu năm. Con số này tiếp tục đi đúng tiến độ so với mục tiêu tăng trưởng tín dụng 14-15% trong 2024 của Ngân hàng Nhà nước. Ngoài ra, với áp lực tỷ giá được giải tỏa, Ngân hàng Nhà nước đã dừng hoạt động hút tín phiếu từ cuối tháng 08/24, tuy nhiên vẫn tiếp tục duy trì việc bơm thanh khoản qua kênh OMO và giữ nền lãi suất liên ngân hàng kì hạn qua đêm ở mức tương đối cao trong các ngày cuối tháng 09/24 (loanh quanh 4% rồi giảm dần).

Nhận định về điều này, BSC cho rằng nhất quán với bức tranh tín dụng tăng tốc. BSC duy trì dự báo 14% và 10% lần lượt với tăng trưởng tín dụng và huy động trong năm 2024. Trong đó, động lực chính đến từ nhóm tư nhân, xoay quanh các ngân hàng được hưởng lợi về mặt hạn mức tín dụng sau văn bản điều chỉnh của NHNN vào cuối tháng 08/2024 như ACB (dự báo +15.6%), HDB (dự báo +23.4%), MSB (dự báo +19.2%), TCB (dự báo +20.0%) và một số cái tên khác có lợi thế nhờ việc nhận tiếp quản TCTD yếu kém như MBB (dự báo +19.4%), VPB (dự báo +24.0%).

BSC cho rằng mục tiêu tăng trưởng kinh tế sẽ là ưu tiên của cơ quan điều hành trong 3 tháng cuối năm, nhất là sau ảnh hưởng tiêu cực từ cơn bão Yagi, do đó kì vọng rằng mặt bằng lãi suất tiền gửi của nhóm ngân hàng quốc doanh sẽ được duy trì ở mức hiện tại đến hết năm trung bình khoảng 4.7% với kì hạn 12 tháng, phù hợp với định hướng của NHNN trong việc hỗ trợ nhu cầu vay vốn của nền kinh tế. Lưu ý rằng lãi suất của nhóm ngân hàng tư nhân vẫn được dự báo xu hướng tăng nhẹ đến cuối năm như đề cập ở báo cáo trước.

Ngoài ra, so với lượng tiền gửi kỉ lục Kho bạc Nhà nước để tại các ngân hàng quốc doanh đạt gần 292 nghìn tỷ tại cuối Q2/24 (mức cao nhất trong 2 năm đổ lại đây), việc tăng trưởng huy động tiếp tục gia tăng đều qua các tháng và số dư tiền gửi Kho bạc Nhà nước tại NHTM đang giảm mạnh kể từ tháng 09/24 sang đầu tháng 10/24 cho thấy những nỗ lực giải ngân đầu tư công trong giai đoạn cuối năm, từ đó giải phóng 1 lượng tiền ra nền kinh tế.

Việc đẩy mạnh đầu tư công trong các tháng cuối năm khiến cho cán cân ngân sách nhà nước thường thâm hụt mạnh trong quý 4 các năm và dự báo tài sản ngoại tệ thuần tại các NHTM gia tăng nhờ tỷ giá hạ nhiệt và nguồn kiều hồi thường có xu hướng gia tăng trong quý 4 để phục vụ dịp lễ là cơ sở cho dự báo nguồn tiền ra thị trường 1 tiếp tục được gia tăng trong Q4/2024, bên cạnh động lực từ tín dụng khu vực tư nhân.

Qua đó, BSC cho rằng tăng trưởng cung tiền đồng thời là tăng trưởng huy động và tăng trưởng tín dụng sẽ thu hẹp độ lệch pha trong các tháng tới, đem lại tính bền vững cao hơn cho sự tăng trưởng.

Với mức nền thấp của lợi nhuận ghi nhận vào Q3/2023, BSC ước tính tổng lợi nhuận trước thuế của các ngân hàng theo dõi trong Q3/24 đạt mức cao 20% nhờ tăng trưởng tín dụng tiếp tục tăng tốc và NIM bình quân ngành dự kiến đi ngang. Dự báo tăng trưởng tổng lợi nhuận trước thuế năm 2024 ở mức 16%, tương ứng Q4/24 đạt mức tăng trưởng 15% so với cùng kỳ.

Vào đầu tháng 10/24, NHNN đã công bố và đang lấy ý kiến Dự thảo Thông tư nhằm hỗ trợ khách hàng gặp khó khăn do bão Yagi. Theo ước tính, tổng dư nợ chịu ảnh hưởng từ bão Yagi ở khoảng 165 nghìn tỷ chiếm 1,16% tín dụng hệ thống tính đến giữa tháng 09/2024. Đặt trong mối tương quan với Thông tư 02 có cùng bản chất, NHNN cho biết dư nợ tái cơ cấu toàn hệ thống hiện đạt 230 nghìn tỷ (chiếm 1.62% tín dụng hệ thống).

Dự thảo lần này mang nhiều tính hỗ trợ hơn cho các ngân hàng khi được tái cơ cấu thời hạn trả nợ nhiều lần, đối với cả nợ trong hạn và quá hạn, và xét tới cả những nguyên nhân gián tiếp như đối tác của khách hàng. Với chính sách hỗ trợ này, mức tác động từ thiệt hại do bão lên bảng cân đối của các ngân hàng sẽ ở mức thấp, do đó không ảnh hưởng trọng yếu đến dự báo 2024F.

Nhìn về 2025, BSC đánh giá triển vọng cổ phiếu ngân hàng khả quan với dự báo tăng trưởng lợi nhuận trước thuế của danh sách ngân hàng theo dõi đạt mức 22%. Trong đó, một số cái tên BSC dự báo sẽ ghi nhận tăng trưởng lợi nhuận vượt trội trong năm sau bao gồm CTG (dự báo +24%), MBB (dự báo +20%), STB (dự báo +33%), TCB (dự báo +22%), VPB (dự báo +32%).

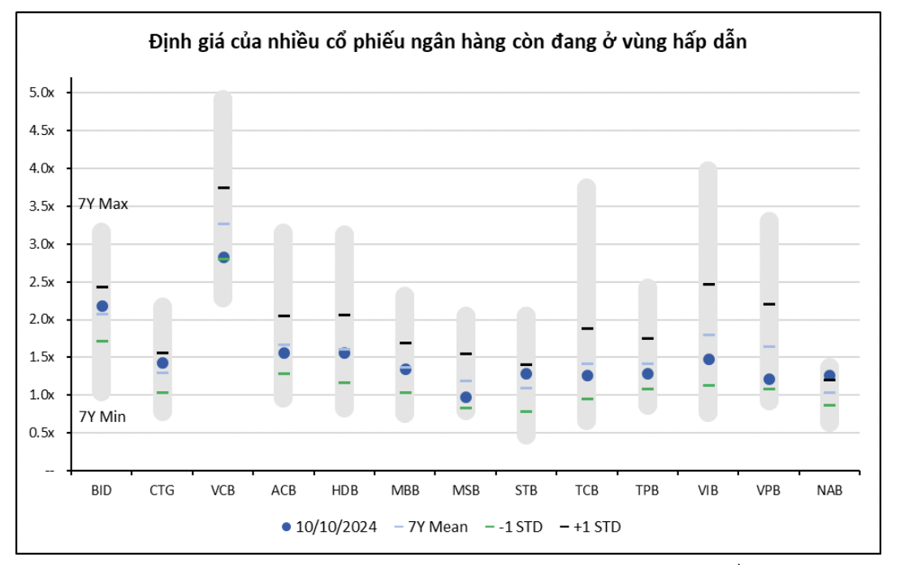

Xét về mặt định giá, triển vọng tăng trưởng năm tới chưa được phản ánh lên giá cổ phiếu khi nhiều ngân hàng đang có mức định giá tương đối thấp so với lịch sử. Do đó, BSC khuyến nghị tích lũy cổ phiếu ngân hàng cho tầm nhìn trung dài hạn ngay cả khi triển vọng tăng trưởng lợi nhuận trong ngắn hạn chưa có nhiều bất ngờ. Các ngân hàng có động lực tăng trưởng mạnh mẽ và bền vững, trong khi chưa được trả định giá tương xứng như ACB, CTG, MBB, TCB, VPB.

Xem thêm tại vneconomy.vn