Danh mục đầu tư loạt "cá mập" bứt phá ngoạn mục trong quý 1/2024, từ các ETF đến quỹ chủ động gây bất ngờ với hiệu suất vượt trội Index

Nhịp tăng bền bỉ kể từ giai đoạn cuối năm 2023 kéo dài sang hết quý 1/2024 đưa thị trường chứng khoán (TTCK) Việt Nam tiệm cận vùng đỉnh giá ngắn hạn quanh 1.300 điểm. Con sóng kéo dài và đan xen giữa nhiều nhóm ngành, không ít cổ phiếu có những bước tăng tới 30-40% trong giai đoạn vừa qua.

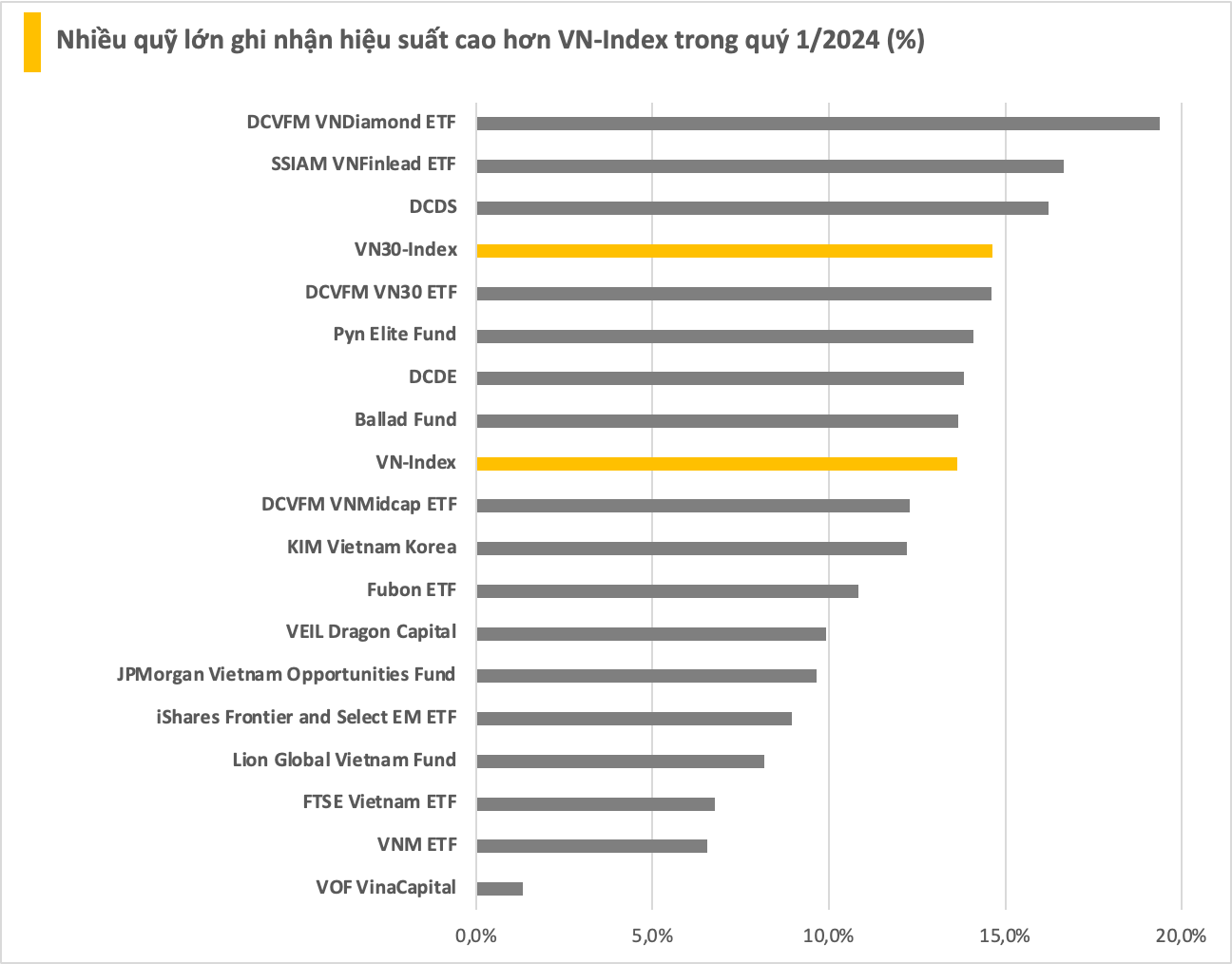

Trong bối cảnh đó, đa phần các quỹ đầu tư lớn đều đã bỏ túi thành quả tương đối tích cực sau 3 tháng đầu tiên của năm 2024. Hiệu suất đầu tư của một số cái tên "đình đám" còn bỏ xa mức tăng của các chỉ số chính.

Nổi bật nhất trong số những quỹ được thống kê là DCVFM VNDiamond ETF khi quỹ ngoại thuộc Dragon Capital đạt hiệu suất tăng trưởng trên 19% sau 3 tháng đầu năm. Top tỷ trọng cao trong danh mục của quỹ hiện gồm nhiều cổ phiếu bluechips như FPT, MWG, PNJ, REE, các mã ngân hàng như ACB, MBB, CTG, HDB và một số cái tên nổi bật GMD, VRE.. Các cổ phiếu này đều đã có nhịp tăng mạnh từ đáy hồi giữa tháng 11 với mức tăng hàng chục %.

Ngoài DCVFM VNDiamond, các quỹ ETF như SSIAM VNFinlead ETF, DCVFM VN30 ETF cũng có hiệu suất khả quan hơn so với chỉ số VN-Index trong quý 1. Đặc điểm chung của những ETF này là danh mục đa phần là cổ phiếu vốn hoá lớn và các mã đầu ngành nhóm tài chính, ngân hàng.

Trong khi đó, DCVFM VNMidcap ETF, Fubon ETF, FTSE Vietnam ETF, VNM ETF lại không thể chiến thắng thị trường dù hiệu suất vẫn dương trên 6%.

Đà tăng trong thời gian qua chủ yếu đến từ nhóm vốn hoá lớn, dòng tiền tập trung giải phóng vào nhóm vốn hóa lớn đã phần nào khiến một số cổ phiếu trong danh mục của quỹ DCVFM VNMidcap ETF khó hút tiền. Trong khi đó, ETF ngoại (Fubon ETF, FTSET Vietnam ETF) chứng kiến lực rút vốn mạnh trong vài tháng trở lại đây, ít nhiều ảnh hưởng tới hiệu suất hoạt động của quỹ. Trong khi Fubon ETF bị rút gần 900 tỷ thì FTSE ETF ghi nhận giá trị rút ròng khoảng 20 triệu USD từ đầu năm.

Các quỹ chủ động cũng chia nửa buồn vui trong quý 1 vừa qua với một vài sự khác biệt nhất định về cấu phần danh mục cũng như chiến lược đầu tư. Các quỹ DCDS, DCDE, Pyn Elite Fund và Ballad Fund có hiệu suất khả quan hơn so với chỉ số VN-Index.

DCDS tên đầy đủ là quỹ Đầu tư Chứng khoán Năng động DC với mục tiêu tối đa hóa lợi nhuận dài hạn từ tăng trưởng vốn gốc và thu nhập thông qua việc đầu tư vào cổ phiếu tăng trưởng. Hiện danh mục quỹ nắm giữ những cổ phiếu như FPT, TCB, MWG, STB, CTG, DGC, PNJ, GMD...

DCDE thì được chú ý vào khoảng cuối năm 2023 khi thay đổi chiến lược đầu tư sang ưu tiên lựa chọn các công ty có lịch sử chi trả cổ tức thuộc các ngành tăng trưởng ổn định. Việc là quỹ tiên phong tập trung "săn" cổ phiếu nhằm hưởng cổ tức thay vì sự chênh lệch giá đã phát huy hiệu quả khi quý ghi nhận mức hiệu suất xấp xỉ 14% trong quý 1. Danh mục quỹ gồm FPT, VCB, HPG, MWG, DGC, SSI, MBB...

Trong khi đó, việc đặt kỳ vọng lớn vào nhóm ngành ngân hàng đem lại niềm vui cho Pyn Elite Fund khi đạt hiệu suất trên 14% trong 3 tháng đầu năm. Đây là một trong những cá mập đam mê "cổ phiếu vua" nhất trên TTCK Việt Nam và không ít lần bày tỏ niềm tin vào triển vọng của nhóm ngân hàng.

Thấp hơn mức tăng của chỉ số chính, KIM Vietnam Korea đạt hiệu suất 12%, VEIL Dragon Capital đạt hiệu suất 10%, Lion Global Vietnam Fund đạt hiệu suất hơn 8%, vẫn tương đối khả quan.

Triển vọng tích cực của thị trường chứng khoán

Trở lại đầy tích cực sau quãng thời gian trồi sụt năm trước, nhiều tên tuổi tỏ ra lạc quan hơn vào triển vọng của thị trường nhờ vĩ mô ổn định, lãi suất thấp và khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết. Đặc biệt, quyết tâm của Chính Phủ nhằm nâng hạng thị trường chứng khoán đang được thể hiện qua hàng loạt giải pháp gỡ các "nút thắt" quan trọng. Theo Dragon Capital, cổ phiếu tiếp tục là kênh đầu tư thay thế hấp dẫn cho tiền gửi có kỳ hạn khi lãi suất trung bình của tiền gửi 12 tháng hiện tại đã về 4,7%, so với mức đỉnh trên 10%.

Pyn Elite Fund thì đánh giá trong nửa cuối năm nay và 2025, có thể kỳ vọng môi trường lãi suất quốc tế sẽ thuận lợi, giúp duy trì và thậm chí giảm lãi suất ở Việt Nam mà không gây áp lực tiêu cực lên tỷ giá. Sự thu hẹp chênh lệch lãi suất so với đô la có thể làm mạnh đồng Việt Nam vào cuối năm, từ đó Ngân hàng Nhà nước có thể dễ dàng điều chỉnh lãi suất và tỷ giá, điều này sẽ tạo đà tích cực cho tâm lý thị trường chứng khoán.

Không chỉ các "cá mập" ngoại, giới chuyên gia trong nước cũng bày tỏ niềm tin vào sự tích cực của thị trường chứng khoán Việt Nam. Theo ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường VPBankS, quyết tâm nâng hạng chứng khoán của Chính Phủ trong năm nay rất lớn. Do đó, Việt Nam sẽ đáp ứng sớm các điều kiện để FTSE nâng hạng trước trong thời gian tới.

Về triển vọng hút vốn nếu được FTSE nâng hạng, VPBankS ước tính tỷ trọng của Việt Nam trong chỉ số FTSE EM vào khoảng 0,38%. Dựa trên giá trị tổng tài sản (ngày 08/03/2023) của một số quỹ ETF sử dụng các chỉ số FTSE EM & All – world làm tham chiếu, ước tính giá trị dòng vốn thụ động tối thiểu chảy vào thị trường Việt Nam đạt khoảng 882 triệu USD khi quyết định nâng hạng có hiệu lực.

Đối với MSCI, VPBankS ước tính tỷ trọng của Việt Nam trong chỉ số này là 0,24%. Với tổng giá trị các quỹ đầu tư (chủ động + thụ động) tham chiếu chỉ số MSCI Emerging Markets ước đạt 426 tỷ USD (Bloomberg), Việt Nam có thể thu hút dòng vốn tối đa khoảng 1,02 tỷ USD.

"Với lộ trình đó, trong 3 năm tới thị trường sẽ có nhịp tăng tốt và các nhịp chỉnh là cơ hội mua. Với kịch bản cao nhất, VN-Index sẽ lên 1.650-1.750 điểm nếu được nâng hạng", chuyên gia VPBankS cho biết.

Xem thêm tại cafef.vn