| Tỷ giá hôm nay (18/11): Đồng USD trên thị trường thế giới duy trì sức mạnh,“chợ đen” tiếp tục tăng giá |

Theo công bố của Ngân hàng Nhà nước (NHNN) ngày 18/11, tỷ giá trung tâm giữa đồng VND với đồng USD hiện ở mức 24.288 VND/USD, giảm 10 đồng so với phiên giao dịch cuối tuần trước, nhưng vẫn neo ở mức cao kỷ lục kể từ khi cơ chế này được NHNN áp dụng từ đầu năm 2016.

Áp dụng biên độ 5%, hiện tỷ giá USD các ngân hàng thương mại được phép giao dịch nằm trong phạm vi từ 25.502 - 23.073 VND/USD. Tỷ giá tham khảo mua - bán USD tại Sở giao dịch NHNN vẫn được giữ ổn định ở mức 23.400 - 25.450 VND/USD.

|

| Ảnh minh họa. |

Giá bán USD tại các nhà băng chạm trần

Ngày 18/10, hầu hết các ngân hàng lớn đều niêm yết giá bán USD ở mức kỷ lục, đạt mức trần cho phép là 25.502 đồng/USD. Cụ thể, Vietcombank niêm yết giá mua USD ở mức 25.170 VND/USD; bán ra ở mức kịch trần 25.502 VND/USD, giảm 10 đồng so với phiên cuối tuần. BIDV niêm yết giá mua USD ở mức 25.200 VND/USD, giảm 10 đồng trong khi giá bán chạm trần cho phép. Từ đầu năm đến nay, tỷ giá bán USD tại các ngân hàng tăng khoảng 1.100 đồng, tương đương mức tăng 4,4%.

Trên thị trường tự do, tỷ giá USD giao dịch ở các điểm thu đổi ở mức 25.660 - 25.760 VND/USD (mua - bán), tăng 60 đồng chiều mua vào và 51 đồng chiều bán ra so với phiên cuối tuần trước. Kể từ đầu năm, giá USD tự do đã tăng khoảng 940 đồng chiều mua và 990 đồng chiều bán, tương đương mức tăng khoảng 3,8-4%.

Từ cuối tháng 10/2024 đến nay, các ngân hàng liên tục niêm yết giá bán USD sát mức trần cho phép, thậm chí chạm trần.

|

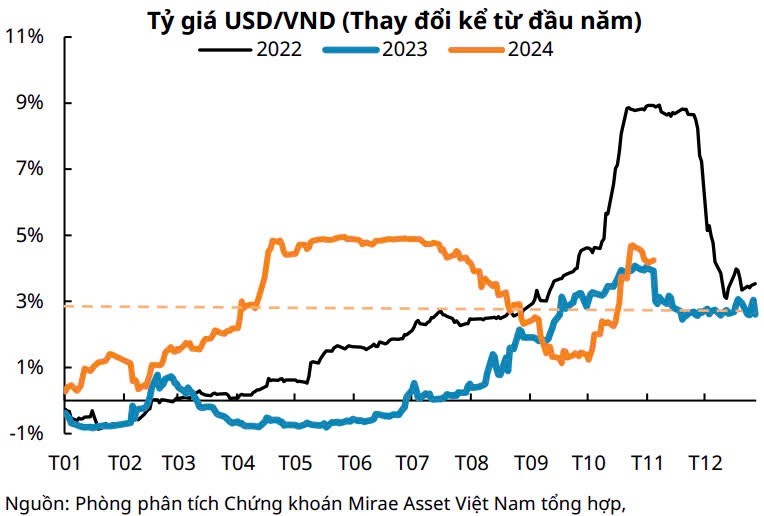

| Nguồn: Mirae Asset Việt Nam. |

Hiện diễn biến trên thị trường tiền tệ quốc tế biến động rất phức tạp. Dù Cục Dự trữ Liên bang Mỹ (Fed) cũng như một số ngân hàng trung ương trên thế giới đang trong chu kỳ nới lỏng chính sách tiền tệ, song đồng USD tiếp tục biến động phức tạp, có thời gian giảm rất mạnh nhưng trong quý III/2024 lại tăng lên và hiện nay đang biến động khá lớn.

Lý do tỷ giá bất ngờ bật tăng

Từ tháng 8/2024, lạm phát tại Mỹ hạ nhiệt cùng việc Fed giảm lãi suất giúp tỷ giá USD/VND giảm 1,5% vào tháng 8 và 1,2% vào tháng 9. Tuy nhiên, tỷ giá đột ngộtquay đầu tăng vào đầu tháng 10/2024, với mức tăng 3,3% và tính từ đầu năm tăng tới 4,5%, đồng pha với diễn biến của chỉ số DXY, thước đo sức mạnh của đồng USD so với 6 đồng tiền chủ chốt thời gian gần đây.

Tỷ giá USD/VND tăng lên trong bối cảnh đồng USD thế giới tăng mạnh. Chỉ số USD Index hiện tăng lên mức 106,7 điểm, neo ở vùng cao nhất trong vòng 1 năm qua dù giảm nhẹ so với mức đỉnh 107 điểm được thiết lập ngày 14/11.

Chứng khoán Vietcap kỳ vọng hai yếu tố sẽ giúp tỷ giá USD/VND hạ nhiệt. Một là, Fed sẽ tiếp tục cắt giảm lãi suất vào cuối năm nay, phù hợp với dự báo đồng thuận hiện tại của thị trường. Hai là, nguồn cung ngoại tệ vào Việt Nam tiếp tục dồi dào từ thặng dư thương mại, dòng vốn FDI và kiều hối; đồng thời thâm hụt thương mại dịch vụ ngày càng thu hẹp. |

Đồng USD tăng vọt sau khi ông Donald Trump tái đắc cử Tổng thống Mỹ, với nhiều chính sách nổi bật dự kiến áp dụng trong nhiệm kỳ là trục xuất nhập cư trái phép với quy mô lớn, dựng hàng rào thuế quan và cắt giảm thuế để thúc đẩy tăng trưởng, từ đó đẩy lạm phát lên cao, làm giảm khả năng cắt giảm lãi suất và hỗ trợ sức mạnh đồng USD. Các tác động thực tế sẽ hiện hữu vào năm 2025 khi các chính sách mới chính thức phê duyệt và thực thi.

Bên cạnh nguyên do từ chỉ số DXY tăng mạnh, Chứng khoán Vietcap cho rằng, nhu cầu từ Kho bạc Nhà nước để thanh toán khoản nợ trái phiếu quốc tế kỳ hạn 10 năm trị giá 1 tỷ USD đáo hạn vào tháng 11, cùng nhu cầu nhập khẩu hàng hoá mùa vụ cuối năm, khiến nhu cầu ngoại tệ tăng cao.

Ứng phó với biến động

Trong bối cảnh tỷ giá gia tăng, NHNN triển khai chiến lược đa chiều thông qua điều tiết thanh khoản trên thị trường mở, bán USD thông qua hợp đồng giao ngay từ nguồn dự trữ ngoại hối, với giá bán can thiệp là 25.450 đồng kể từ ngày 24/10. Sau đó, tỷ giá USD/VND đứt mạch tăng và trải qua các phiên hạ nhiệt ban đầu những ngày cuối tháng 10/2024, sau đó lại bật tăng và neo ở mức cao đến giữa tháng 11/2024.

Về diễn biến thị trường mở trong phiên ngày 18/11, qua kênh cầm cố, NHNN chào thầu kỳ hạn 7 ngày với khối lượng là 15.000 tỷ đồng, lãi suất giữ ở mức 4%; có 15.000tỷ đồng trúng thầu, có 14.999,96 tỷ đồng đáo hạn trên kênh cầm cố.

Cùng với đó, NHNN chào thầu tín phiếu NHNN 28 ngày, đấu thầu lãi suất, có 400 tỷ đồng trúng thầu, lãi suất 4%; có 17.750 tỷ đồng tín phiếu đáo hạn.

Như vậy, ngày 18/11, NHNN bơm ròng 17.350 tỷ đồng ra thị trường qua kênh thị trường mở. Có 99.999,77 tỷ đồng lưu hành trên kênh cầm cố, có 38.350 tỷ đồng tín phiếu NHNN lưu hành trên thị trường. Trước đó, trên thị trường mở tuần qua từ ngày 11-15/11, NHNN bơm ròng 30.949,82 tỷ đồng ra thị trường bằng kênh thị trường mở.

|

| Tỷ giá chịu thêm sức ép từ thâm hụt cán cân thương mại. Ảnh: TP. |

Theo Phòng phân tích Chứng khoán Mirae Asset, hiện áp lực tỷ giá vẫn hiện hữu do nguồn dự trữ ngoại hối của Việt Nam mỏng đi đáng kể sau khi thực hiện các biện pháp can thiệp mạnh mẽ vào dự trữ ngoại hối, chặn đà tỷ giá VND/USD giảm sâu giai đoạn tháng 4-7/2024, ước tính NHNN bán ra 6,4 tỷ USD từ nguồn dự trữ ngoại hối.

Thời điểm đó, tỷ giá chịu thêm sức ép từ thâm hụt cán cân thương mại. Cán cân thanh toán tổng thể (BOP) nửa đầu năm 2024 trải qua một cú sốc lớn chuyển sang thâm hụt gần 7,44 tỷ USD từ mức thặng dư gần 4,58 tỷ USD trong kỳ nửa đầu năm 2023. Trong khi cán cân thương mại thặng dư, đầu tư trực tiếp nước ngoài (FDI) vẫn duy trì đà tăng trưởng giúp cán cân vãng lai thặng dư hơn 9,73 tỷ USD.

Tuy nhiên, cán cân tài chính thâm hụt 4,82 tỷ USD cùng một lượng lớn ngoại tệ rút ra khỏi thị trường qua nhiều kênh không chính thức, thể hiện khoản mục lỗi và sai sót âm 12,35 tỷ USD, tăng 34% cùng kỳ.

Kết quả là mức dự trữ ngoại hối của Việt Nam giảm đáng kể, từ 88 tỷ USD tháng 1/2024 xuống còn khoảng 81 tỷ USD tháng 7/2024, sau khi NHNN can thiệp để ngăn chặn tỷ giá hối đoái VND/USD giảm sâu. Hiện dự trữ ngoại hối duy trì ở mức 2,4 tháng nhập khẩu, thấp hơn tiêu chuẩn 3 tháng mà Quỹ Tiền tệ quốc tế (IMF) khuyến nghị.

Yếu tố tâm lý khiến cho điều hành tỷ giá gặp khóTại phiên chất vấn trước Quốc hội mới đây, Thống đốc NHNN Nguyễn Thị Hồng cho biết, việc ổn định thị trường ngoại hối và tỷ giá trong nước là một vấn đề rất khó khăn. Bên cạnh diễn biến trên thị trường tiền tệ quốc tế biến động rất phức tạp, tỷ giá còn phụ thuộc vào cung - cầu thực, tức là cung, cầu về nhu cầu ngoại tệ chi ra cho nền kinh tế và nguồn thu chúng ta có được. Đồng thời, chịu tác động bởi yếu tố tâm lý và kỳ vọng rất nhiều, khi các tổ chức có ngoại tệ không bán, hoặc khi chưa cần ngoại tệ lại mua, gây thách thức cho điều hành. |