Tăng tính chủ động cho ngân hàng

Có thể nói, cơ chế giao toàn bộ hạn mức (room) tín dụng ngay từ đầu năm là điểm mới trong chính sách điều hành của Ngân hàng Nhà nước. Cách cấp hạn mức này sẽ thúc đẩy các ngân hàng thương mại đưa vốn vào nền kinh tế một cách “mạch lạc” hơn. Các ngân hàng thương mại tự kiểm soát rủi ro, lộ trình tín dụng cho cả năm, tránh tình trạng “tắc nghẽn” room giữa năm như các năm trước đây, khi hết hạn mức tín dụng tạm thời.

Rõ ràng, thông điệp từ Ngân hàng Nhà nước là muốn dòng vốn tín dụng đẩy vào nền kinh tế quyết liệt hơn, nhưng trách nhiệm quản lý của các ngân hàng thương mại cũng phải cao hơn.

Công thức cấp hạn mức cho từng ngân hàng thương mại cũng được đổi mới, dựa trên cấu phần lớn là dư nợ tín dụng thực tế cuối năm trước và điểm xếp hạng “sức khỏe” tài chính của mỗi ngân hàng, dẫn đến việc cấp hạn mức hàng năm sẽ mang tính chất khách quan hơn. Không còn được xem là một khoản hạn mức được cấp phép cho vay hàng năm, hạn mức tín dụng trở thành mục tiêu phấn đấu để ngân hàng thương mại có thể mở rộng dư nợ cho vay ở những năm sau.

TS. Võ Trí Thành, Viện trưởng Viện Nghiên cứu chiến lược thương hiệu và cạnh tranh nhận xét, có ba thông điệp từ chính sách mới của Ngân hàng Nhà nước:

Thứ nhất, chính sách này cho thấy một trụ cột quan trọng trong nỗ lực điều hành vĩ mô của Chính phủ là hỗ trợ quá trình phục hồi và tăng trưởng của doanh nghiệp, của toàn nền kinh tế;

Thứ hai, về điều hành, đây là một bước tiến, vì nó tạo thêm thế chủ động cho hệ thống ngân hàng, làm tăng khả năng thích ứng của ngân hàng trong định hướng và chiến lược kinh doanh của họ. Thay vì phải chờ phân bổ chỉ tiêu tín dụng nhiều lần, họ được giao chỉ tiêu tăng trưởng tín dụng một lần và được chủ động kiểm soát chỉ tiêu tăng trưởng tín dụng trong giới hạn được giao;

Thứ ba, chủ trương này là bước chuyển tiếp từ biện pháp giám sát ngân hàng, tạm gọi là “áp đặt”, tức là có tính hành chính nhiều hơn, sang biện pháp quản lý linh hoạt hơn, đi kèm với giám sát.

“Nghĩa là, chúng ta vẫn quản trị sự lành mạnh của hệ thống ngân hàng, không thả lỏng được, nhưng đang dần tiến đến cách giám sát dựa vào những chỉ số lành mạnh hơn là những biện pháp mang tính hành chính. Từ bước chuyển tiếp này, trong trung và dài hạn, có thể hy vọng không còn quá xa, sẽ bỏ được room tín dụng”, ông Thành nêu quan điểm.

Cũng theo ông Thành, với sự thay đổi trên, khả năng tiếp cận tín dụng của doanh nghiệp trong năm 2024 sẽ có sự thay đổi theo hướng tích cực hơn. Các ngân hàng được tăng tính chủ động trong cho vay, là một thuận lợi đối với họ và cũng là thuận lợi với doanh nghiệp - những khách hàng của ngân hàng.

Thực tế cho thấy, với cách điều hành cũ (phân bổ tín dụng nhiều lần trong năm), tình trạng “tắc nghẽn” tín dụng xảy ra khá phổ biến tại các ngân hàng thương mại. Chẳng hạn, năm 2022, chưa hết nửa đầu năm, nhiều ngân hàng đã tiêu hết room tín dụng phân bổ lần 1 và trong thời gian chờ tới đợt phân bổ hạn mức tiếp theo (vào tháng 9), các ngân hàng này chỉ có thể cho vay ra khi thu hồi được các khoản nợ cũ. Đồng nghĩa, rất nhiều khách hàng khát vốn và đáp ứng đủ điều kiện vay nhưng không vay được vì ngân hàng hết “quota”.

|

Cần nắn dòng vốn đi đúng hướng

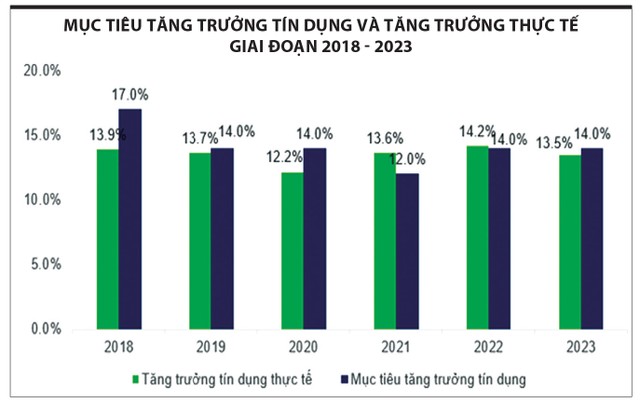

Năm 2023, tín dụng đạt mức tăng trưởng 13,5% trên mục tiêu 14 - 15% cả năm; trong đó, nhiều tổ chức tín dụng không sử dụng hết hạn mức, thậm chí có ngân hàng tăng trưởng tín dụng âm.

Ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM Công ty Chứng khoán DSC cho rằng, có một số vấn đề khiến cho dòng vốn tín dụng chưa thể đẩy nhanh vào nền kinh tế vẫn chưa được giải quyết, như các ngân hàng vẫn ưu tiên quản trị rủi ro, không hạ chuẩn cho vay; thiếu cân đối nguồn vốn huy động ngắn hạn và dài hạn; hay lượng trái phiếu đáo hạn lớn cần xử lý trong năm nay. Với những khó khăn trên, đặt trong bối cảnh dự báo triển vọng kinh tế năm 2024 ở mức trung lập, chỉ tiêu tăng trưởng tín dụng 15% là một thử thách lớn của ngành ngân hàng.

Lãnh đạo một doanh nghiệp niêm yết chia sẻ, việc cấp hạn mức tín dụng cả năm sẽ hỗ trợ cho hoạt động vay vốn cho doanh nghiệp. Khi mà tình trạng hết room giữa năm không còn, tình trạng ưu tiên tín dụng tại các doanh nghiệp lớn sẽ được giảm thiểu. Các chương trình ưu đãi lãi suất được dàn trải đều cho người dân, doanh nghiệp có nhu cầu tiếp cận vốn thực tế.

Cũng theo vị này, những doanh nghiệp thuộc lĩnh vực công nghiệp, sản xuất, xuất nhập khẩu vẫn sẽ là đối tượng ưu tiên giải ngân tín dụng. Được hưởng lợi nhờ xu hướng lãi suất dần hạ nhiệt, dự báo nền lãi vay tiếp tục giảm trong năm 2024. Tuy nhiên, yếu tố kinh tế vĩ mô, sự phục hồi của các nền kinh tế lớn còn yếu, dẫn đến dư địa vay vốn, chiến lược mở rộng sản xuất - kinh doanh vẫn tương đối “dè chừng” trong năm nay.

TS Võ Trí Thành cũng nhìn nhận, với mức tăng trưởng được giao 15%, tổng lượng tín dụng phải giải ngân trong năm 2024 là khá dồi dào. Tuy nhiên, việc doanh nghiệp có tiếp cận được tín dụng “dễ dàng” hơn hay không phụ thuộc vào nhiều yếu tố: năng lực hấp thụ của doanh nghiệp; quản trị của ngân hàng, chẳng hạn, họ có nỗ lực giảm thiểu các quy trình nhằm đơn giản hoá thủ tục cấp tín dụng hay không…

Năm 2024, kinh tế thế giới dự báo vẫn còn nhiều khó khăn do chính sách neo lãi suất cao sẽ thẩm thấu vào các nền kinh tế, điều này sẽ khiến các nền kinh tế phụ thuộc vào hoạt động xuất khẩu như Việt Nam tiếp tục bị ảnh hưởng mạnh. Do vậy, Tổng giám đốc một doanh nghiệp bất động sản đang niêm yết trên sàn chứng khoán cho rằng, nếu nóng vội đẩy vốn ra khi khả năng hấp thụ vốn của nền kinh tế vẫn còn thấp thì dòng vốn rất dễ chảy vào các lĩnh vực rủi ro cao, dẫn tới nợ xấu và lạm phát tăng, do vậy, cần phải có sự kiểm soát chặt chẽ để dòng vốn đi vào lĩnh vực sản xuất, xuất khẩu… cũng như hướng đúng vào đối tượng cần cho vay. Có như thế, chính sách mới về cấp hạn mức tín dụng của Ngân hàng Nhà nước mới đáp ứng được mục tiêu mong muốn.

TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV nêu quan điểm, việc Ngân hàng Nhà nước giao chỉ tiêu tăng trưởng tín dụng 15% cho các ngân hàng có ý nghĩa tạo cơ chế chủ động và linh hoạt hơn trong điều hành và giám sát. Để phát huy hiệu quả của chính sách này, Ngân hàng Nhà nước cần yêu cầu các ngân hàng có báo cáo hàng tháng, hàng quý để giám sát các chỉ số lành mạnh.

“Cùng với đó, Ngân hàng Nhà nước cần có biện pháp kiểm soát các ngân hàng một cách linh hoạt để nắn dòng tín dụng vào những lĩnh vực ưu tiên, vào các khu vực động lực tăng trưởng; không để tín dụng tăng nóng, hạn chế đua lãi suất huy động vốn, nhằm kiểm soát mặt bằng lãi suất và chất lượng tín dụng”, chuyên gia khuyến nghị.

|

Ông Nguyễn Việt Quang, Giám đốc Chi nhánh Hà Nội, Công ty Chứng khoán Yuanta Việt Nam |

Sau khi Ngân hàng Nhà nước đặt mục tiêu tăng trưởng 15%, giao toàn bộ room tín dụng năm 2024 cho các ngân hàng, thị trường chứng khoán đã có tuần tăng giá tốt. Sóng này khởi đầu bằng nhóm ngân hàng. Cơ hội hiện có ở những cổ phiếu của ngân hàng uy tín đang có định giá rẻ.

Mức tăng trưởng tín dụng 15% có thể đạt được trong năm 2024 nhờ mức nền thấp trong năm 2023 và dự báo nền kinh tế sẽ phục hồi trong năm 2024. Tuy nhiên, NIM của ngành ngân hàng có thể vẫn chịu áp lực khi mức trần nguồn vốn ngắn hạn dùng để cho vay trung, dài hạn giảm từ 34% xuống 30%. Điều này khiến các ngân hàng sẽ phải giảm cho vay trung, dài hạn, hoặc phải huy động thêm nguồn vốn trung dài hạn và sẽ tác động làm giảm NIM. Tuy nhiên, sự thay đổi này có thể tác động không lớn đối với các ngân hàng có tỷ lệ nguồn vốn ngắn hạn để cho vay trung dài hạn thấp như ACB (17,4% vào quý III/2023), HDB (15,9%) và các ngân hàng thương mại cổ phần có vốn Nhà nước chi phối.