Hiểu thế nào cho đúng về việc vốn hoá chi phí lãi vay vào hàng tồn kho của Novaland (NVL)?

Tập đoàn Novaland (mã chứng khoán NVL) công bố báo cáo tài chính quý II/2024 với nhiều nội dung khiến nhà đầu tư chú ý.

Một trong số những vấn đề cốt lõi tại Novaland được quan tâm nhất là tình hình tài chính. Số liệu cho thấy tổng vay nợ thuê tài chính ngắn và dài hạn của Novaland đến 30/6/2024 hơn 59.200 tỷ đồng.

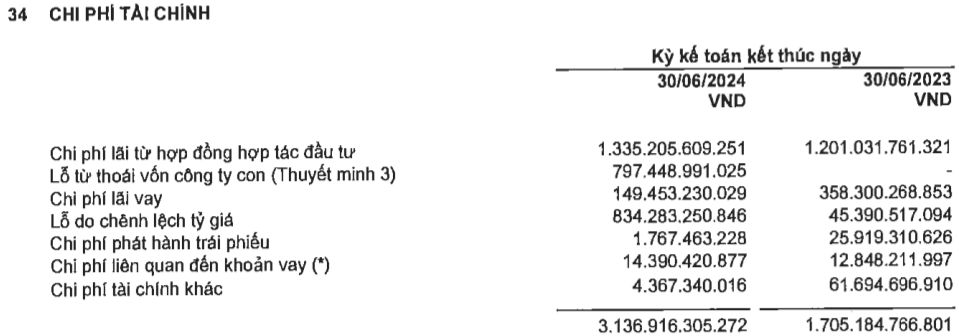

Nợ lớn, nhưng chi phí lãi vay lại quá thấp so với tương quan chung về số nợ, chỉ 149 tỷ đồng. Đi tìm câu trả lời cho việc vì đâu chi phí lãi vay thấp, nhà đầu tư tìm thấy thông tin ở việc vốn hoá chi phí lãi vay vào hàng tồn kho: Nửa đầu năm Novaland đã vốn hoá 2.992 tỷ đồng chi phí lãi vay vào giá trị hàng tồn kho.

Vậy hiểu sao cho đúng về việc vốn hoá này? Cùng phân tích các điểm lợi, hại của Novaland với cách làm này:

Điểm có lợi

- Tăng tài sản trên bảng cân đối kế toán: Vốn hóa chi phí lãi vay vào hàng tồn kho giúp tăng giá trị tài sản trên bảng cân đối kế toán. Điều này có thể tạo ấn tượng rằng công ty có nhiều tài sản hơn, giúp củng cố tình hình tài chính trước mắt và giảm áp lực thanh khoản.

- Giảm chi phí tài chính trong báo cáo kết quả kinh doanh: Khi chi phí lãi vay được vốn hóa vào hàng tồn kho, tương ứng không được ghi nhận vào phí tài chính, từ đó làm giảm chi phí tài chính trong báo cáo kết quả kinh doanh. Điều này có thể giúp cải thiện lợi nhuận ngắn hạn và tạo ra bức tranh tài chính tích cực hơn.

- Duy trì niềm tin của nhà đầu tư: Với việc chi phí lãi vay thấp, công ty có thể giảm thiểu sự lo lắng từ phía nhà đầu tư về khả năng trả nợ và quản lý tài chính của công ty. Điều này đặc biệt quan trọng trong bối cảnh nợ vay của Novaland đang rất lớn.

|

| Ông Bùi Thành Nhơn, Chủ tịch HĐQT Novaland |

Điểm có hại

- Gia tăng rủi ro tài chính dài hạn: Việc vốn hóa chi phí lãi vay không loại bỏ được khoản chi phí này mà chỉ trì hoãn việc ghi nhận vào kết quả kinh doanh.

Khi các dự án kéo dài, lượng chi phí lãi vay vốn hóa ngày càng lớn, có thể dẫn đến việc giá trị hàng tồn kho tăng cao nhưng thực tế không tăng giá trị kinh tế thực. Điều này có thể gây áp lực tài chính lớn khi công ty phải ghi nhận các chi phí này trong tương lai.

|

| Nợ ngắn và dài hạn 59.200 tỷ đồng, nhưng Novaland chỉ chi 149 tỷ đồng chi phí lãi vay |

- Ảnh hưởng đến chất lượng lợi nhuận: Việc ghi nhận chi phí lãi vay thấp không phản ánh đúng thực tế chi phí tài chính mà công ty đang phải đối mặt.

Điều này có thể làm méo mó bức tranh lợi nhuận thực sự của công ty, khiến nhà đầu tư và các bên liên quan khác có cái nhìn sai lệch về hiệu quả hoạt động của công ty.

- Rủi ro thanh khoản và khả năng trả nợ: Dù chi phí lãi vay được vốn hóa giúp giảm áp lực chi phí tài chính hiện tại, nhưng nó không giảm được tổng số nợ mà công ty đang gánh.

Novaland vẫn đối diện với áp lực thanh khoản lớn khi các khoản nợ đến hạn, đặc biệt là nợ trái phiếu và nợ vay ngân hàng.

- Phụ thuộc vào sự phát triển của các dự án: Giá trị hàng tồn kho tăng do vốn hóa lãi vay chỉ có ý nghĩa nếu các dự án của Novaland được hoàn thành và bán ra thị trường với giá trị cao.

Nếu các dự án không được thực hiện kịp thời hoặc không bán được, công ty có thể phải ghi nhận lỗ lớn từ việc giảm giá hàng tồn kho.

Như vậy, vốn hóa chi phí lãi vay là một công cụ tài chính mà Novaland đang sử dụng để giảm áp lực tài chính ngắn hạn, nhưng đồng thời cũng mang lại nhiều rủi ro dài hạn.

Các nhà đầu tư và các bên liên quan cần thận trọng và xem xét kỹ lưỡng các rủi ro tiềm ẩn này khi đánh giá tình hình tài chính của công ty.

Xem thêm tại nguoiquansat.vn