Mirae Asset khuyến nghị hàng loạt cổ phiếu tiềm năng, nhấn mạnh chứng khoán và dầu khí

Về bức tranh kết quả kinh doanh quý 1/2024 nhìn chung có sự cải thiện và phân hóa giữa các nhóm ngành. Tuy rằng, số lượng nhóm ngành có lợi nhuận sau thuế tăng trưởng dương nhiều hơn so với quý 4/2023, nhưng tốc độ tăng trưởng có phần chậm lại.

Cụ thể, theo dữ liệu FiinProX tính đến ngày 5/5/2024, ghi nhận tổng lợi nhuận sau thuế Quý 1/2024 tăng trưởng so với cùng kỳ tăng 21,5% và thấp hơn đáng kể so với mức tăng của quý 4/2023 tăng 56,6%.

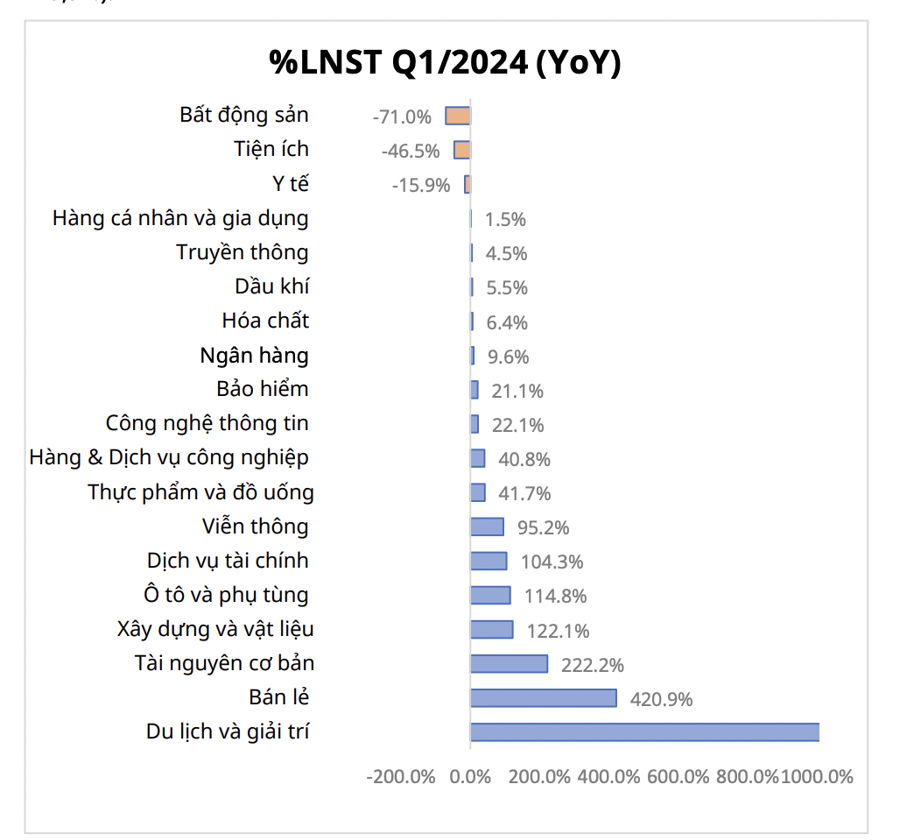

Lợi nhuận sau thuế của nhóm Phi tài chính tăng mạnh hơn Tài chính trong quý 1/2024 lần lượt tăng 34,3% và 13,1%. Trong đó, ghi nhận nhóm ngành tăng gồm: Du lịch và giải trí (+1070,1%), Bán lẻ (+420,9%), Tài nguyên cơ bản (+222,2%), Xây dựng và vật liệu (+122,1%), Ô tô và phụ tùng (+114,8%), Dịch vụ tài chính (+104,3%), Viễn thông (+95,2%), Thực phẩm và đồ uống (+41,7%), Hàng&dịch vụ công nghiệp (+40,8%), Công nghệ thông tin (+22,1%), Bảo hiểm (+21,1%), Ngân hàng (+9,6%), Hóa chất (+6,4%), Dầu khí (+5,5%), Truyền thông (+4,5%), Hàng cá nhân và gia dụng (+1,5%).

Nhóm ngành giảm gồm: Bất động sản (-71,0%), Tiện ích (-46,5%), Y tế (- 15,9%).

Dựa trên kết quả kinh doanh quý 1/2024, Mirae Asset tiến hành lọc cổ phiếu có kết quả kinh doanh ổn định, duy trì sức tăng trưởng tốt và có câu chuyện riêng. Các tiêu chí dựa trên sự kết hợp giữa phương pháp chọn cổ phiếu có nền tảng cơ bản tốt theo phương pháp SEPA của Mark Minervini và phương pháp đầu tư Canslim của William O’neil.

Trong đó, các cổ phiếu thuộc một số nhóm ngành mang tính ổn định như thực phẩm, hóa chất, bảo hiểm là những lựa chọn tương đối an toàn. Ngoài ra nhóm ngành triển vọng, có câu chuyện hồi phục như chứng khoán, may mặc, công nghệ, dầu khí cũng là lựa chọn phù hợp khi rơi về những vùng giá hấp dẫn.

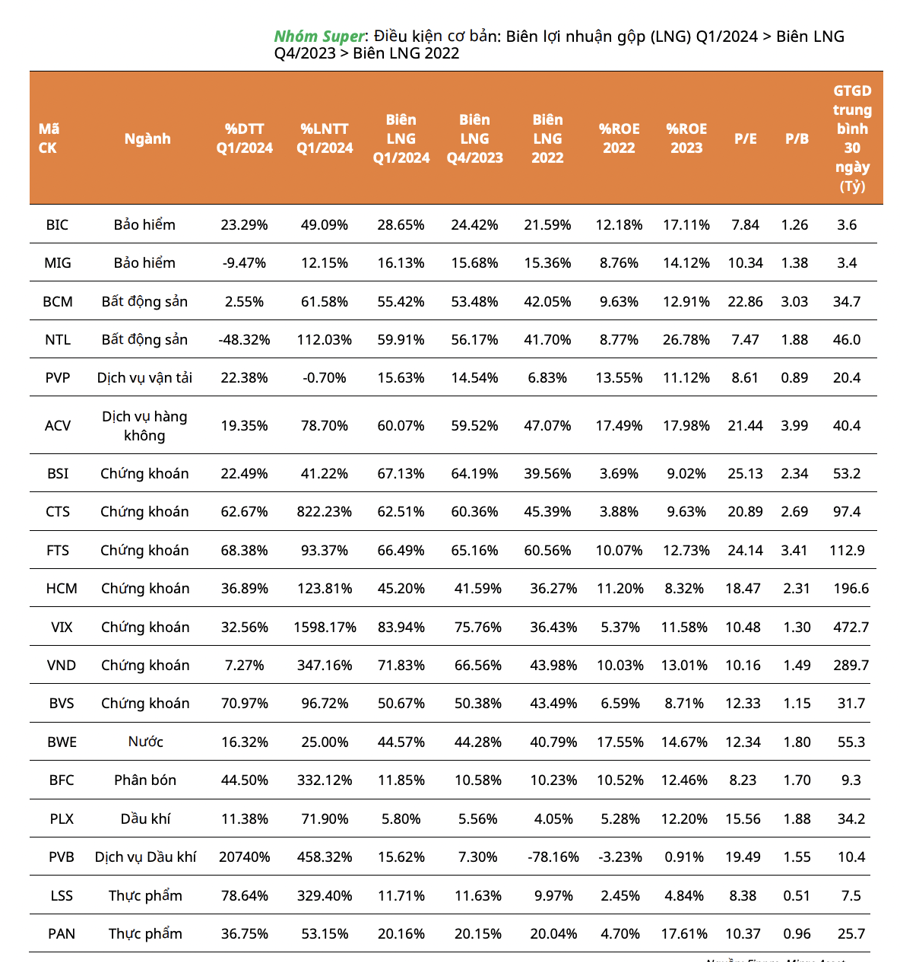

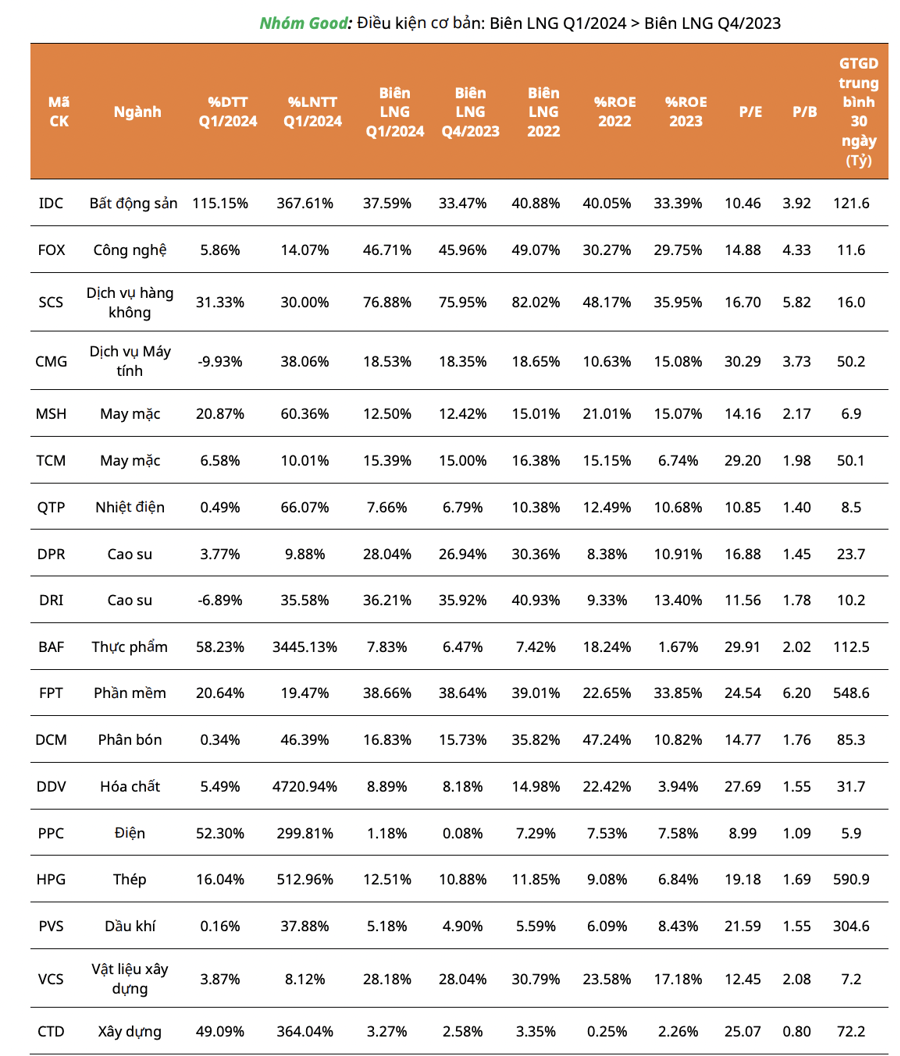

Mirae Asset đã chọn lọc và đánh giá dựa trên việc so sánh biên lợi nhuận gộp giữa 2 quý gần nhất và năm trước đó để đưa danh sách cổ phiếu tiềm năng, có sự tăng trưởng doanh thu, lợi nhuận. Đồng thời phải thỏa mãn tiêu chí về giá trị giao dịch, tức mã cổ phiếu có thanh khoản.

Nhóm Super: Điều kiện cơ bản biên lợi nhuận gộp Q1/2024 lớn hơn biên lợi nhuận gộp Q4/2023 và lớn hơn năm 2022 gồm: BIC, MIG, BCM, ACV, BSI, FTS, HCM, VND, PLX, PVB...

Nhóm Good: Điều kiện cơ bản: Biên lợi nhuận gộp Q1/2024 lớn hơn biên lợi nhuận gộp Q4/2023 gồm: IDC, MSH, QTP, BAF, FPT, DDV, HPG, PVS, CTD...

Thị trường chứng khoán có phần diễn biến tích cực hơn trong quý 1/2024. Kết thúc quý 1, thị trường chứng khoán Việt Nam ghi nhận sự hồi phục của VN-Index, chỉ số có nhịp tăng trong 3 tháng liên tiếp, tăng 13,6% so với cuối năm 2023. Trong Q1/2024, tổng giá trị giao dịch bình quân đạt 21.359 tỷ đồng với khối lượng bình quân đạt hơn 864 triệu cổ phiếu, lần lượt tăng 55,28% về giá trị bình quân và tăng 115% về khối lượng bình quân so với Q1/2023.

Riêng tháng 3/2024, ghi nhận khối lượng và giá trị giao dịch bình quân phiên

lần lượt đạt hơn 1 tỷ cổ phiếu/ngày và 26.495 tỷ đồng, tương ứng tăng 19,7% về khối lượng bình quân và tăng 28,1% về giá trị bình quân so với tháng 2/2024.

Xem thêm tại vneconomy.vn