Quỹ đầu tư cổ phiếu tiếp cận thị trường VinaCapital (VinaCapital-VESAF) là quỹ mở cổ phiếu đầu tư chủ yếu vào các cổ phiếu niêm yết có vốn hoá vừa và nhỏ có tiềm năng tăng trưởng lợi nhuận cao, dòng tiền kinh doanh ổn định và mức định giá thấp; các cổ phiếu có giới hạn tỷ lệ sở hữu nước ngoài, đặc biệt là các cổ phiếu đã hết room cho nhà đầu tư nước ngoài.

Chiến lược đầu tư này có phần khác biệt so với đa số các quỹ mở cổ phiếu khác trên thị trường (tập trung vào nhóm vốn hoá lớn, cổ phiếu blue-chip, doanh nghiệp tăng trưởng…). Theo đó, VESAF thu hút đông đảo nhà đầu tư với việc đạt được hiệu suất tăng trưởng vượt trội, vượt xa chỉ số chung của thị trường.

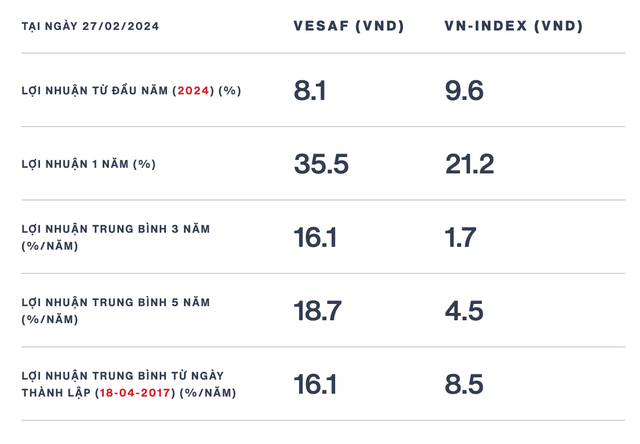

Cụ thể, lợi nhuận trung bình từ ngày thành lập (18/4/2017) tới nay đạt 16,1%/năm, cao gần gấp đôi so với mức tăng 8,5% của chỉ số tham chiếu là VN-Index trong cùng giai đoạn. Đáng chú ý, lợi nhuận trung bình 3 năm gần nhất là 16,1%/năm, so với mức tăng chỉ 1,7% của VN-Index cùng giai đoạn.

Đặc biệt, năm 2023, VESAF đạt lợi nhuận 35,5% - con số rất “hấp dẫn” trong mắt nhà đầu tư, nhất là trong tương quan với mức tăng 12,2% của VN-Index năm 2023.

Tuy nhiên, từ đầu năm 2024 tới nay (tính tới ngày 27/2), trong khi VN-Index tăng 9,6%, hiệu suất đầu tư của Quỹ lại ở mức thấp hơn, đạt 8,1%.

|

Hiệu quả đầu tư của VESAF so với chỉ số tham chiếu VN-Index |

Báo cáo hoạt động mới nhất của VESAF cho thấy, Quỹ đang sở hữu tổng tài sản 1.538,3 tỷ đồng. Trong đó, phân bổ giá trị tài sản ròng 93,7% vào cổ phiếu và 6,3% tiền và tương đương tiền.

VESAF đã tăng 2,5% trong tháng 1/2024 chủ yếu do sự đóng góp lớn từ cổ phiếu MBB với mức tăng 16,6%, một trong những mức tăng cao nhất trong nhóm cổ phiếu ngành ngân hàng. MBB vẫn là cổ phiếu ngân hàng có tỷ trọng cao nhất trong danh mục của VESAF với tỷ trọng được tăng lên trong các tháng gần đây.

Với những nhận định về sự chạm đáy và phục hồi nhẹ của ngành bất động sản trong 2024, được hỗ trợ bởi môi trường lãi suất ổn định ở mức thấp và khung pháp lý cải thiện, VESAF cho rằng, những ngân hàng có tỷ trọng cho vay bất động sản lớn như MBB sẽ có những cải thiện trong tăng trưởng lợi nhuận. MBB được dự báo tăng trưởng lợi nhuận ở mức 15,7% trong 2024 (sau khi có mức tăng trưởng 18,3% trong 2023) và định giá hấp dẫn P/B 1,0x.

STB (tăng 7,0%) và PNJ (tăng 6,4%) cũng là hai cổ phiếu đóng góp tăng trưởng của VESAF trong tháng 1.

“Chúng tôi đã mua vào cổ phiếu PNJ từ tháng 11/2023 với sự đánh giá cao PNJ do định giá hấp dẫn ớ mức P/E 2024 là 11,4x vào thời điểm bắt đầu giải ngân và tăng trưởng lợi nhuận dự báo 25,0% trong 2024. Tăng trưởng lợi nhuận của PNJ đến từ sự tăng trưởng doanh thu 8,0% ở mỗi cửa hàng hiện hữu, cùng số cửa hàng mới tăng lên 9,0% và sự cải thiện biên lợi nhuận. Những sự thay đổi về chiến lược sản phẩm và các chương trình bán hàng bắt kịp xu hướng mới của thị trường đã giúp Công ty tăng trưởng thị phần trong các năm qua”, VESAF nhận định.

Đánh giá tích cực nhóm cổ phiếu ngân hàng, VESAF cho biết, Quỹ kỳ vọng sự phục hồi nhẹ của NIM và doanh thu từ dịch vụ trong khi chất lượng tài sản của ngân hàng có ít áp lực hơn, sẽ giúp nhóm này có sự tăng trưởng lợi nhuận 18,1% trong 2024 (từ mức 5,9% của 2023).

2 cổ phiếu ngân hàng đang chiếm tỷ trọng lớn nhất trong danh mục của Quỹ là MBB (chiếm 9,3% danh mục đầu tư của VESAF) và STB (chiếm 5,7%). Theo đó, tỷ trọng nắm giữ hai cổ phiếu ngân hàng đã tăng lên 15% vào cuối tháng 1/2024.

“Chúng tôi sẽ tiếp tục giải ngân vào những công ty hưởng lợi từ phục hồi của xuất khẩu, tiêu dùng trong nước và bất động sản”, VESAF chia sẻ.

|

Các cổ phiếu chiếm tỷ trọng lớn trong danh mục đầu tư của VESAF |

Thực tế, nhìn vào danh mục các cổ phiếu chiếm tỷ trọng lớn của VESAF tính tới cuối tháng 1/2024, có thể thấy đa phần các cổ phiếu "quen thuộc" của các quỹ mở cổ phiếu trên thị trường như MBB, FPT, PNJ, MWG... Các cổ phiếu vốn hoá vừa và nhỏ theo chiến lược đầu tư của Quỹ không chiếm tỷ trọng lớn trong danh mục được thống kê.