Nhiều yếu tố hỗ trợ dòng tiền

Thị trường chứng khoán những ngày cuối tháng 6 đối diện các phiên điều chỉnh, rung lắc mạnh. Thị trường giao dịch với mức độ phân hóa rất mạnh, thanh khoản suy giảm, các cơ hội tăng giá vượt trội chủ yếu đến từ sàn UPCoM.

Đây là giai đoạn mà các nhà phân tích, nhà đầu tư lâu năm tập trung thu thập dữ liệu để review thị trường, qua đó tìm kiếm cơ hội đầu tư cho nửa cuối năm. Nhiều yếu tố thuận lợi cũng như thách thức được đưa ra thảo luận trong các cuộc gặp gỡ của giới chuyên gia, cộng đồng nhà đầu tư, với kỳ vọng có thêm nhiều thông tin, góc nhìn. Theo đó, các yếu tố nâng đỡ thị trường vẫn đến từ dư địa cho vay margin, định giá thị trường và triển vọng nâng hạng (vào năm 2025).

Tính đến cuối quý I/2024, tổng dư nợ cho vay của các công ty chứng khoán đạt mức kỷ lục 191.000 tỷ đồng, tăng 60,8% so với cùng kỳ năm ngoái, tăng 10% so quý liền kề, nhưng tỷ lệ dư nợ cho vay margin/vốn chủ sở hữu bình quân toàn ngành mới đạt 54,5%, thấp hơn so với mức đỉnh đầu năm 2022 là 120% và thấp hơn mức an toàn được quy định (2 lần vốn chủ sở hữu).

Bà Ngô Thị Lệ Thanh, Giám đốc Trung tâm Phân tích Công ty Chứng khoán Tiên Phong (TPS) dự báo, dư địa cho vay margin trong thời gian tới còn rất lớn nhờ giai đoạn cuối năm 2023, đầu năm 2024, hàng loạt công ty chứng khoán đã thông qua kế hoạch tăng vốn mạnh mẽ trong năm 2024 như ACBS, HSC, SSI, SHS, VCI… Điều này sẽ hỗ trợ cho đà tăng của thị trường chứng khoán.

|

Nửa cuối năm 2024 được cho là giai đoạn tiền đề cho xu hướng uptrend của thị trường, trọng điểm từ câu chuyện nâng hạng thị trường đang sáng hơn khi báo cáo đánh giá của MSCI tháng 6/2024 cho thấy Việt Nam đã cải thiện được tiêu chí khả năng chuyển nhượng. Song song đó, các sắc luật liên quan đến thị trường bất động sản dự kiến có hiệu lực trong quý III/2024 sẽ tạo động lực tăng điểm cho thị trường.

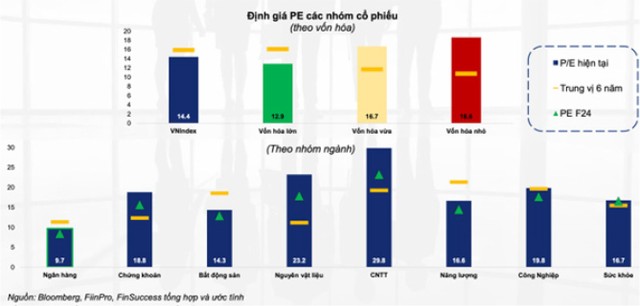

Xét về định giá, sau nhịp điều chỉnh tháng 4, P/E của VN-Index đã kéo về mức 13,7 lần và hiện đang ở mức 14,4 lần. Theo đó, bà Thanh cho rằng, mức định giá hiện tại của thị trường vẫn còn hấp dẫn khi so với triển vọng phục hồi lợi nhuận của các doanh nghiệp trong năm nay và so với mức trung bình 10 năm là 15,2 lần. Định giá P/B của VN-Index hiện ở mức 1,8 lần và đang thấp hơn mức trung bình 10 năm (là 2,2 lần).

Trong khi đó, theo ông Nguyễn Thành Trung, Giám đốc Tư vấn đầu tư Công ty Chứng khoán Thành Công, trước khi nói về định giá, cần nhìn lại tỷ suất sinh lời của các nhóm ngành. Từ đầu năm đến nay, thị trường chung có mức sinh lợi ấn tượng 13,5%; trong đó, nhóm công nghệ cho thấy sự vượt trội so với thị trường chung với mức sinh lời 60,9%, kế đến là nguyên vật liệu 18,2%, tài chính 16,6%, năng lượng 16%... Chỉ duy nhất bất động sản là ngành có tỷ suất sinh lợi âm 5,4%.

Mức định giá P/E hiện tại quanh 14 lần, theo ông Trung, không còn rẻ nếu so với giai đoạn đại dịch Covid xuất hiện (10 lần), hay giai đoạn thị trường trái phiếu đổ vỡ vào tháng 10/2022 (10 - 11 lần), nhưng so với trung bình thị trường 5 năm qua lại không cao. Định giá theo PB thì dường như đang thấp nhất trong lịch sử, vì cơ bản ngành bất động sản không tăng.

Tuy vậy, chuyên gia này cho rằng, cơ hội định giá hấp dẫn không trải đều ở các nhóm ngành. Nhóm vốn hoá lớn (VN30) đang có định giá PE thấp nhất (12,9 lần), các nhóm cổ phiếu vốn hoá vừa và nhỏ đang có P/E không rẻ (do giai đoạn vừa qua, nhóm này, nhất là các cổ phiếu trên UPCoM có diễn biến tăng tốt, khiến định giá tăng lên). Theo định giá PB thì hầu hết các ngành đều đang có định giá cao hơn trung bình thị trường, chỉ có ngân hàng là thấp nhất.

Cho triển vọng của cả năm 2024, kịch bản cơ sở của TPS dự báo VN-Index sẽ dao động quanh mục tiêu 1.381 điểm, tương ứng mức tăng trưởng thận trọng 10% cho cả năm và P/E mục tiêu là 15 lần (tương đương P/E trung bình 10 năm gần nhất). Dưới góc nhìn lạc quan hơn, VN-Index có thể đạt mức 1.444 điểm với kịch bản lợi nhuận tăng trưởng 15% khi các yếu tố khó khăn về vĩ mô sẽ thuyên giảm, các ngân hàng trung ương thế giới nới lỏng chính sách tiền tệ, qua đó, kích thích hoạt động tiêu dùng tăng trưởng trở lại, tạo tiền đề cho hoạt động xuất khẩu của Việt Nam.

|

Đo lường cơ hội và rủi ro

Một trong những yếu tố có ảnh hưởng tới thị trường chứng khoán quý III là động thái chính sách của Fed, đặc biệt là việc tại kỳ họp tháng 9, Ngân hàng Trung ương Mỹ có quyết định giảm lãi suất hay không, từ đây sẽ quyết định đến tỷ giá và chính sách tiền tệ của Việt Nam.

Vậy giai đoạn này có đầu tư được hay không? Ông Trung cho rằng, có 3 cụm yếu tố quyết định, trong đó định giá và xu hướng lợi nhuận - là vấn đề cần phải theo dõi liên tục. Kế đến là các vấn đề thanh khoản và các rủi ro thiên nga đen.

Với yếu tố thanh khoản thị trường, quý II/2024 ghi nhận khối lượng giao dịch có sự cải thiện nhẹ, trong đó nổi bật nhất trên UPCoM, với sự tham gia mạnh mẽ của dòng tiền nhà đầu tư cá nhân. Giá trị giao dịch trung bình toàn thị trường từ đầu năm tới nay là 1 tỷ USD/phiên.

Thanh khoản và số lượng tài khoản chứng khoán bước vào xu hướng tăng mới. Giới đầu tư hay nhắc đến câu nói kinh điển: “Bất cứ cái gì mà thanh khoản tăng thì sau đó giá sẽ tăng”, như bất động sản giờ chỉ cần có thanh khoản sẽ tăng, vàng có thanh khoản hơn thì giá cũng sẽ tăng, chứng khoán cũng sẽ vậy.

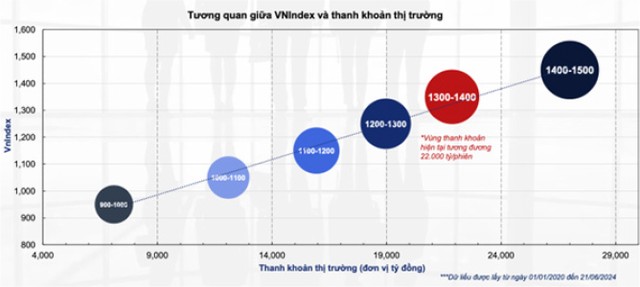

Giai đoạn trước năm 2016, số lượng tài khoản chứng khoán tầm 1,6 triệu thì thanh khoản thị trường chỉ khoảng 2.000 - 3.000 tỷ đồng/phiên. Còn hiện nay, số lượng tài khoản đạt con số gần 8 triệu, mỗi tháng nhà đầu tư mở mới trung bình 100.000 - 120.000 tài khoản thì thanh khoản ở quanh mức 1 tỷ USD/phiên. Theo ông Trung, dựa trên thống kê trong 5 năm gần nhất, với mức thanh khoản duy trì quanh 22.000 tỷ đồng, VN-Index thường giao dịch ở vùng 1.300 - 1.400 điểm. Còn thị trường tạo đỉnh năm 2022, thanh khoản đột biến 25.000 - 30.000 tỷ đồng/phiên.

Bà Thanh cũng cho rằng, nếu nhìn trong ngắn hạn, tháng 7 hoàn toàn có thể xảy ra một nhịp điều chỉnh do phản ứng với vùng giá 1.300 điểm vẫn còn khá thận trọng. Tuy nhiên, nhìn về trung hạn, VN-Index vẫn đang ủng hộ việc tạo thành xu hướng tăng điểm nên việc điều chỉnh trong ngắn hạn chỉ mang tính lấy đà và tạo nên một xu thế tăng mạnh mẽ và cũng mở ra vùng mua hấp dẫn cho nhà đầu tư giá trị muốn nắm giữ trung và dài hạn.

So sánh với các kênh đầu tư, ông Trung phân tích, lãi suất gửi tiết kiệm dài hạn áp dụng cho khách VIP chỉ 5,5 - 6%/năm, nhiều khách hàng có xu hướng rút tiền đi tìm kênh đầu tư khác. Với kênh trái phiếu doanh nghiệp, nguồn cung hiện không nhiều, nhà đầu tư cũng đang có sự thận trọng. Thị trường bất động sản bắt đầu có dấu hiệu phục hồi, nhiều sản phẩm đáp ứng nhu cầu thực đã có giao dịch lại. Còn với vàng, giai đoạn này đỡ “nóng” hơn, nhìn trong 24 năm qua thì tỷ suất sinh lợi không vượt trội chỉ 5%/năm, thậm chí suốt 10 năm, từ 2010 - 2020 đi ngang và chỉ có 2 năm gần đây mới tăng (do biến động địa chính trị). Với USD, cầm từ đầu năm tới giờ chắc tỷ suất sinh lời khoảng 5%.

Với tỷ suất sinh lời ở trên, ông Trung cho rằng, chứng khoán vẫn là kênh đầu tư hấp dẫn. Hiện chỉ số VN-Index vẫn còn thấp hơn 20% so với đỉnh, một số ngành có định giá hấp dẫn, do vậy, chứng khoán cùng với bất động sản đang được nhà đầu tư ưu tiên.

Về yếu tố khối ngoại bán ròng, nhìn lại 6 tháng đầu năm 2024, khối này bán ròng hơn 50.000 tỷ đồng (khoảng 2 tỷ USD), trong đó chiếm tỷ trọng trên 60% bị bán ròng là nhóm cổ phiếu Vingroup, MSN và lực bán từ các quỹ ETF chiếm 15 - 20%, xấp xỉ cả năm 2021. Tính đến 27/6/2024, nhà đầu tư nước ngoài đã có 16 phiên bán ròng liên tiếp, mỗi phiên đều cả ngàn tỷ đồng thì lực cầu nội có cân tiếp được không? Đây là câu hỏi mà giới đầu tư đều đang rất quan tâm.

Theo ông Trung, ảnh hưởng của việc khối ngoại bán ròng là có, nhà đầu tư sợ thì có thể tránh các cổ phiếu bị bán ròng mạnh ra. Còn thực tế, tỷ trọng giao dịch của nhà đầu tư nước ngoài tại thị trường Việt Nam đang giảm dần mấy năm qua.

Yếu tố thứ 3, là một sự kiện “thiên nga đen”, không thể đánh giá được. Nhưng có một số sự kiện có thể có tác động bất ngờ, như xung đột chính trị giữa một số quốc gia trên thế giới, bong bóng nợ tại các quốc gia lớn đã vỡ, suy thoái kinh tế, lạm phát trở lại… hay sự bất ngờ từ cuộc bầu cử Tổng thống Mỹ, căng thẳng Trung Đông leo thang, rủi ro các cuộc tấn công mạng/công nghệ…

Với những phân tích trên, ông Trung chấm điểm thị trường dựa trên các yếu tố trên là 7 điểm. Theo đó, chuyên gia khuyến nghị, “không thể tấn công ồ ạt, toàn diện nhưng cũng không nên bảo vệ quá mức”.

|

| Ông Đỗ Bảo Ngọc, Phó tổng giám đốc Công ty Chứng khoán Kiến thiết Việt Nam |

Quý II/2024, thị trường chứng khoán Việt Nam đã phản ánh nhiều thông tin bất lợi như: (1) Tỷ giá tăng cao, (2) nước ngoài bán ròng lớn, (3) Fed duy trì lãi suất USD cao lâu hơn tiếp tục tạo sức ép lên NHNN, (4) thanh khoản thị trường sụt giảm trong những tuần cuối quý.

Dù vậy, sang tháng 7, bắt đầu quý mới có thể ghi nhận những chuyển biến tích cực hơn như: (1) bắt đầu mùa báo cáo kết quả kinh doanh quý II/2024, đây sẽ là trọng tâm của thị trường chứng khoán để thu hút dòng tiền trở lại trong tháng 7/2024. Những ngành nghề có kết quả kinh doanh tích cực sẽ đón nhận sự quan tâm của dòng tiền. Những ngành có tín hiệu hồi phục sau khó khăn có thể là đối tượng để nhà đầu tư lựa chọn.

Báo cáo kinh tế vĩ mô quý II và 6 tháng đầu năm 2024 được công bố vào đầu tháng 7 sẽ là những gợi ý quan trọng cho nhà đầu tư đánh giá triển vọng thị trường trong tháng 7 và quý III/2024.

Ngoài những yếu tố mới nêu trên thì các yếu tố nền tảng của thị trường vẫn được kỳ vọng như nền lãi suất huy động vẫn thấp, lãi suất cho vay đang giảm dần, kỳ vọng hồi phục kết quả kinh doanh của doanh nghiệp niêm yết sẽ rõ ràng hơn trong quý II - III/2024, thị trường chứng khoán Việt Nam được đánh giá cao hơn trong mắt FTSE trong việc xem xét các điều kiện nâng hạng trong thời gian tới.

Song song đó, dòng tiền lớn trở lại khi vĩ mô ổn định hơn. Một số lưu ý là vấn đề tỷ giá có thể còn phức tạp và nhà đầu tư nước ngoài bán ròng vẫn là áp lực với thị trường năm nay.

Tuy nhiên, với kỳ vọng dòng tiền lớn trở lại thì xu hướng tích cực vẫn được đánh giá cao. Minh chứng là trước đây, trong những năm mà nhà đầu tư nước ngoài bán ròng lớn thì đều là những năm thị trường tăng trưởng cao và dòng tiền nội lớn đóng vai trò dẫn dắt dưới dự hỗ trợ mạnh mẽ của các yếu tố vĩ mô.

|

| Ông Trương Quang Bình, Phó giám đốc Nghiên cứu, Khối Khách hàng tổ chức, Chứng khoán Yuanta Việt Nam |

Quý III/2024 sẽ là cơ hội giải ngân tuyệt vời để đón đầu bức tranh kinh doanh sáng sủa, tăng trưởng dần từ quý IV/2024 đến năm 2025. Nhưng trong ngắn hạn, thị trường vẫn chịu những áp lực nhất định cần chú ý.

Trước hết, nhà đầu tư nước ngoài bán ròng mỗi ngày cả ngàn tỷ đồng, từ đầu năm tới nay là 2 tỷ USD. Tiền nội khối có từ nhiều đối tượng, có thể có dòng tiền mới, có dòng tiền margin…

Thứ hai, con số margin quý I/2024 về tuyệt đối đang cao kỷ lục, nhưng tỷ lệ margin/vốn hoá vẫn thấp (khoảng 12%) và số ngày để luân chuyển khoản vay đó vẫn còn thấp, khoảng 8 - 9 ngày, so với đỉnh điểm năm 2021 là 13 ngày. Ghi nhận thông tin trên thị trường cho thấy, xét về bản chất, vấn đề margin không quá rủi ro, vì đợt này đi vào deal nhiều hơn là cá nhân vay, nên chưa quá rủi ro để gây ra bán tháo, nhưng vẫn cần chú ý.

Thứ ba, tăng trưởng tín dụng vẫn yếu. Lãi suất huy động tăng lên (dù được dự báo trước) sẽ gây ra áp lực ngay, nên đâu đó, nhóm cổ phiếu ngân hàng chưa chạy, mà ngân hàng chưa kéo được thì việc vượt qua 1.300 điểm còn nhiều thách thức.

Thứ tư, nhà đầu tư cần quan sát thêm tác động từ lượng cổ phiếu trả cổ tức lớn từ nhiều doanh nghiệp, các ngân hàng (TCB, CTG, ACB,…) đang trên đường về. Có nghĩa là, lượng cung hàng về mặt số lượng sẽ về tài khoản trong quý III, có thể cũng gây áp lực lên nhóm cổ phiếu ngân hàng.

Đó là những yếu tố khiến cho việc VN-Index vượt 1.300 điểm trở nên khó khăn hơn. Như vậy, trong quý III, khả năng thị trường sẽ đi ngang trong vùng 1.230 – 1.300 điểm để hấp thụ các vấn đề trên.

Tuy nhiên, quý IV có thể là giai đoạn bản lề, bởi kỳ vọng thị trường sẽ cải thiện trong năm 2025. Nếu nhà đầu tư đặt kỳ vọng năm 2025, kết quả kinh doanh của các doanh nghiệp sẽ cải thiện, hay hồi phục vĩ mô thì chắc chắn quý III - IV là giai đoạn cân nhắc để mua. Chưa kể, 2025 còn câu chuyện nâng hạng thị trường chứng khoán.

Cá nhân tôi đang nghĩ đến kịch bản 5 năm x5, giống như giai đoạn năm 2014 – 2018, chỉ số tăng từ 400 điểm lên 1.200 điểm, gấp 3 lần nhưng nhiều cổ phiếu tăng 5 – 10 lần, thì năm sau cũng có khả năng như vậy, từ sự hồi phục kết quả kinh doanh, hồi phục xuất khẩu hay tiêu dùng.

Nhìn chung, thị trường theo hướng tích cực nhiều hơn, nếu nhà đầu tư mua trong dài hạn thì chắc chắn đợt điều chỉnh giảm nào cũng chính là cơ hội để mua vào cổ phiếu. Kể cả bây giờ giữ luôn cổ phiếu cũng được vì quý IV hoặc sang năm sau cũng sẽ hồi lại. Về mặt định giá chưa quá cao, hiện định giá P/E 2024 mới 12 lần, trong khi tăng trưởng EPS là 18%, nếu tính hệ số PEG mới có 0,7% - vẫn là mức rất thấp.