Lãnh đạo Masan nói về thời điểm IPO Masan Consumer và lý do cổ phiếu MSN chưa vượt được “ngưỡng cản tâm lý”

Doanh nghiệp Lãnh đạo Masan nói về thời điểm IPO Masan Consumer và lý do cổ phiếu MSN chưa vượt được “ngưỡng cản tâm lý” Đinh Thơm • 29/06/2024 06:29

Giá của cổ phiếu MCH đã bứt phá mạnh hơn 155% kể từ đầu năm nhưng cổ phiếu MSN của Masan Group vẫn chưa thể vượt được “ngưỡng cản tâm lý” 80.000 đồng/cổ phiếu, nguyên nhân một phần liên quan đến việc thoái vốn của SK Group tại Masan Group.

Tại cuộc trao đổi với nhà đầu tư vừa diễn ra, ông Lê Bá Nam Anh, Giám đốc Chiến lược và phát triển của Công ty CP Tập đoàn Masan (Masan Group, mã MSN) đã các chia sẻ thông tin liên quan đến kế hoạch niêm yết cố phiếu MCH của Masan Consumer, giá cổ phiếu MSN và lộ trình thoái vốn của SK Group tại Masan.

Masan Consumer sẽ IPO vào năm 2025

Từ đầu năm 2024 đến nay (chốt phiên ngày 28/6), cổ phiếu MCH của Masan Consumer đã tăng hơn 155% lên 222.000 đồng/cổ phiếu với thông tin hỗ trợ không chỉ đến từ kết quả kinh doanh nhiều triển vọng của nhóm hàng tiêu dùng mà còn từ kỳ vọng sẽ niêm yết trên HoSE.

Trước đó, tại đại hội đồng cổ đông thường niên 2024, ông Nguyễn Đăng Quang, Chủ tịch HĐQT Masan Group đã tiết lộ thông tin trong năm nay, Masan sẽ cân nhắc IPO Masan Consumer trong rất nhiều các lựa chọn khác bao gồm cả huy động vốn.

Đến cuộc gặp với các nhà đầu tư vào đầu tháng 5, ông Danny Le, Tổng Giám đốc Masan Group, đồng thời là Chủ tịch HĐQT Masan Consumer tiếp tục khẳng định với tốc độ tăng trưởng bình quân 15% mỗi năm trong vòng 6 - 7 năm qua của Masan Consumer thì đã đến lúc phải xem xét thực hiện kế hoạch IPO tiềm năng.

Theo ông Danny Le, việc IPO Masan Consumer là top 2 vấn đề hàng đầu của Masan Consumer. Trên UPCoM, cổ phiếu MCH hiện đang giao dịch ở dưới giá trị nội tại. Do đó, việc IPO Masan Consumer sẽ giúp nâng định giá của các cổ phiếu MSN.

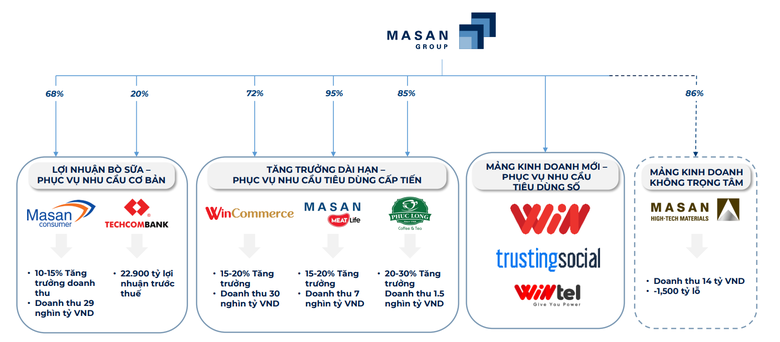

Và tại cuộc trao đổi với nhà đầu tư ngày 27/6, ông Lê Bá Nam Anh, Giám đốc Chiến lược và phát triển của Masan Group cho biết thêm, trong kế hoạch của Masan Group, doanh nghiệp xác định sẽ IPO các mảng kinh doanh cốt lõi, trong đó chọn Masan Consumer để IPO trước bởi hiện tại Masan Consumer (cùng với Techcombank) đang được xếp vào nhóm “lợi nhuận bò sữa” phục vụ những nhu cầu cơ bản, với doanh thu dự kiến tăng trưởng 10-15%. Masan Consumer cũng đã xây dựng được các “love brands” - thương hiệu được người tiêu dùng yêu mến, các thương hiệu này đều có mức tăng trưởng hai chữ số.

Masan đang tập trung vào chiến lược phát triển các mảng kinh doanh cốt lõi và thoái vốn khỏi các mảng không trọng tâm - Nguồn: MSN

“Trong khi đó, với Wincomerce, mặc dù cũng đang tăng trưởng 15-20% và dự kiến có lãi trong nửa cuối năm nay nhưng Masan xác định đây là mảng tăng trưởng dài hạn và dự kiến có lãi thêm một chút mới nghĩ đến kế hoạch IPO”, ông Nam Anh cho biết thêm.

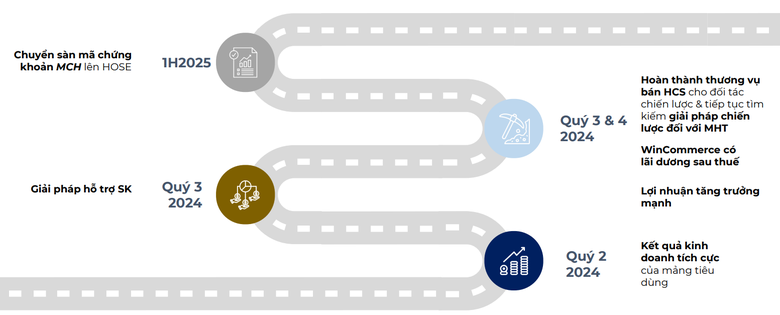

Với nội tại doanh nghiệp đang tăng trưởng tốt và việc thị trường đã hội tụ đủ yếu tố hấp dẫn như FED có thể hạ lãi suất trong quý IV/2024 và thị trường chứng khoán Việt Nam kỳ vọng được nâng hạng vào tháng 9/2025, lãnh đạo Masan cho biết, công ty dự kiến sẽ IPO Masan Consumer trong nửa đầu năm 2025.

Chiến lược của Masan trong năm 2024 để tối ưu hóa lợi ích cho các nhà đầu tư trong 6 - 12 tháng tới - Nguồn: MSN

Về vấn đề free float (tỷ lệ khối lượng cổ phiếu tự do chuyển nhượng so với tổng cổ phiếu đang lưu hành trên thị trường) của cổ phiếu MCH hiện chưa đảm bảo được điều kiện phải đủ free float là 10% (do Công ty TNHH Masan Consumer Holdings - một công ty con của Masan Group đang nắm giữ tới 93,8% vốn điều lệ của Masan Consumer), ông Lê Bá Nam Anh cho rằng trong đợt này free float của MCH trong khoảng 7%, nên còn 3% nữa “không phải là điều khó, không có gì đáng quan ngại”, việc làm thế nào để đảm bảo đủ free float 10% ban lãnh đạo công ty đã tính toán nhưng chưa tiện chia sẻ.

Lộ trình SK Group thoái vốn ra sao?

Trước sự quan tâm của nhà đầu tư về việc các mảng kinh doanh cốt lõi đang hoạt động tốt, lại đang thoái vốn khỏi một số lĩnh vực kém hiệu quả, cộng thêm kỳ vọng niêm yết cổ phiếu MCH trên HoSE là thông tin hỗ trợ, tại sao cổ phiếu MSN vẫn chưa vượt đỉnh, Giám đốc Chiến lược và phát triển của Masan Group cho biết, từ đầu năm đến cuối tháng 4, giá cổ phiếu MSN đã lình xình trong khoảng 60.000 - 70.000 đồng/cổ phiếu. Trong tháng 5, đã đạt 80.000 đồng/cổ phiếu và hiện tại dao động từ 73.000 - 75.000 đồng/cổ phiếu.

“Như vậy, giá cổ phiếu MSN đã từ khoảng giá 60.000 - 70.000 đồng/cổ phiếu lên mức 70.000 - 80.000 đồng/cổ phiếu. Động lực của bước tăng giá này là thông tin Masan Group công bố bán 100% H.C. Starck Holdings với giá 135 triệu USD. Nhà đầu tư có thể nhận thấy đây là bước đầu trong lộ trình giảm dần phần sở hữu của Masan Group trong lĩnh vực kinh doanh không cốt lõi, qua đó nâng mức giá của cổ phiếu MSN”, ông Lê Bá Nam Anh nói.

Vị Giám đốc chiến lược này cho biết thêm mặc dù trên thị trường, các ngân hàng và công ty chứng khoán đều dự báo mức giá của cổ phiếu MSN có thể đạt 3 chữ số, nhưng thị giá hiện tại vẫn chưa thể bứt phá được qua ngưỡng 80.000 đồng/cổ phiếu.

“Lý do là có một ‘ngưỡng cản tâm lý’ ở mức giá 80.000 - 85.000 đồng/cổ phiếu bởi ở mức giá này SK Group có thể có quyền chọn bán. Nên khi cổ phiếu MSN lên gần ngưỡng 80.000 đồng/cổ phiếu thì bắt đầu có ngưỡng cản tâm lý, nhà đầu tư bắt đầu bán vì lo sợ SK Group có thể thoái vốn, xả hàng trên thị trường”, ông Nam Anh giải thích.

Diễn biến của cổ phiếu MSN từ đầu năm 2024 đến nay

Liên quan đến thông tin SK Group - cổ đông nước ngoài lớn nhất tại Masan - sẽ thực hiện quyền chọn bán cổ phiếu MSN, tức là yêu cầu bán lại cho Masan Group hoặc bán lại trên thị trường, đầu tuần này Masan Group đã đưa ra thông báo khẳng định thông tin SK Group thực hiện quyền chọn bán là hoàn toàn không chính xác.

Ông Nam Anh cho hay, SK Group và Masan Group trong thời gian rất dài đã nói chuyện với các nhà đầu tư rằng hai bên là đối tác lâu dài trên thị trường và sẽ cùng nhau suy nghĩ về lộ trình để SK giảm tỷ lệ sở hữu tại Masan, chuyển nhượng cổ phiếu theo giao dịch thoả thuận trên thị trường.

Hướng của SK Group là qua các giao dịch thỏa thuận qua các quỹ đầu tư có am hiểu về Masan Group, vì thực tế các nhà đầu tư này có thể nhìn thấy triển vọng của Masan. Thời gian qua khối ngoại mua ròng, còn lượng bán chủ yếu là nhà đầu tư cá nhân. Điều mà Masan cần làm là cho nhà đầu tư cá nhân thấy câu chuyện của doanh nghiệp.

“Trong thời gian ngắn thôi, chúng tôi đã có những nhà đầu tư quỹ, am hiểu Masan Group sẵn sàng mua lại số cổ phần SK nắm giữ, trong một giao dịch thoả thuận, chứ không bán hàng loạt trên thị trường. Tức sẽ có một quỹ đầu tư lớn nhảy vào ôm ngay lượng cổ phiếu lớn của SK Group trao tay”, ông Nam Anh cho biết thêm.

Với thông tin SK Group sẽ thực hiện giảm tỷ lệ sở hữu tại Masan Group thông qua giao dịch thoả thuận trên thị trường thì ông Nam Anh cho rằng, “ngưỡng cản tâm lý” của nhà đầu tư với cổ phiếu MSN sẽ giảm đi, không có lực bán xảy ra ở ngưỡng 80.000 - 85.000 đồng/cổ phiếu nữa. “Ngưỡng cản này chỉ là yếu tố kỹ thuật, hoàn toàn không liên quan đến giá trị của một công ty”, ông Nam Anh nhấn mạnh.

SK trở thành cổ đông lớn của Masan Group từ năm 2018 sau khi chi ra khoảng 450 triệu USD (khoảng 530 tỷ Won theo tỷ giá thời điểm đó) để mua 9,5% vốn của Masan Group. Trong đó, Masan nhận được cam kết đầu tư 270 tỷ Won từ SK, 160 tỷ won từ NPS và 100 tỷ Won từ IMM Investment Corp.

Đến giữa tháng 11/2021, SK Group thông qua công ty con là SK South East Asia Investment tiếp tục chi 410 triệu USD (khoảng 460 tỷ Won) để mua 16,3% cổ phần của WinCommerce - công ty con của Masan như một phần của quan hệ đối tác chiến lược với công ty mẹ Masan Group.

Cũng trong tháng 11/2021, SK Group đã đầu tư 340 triệu USD để mua cổ phần 4,9% cổ phần của The CrownX. Sau giao dịch, tỷ lệ sở hữu của Masan và SK Group tại The CrownX lần lượt là 85% và 4,9%.

Theo báo cáo quản trị năm 2023 của Masan, tại ngày 31/12/2023, SK Group thông qua SK Investment Vina I Pte đang nắm 9,26% cổ phần Masan Group và vẫn là cổ đông nước ngoài lớn nhất của Masan.

Xem thêm tại cafef.vn