Xoay chuyển thế cờ trong cuộc đua giành thị phần môi giới, ưu thế thuộc về ai?

Bài toán dịch chuyển thị phần môi giới

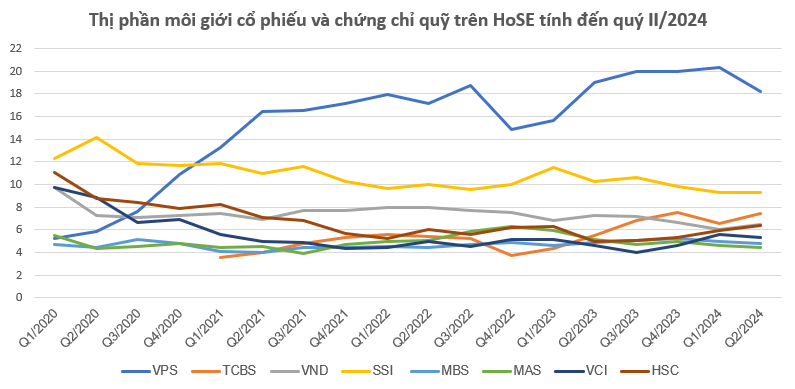

Trong bảng xếp hạng thị phần môi giới cổ phiếu trên HoSE trong quý II/2024, thứ hạng của các công ty chứng khoán không có nhiều sự thay đổi ngoại trừ Chứng khoán KIS thế chỗ Chứng khoán FPT (FPTS) để đứng ở vị trí Top 10 với 2,87%.

Nhìn rộng hơn, trong cuộc đua tranh giành ‘miếng bánh’ thị phần môi giới, VPS đang dần mất đi vị thế khi xuống vùng thấp nhất 1 năm với tỷ lệ hiện tại chiếm 18,16%.

Trong 4 quý gần nhất, SSI cũng đánh rơi thị phần môi giới vào tay các đối thủ khi giảm từ 10,22% (quý II/2023) xuống còn 9,31% (trong quý II/2024). Bên cạnh đó, Chứng khoán MB (MBS) và Chứng khoán Mirae Asset (MAS) đang trong xu hướng thu hẹp thị phần, duy trì quanh tỷ lệ từ 4-5% trong thời gian năm qua.

Ngược lại, Chứng khoán Kỹ thương (TCBS) đang cho thấy sự mở rộng đáng kể về thị phần môi giới cổ phiếu và chứng chỉ quỹ từ con số 3,6% trong quý I/2021 vươn đến 7,45% trong quý II/2024.

Một cái tên nổi bật khác trong nhóm chứng khoán là VNDirect (VND) cũng đang lấy lại thị phần với tỷ lệ 6,46% sau “vận đen” lỗi hệ thống cuối tháng 3/2024 và các câu chuyện liên quan đến Trung Nam. Tuy nhiên, con số này còn cách khá xa so với thời điểm năm 2021 - 2022.

|

| Sóng ngầm dịch chuyển thị phần môi giới ở một nhóm công ty chứng khoán |

Ưu thế thuộc về ai?

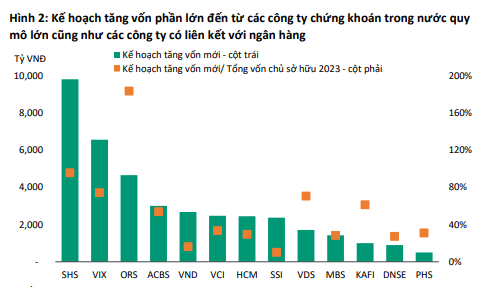

Có thể thấy, “miếng bánh” thị phần chứng khoán vẫn là mục tiêu trọng tâm trong chiến lược kinh doanh của nhiều công ty chứng khoán. Doanh thu từ mảng cho vay margin thường tỷ lệ thuận với thị phần của các công ty này. Vì vậy, việc tăng vốn sẽ là bước đệm giúp các công ty mở rộng thị phần và gia tăng doanh thu.

Trong hai năm trở lại đây, làn sóng tăng vốn ở các công ty chứng khoán ngày càng khốc liệt, với sự nhập cuộc mạnh mẽ của nhiều "ông lớn", làm xáo trộn thứ tự xếp hạng về vốn điều lệ.

Chứng khoán SSI vẫn tiếp tục củng cố vị thế dẫn đầu trong bảng xếp hạng vốn điều lệ sau đợt phát hành thành công 453 triệu cổ phiếu được thông qua vào cuối năm 2023. Sau khi hoàn tất, vốn điều lệ của SSI dự kiến tăng từ hơn 15.111 tỷ đồng lên gần 19.645 tỷ đồng, giữ vị trí đầu bảng trong nhóm công ty chứng khoán.

Tiếp theo là Chứng khoán VNDirect (VND), dự kiến sẽ triển khai hai đợt phát hành với tổng hơn 585 triệu đơn vị, qua đó nâng vốn điều lệ từ 12.178 tỷ đồng lên trên mức 18.000 tỷ đồng, xếp sau SSI.

Một cái tên khác thu hút sự quan tâm của giới đầu tư là Chứng khoán VIX với việc thông qua 4 lần phát hành. Vốn điều lệ của công ty sẽ tăng từ 6.695 tỷ đồng lên 14.593 tỷ đồng, đứng thứ 5 trong nhóm ngành, chỉ sau VND, VPBS, SSI, SHS.

|

| Việc tăng vốn sẽ là bước đệm giúp các công ty chứng khoán mở rộng thị phần và gia tăng doanh thu (Nguồn: VIS Rating) |

Theo đánh giá của VIS Rating, trong năm 2024, khoảng 38.000 tỷ đồng sẽ được huy động từ các công ty chứng khoán. Với nguồn vốn bổ sung, các công ty có thể đẩy mạnh các hoạt động kinh doanh cốt lõi như tự doanh và cho vay ký quỹ, đặc biệt là nới thêm giới hạn cho vay margin. Do đó, những công ty chứng khoán có vốn điều lệ lớn sẽ có lợi thế trong việc mở rộng thị phần trong thời gian tới.

Có thể thấy, thị phần chứng khoán là mục tiêu mà các công ty chứng khoán luôn hướng tới, vì đây được xem là yếu tố quyết định đến sự thành công của mảng môi giới. Tuy nhiên, mỗi công ty có lợi thế và chiến lược kinh doanh riêng. Giữa cuộc đua cạnh tranh về phí giao dịch, nhiều công ty như SSI, VND, HSC vẫn tập trung nâng cao chất lượng dịch vụ và phát triển đội ngũ nhân sự để thu hút và giữ chân khách hàng.

Dù vậy, trong bối cảnh các công ty chứng khoán không ngừng tăng vốn và cải thiện dịch vụ giữ chân khách hàng, việc giữ vững và mở rộng thị phần trở thành yếu tố "sống còn", đóng vai trò quan trọng mang về nguồn thu lớn cho mỗi doanh nghiệp.

Xem thêm tại nguoiquansat.vn