SSI gọi tên 6 cổ phiếu tiềm năng trong nửa cuối năm 2024

Theo báo cáo chiến lược tháng 7/2024 của Chứng khoán SSI, nhóm phân tích nghiêng về kịch bản thị trường tiếp tục xu hướng tăng trưởng trong nửa cuối năm 2024, dù các biến số rủi ro đang vẫn còn hiện diện và có thể khiến thị trường biến động.

P/E ước tính năm 2024 của VN-Index hiện ở mức 11,5 lần, thấp hơn mức trung bình 5 năm 13,4 lần. SSI tin rằng với mức định giá này thì “cửa tăng” của VN-Index vẫn sáng trong nửa cuối năm và sang năm 2025, nhất là khi tình hình kinh tế tiếp tục quá trình hồi phục. Theo đó, nhóm phân tích tiếp tục duy trì mục tiêu 1300-1350 cho VN-Index vào cuối năm 2024.

Với các yếu tố tác động trái chiều, SSI tin rằng sự thận trọng quan sát trong giai đoạn này là cần thiết khi rủi ro thị trường chung đang gia tăng. Nhà đầu tư nên kiên nhẫn chờ đợi vùng giá thật sự hấp dẫn, tập trung câu chuyện riêng của từng cổ phiếu để giải ngân mới, trong khi có thể tiếp tục nắm giữ các cổ phiếu được kỳ vọng tăng trưởng mạnh.

Ở góc nhìn dòng tiền, cũng không loại trừ xu hướng tiếp tục xoay vòng và luân chuyển đến những nhóm được hưởng lợi trực tiếp từ chính sách bao gồm bất động sản, bán lẻ, xuất khẩu.

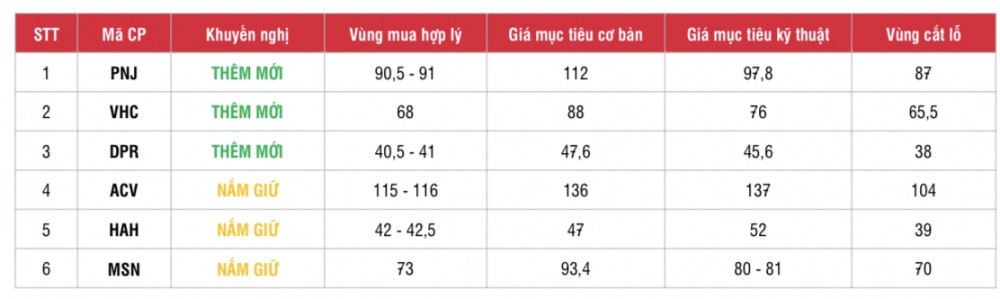

|

| Nguồn: SSI |

PNJ: Giá mục tiêu 112.000 đồng/cp, tiềm năng tăng giá 17,9%

SSI ước tính lợi nhuận sau thuế của PNJ trong năm 2024-2025 có thể tăng lần lượt là 2.200 tỷ đồng (+13% svck) và 2.570 tỷ đồng (+16% svck) nhờ nhu cầu trang sức chung phục hồi và PNJ tiếp tục tăng thị phần.

Trong bối cảnh nhà nước tiến hành thanh tra hoạt động mua bán vàng, các công ty vàng nhỏ lẻ không chứng minh được nguồn gốc vàng sẽ phải đóng cửa hoặc hạn chế kinh doanh, qua đó PNJ có cơ hội lấy thêm thị phần và khẳng định vị thế đầu ngành.

VHC: Giá mục tiêu 88.000 đồng/cp, tiềm năng tăng giá 20,5%

Khi nhu cầu dần phục hồi tại các thị trường xuất khẩu chính, SSI kỳ vọng VHC sẽ ghi nhận tăng trưởng ở cả sản lượng tiêu thụ và giá bán bình quân trong nửa cuối năm 2024, đặc biệt là so với quý IV/2023, quý có mức nền so sánh thấp của ngành.

Chi phí cá giống và thức ăn thủy sản giảm (bình quân giảm lần lượt 6% và 8% svck trong 5 tháng đầu năm) sẽ hỗ trợ tăng trưởng biên lợi nhuận gộp và lợi nhuận ròng trong năm. Với mức giá cá nguyên liệu duy trì thấp, VASEP dự báo khả năng thiếu nguồn cung cá nguyên liệu vào cuối năm nay, đây cũng là động lực hỗ trợ tăng giá bán cuối năm nay.

DPR: Giá mục tiêu 47.600 đồng/cp, tiềm năng tăng giá 10,3%

Trong quý II/2024, SSI dự báo lợi nhuận trước thuế của DPR dự kiến đạt 132 tỷ đồng (+169% svck) chủ yếu từ giá cao su tăng 21% svck và nhận tiền đền bù đất trên cây cao su.

Theo quy hoạch sử dụng đất giai đoạn năm 2021 - 2030 và năm 2030 - 2050 của tỉnh Bình Phước đã được phê duyệt, đất trồng cao su do DPR quản lý sẽ có 2.891ha đất được chuyển đổi từ đất cao su sang đất khu công nghiệp và thương mại. SSI kỳ vọng doanh thu liên quan đến bồi thường từ đất trồng cao su có khả năng sẽ được ghi nhận từ năm 2025.

KCN Bắc Đồng Phú - giai đoạn 2 là động lực tăng trưởng năm 2025-2026. KCN Bắc Đồng Phú và Nam Đồng Phú - giai đoạn 2 có tổng diện tích 200ha (51% thuộc sở hữu của DPR) dự kiến sẽ được Chính phủ phê duyệt trong năm 2024. SSI kỳ vọng công ty có thể dự kiến cho thuê và ghi nhận lợi nhuận vào năm 2026.

Ngoài ra, DPR hiện có 1.610 tỷ đồng tiền và các khoản tương đương tiền (chiếm 37,7% tổng tài sản). Đồng thời, công ty không có nợ vay ngắn hạn và dài hạn. Do đó, nhóm phân tích cho rằng, công ty sẽ tiếp tục duy trì mức cổ tức tiền mặt 15-30% trong giai đoạn năm 2024-2025.

ACV: Giá mục tiêu 136.000 đồng/cp, tiềm năng tăng giá 10,1%

Trong 6 tháng đầu năm 2024, Việt Nam đón 7,4 triệu khách quốc tế qua đường hàng không, và chính thức phục hồi hoàn toàn về thị trường du lịch quốc tế kể từ sau Covid-19. Sự phục hồi mạnh của khách Trung Quốc là một sự bất ngờ và hứa hẹn sẽ là động lực sắp tới cho tăng trưởng của ngành hàng không Việt Nam.

Trong năm 2024, SSI kỳ vọng doanh thu và lợi nhuận trước thuế của ACV sẽ đạt 2.000 tỷ (+41% svck) và 15.000 tỷ đồng (+48% svck), đến từ giả định tổng sản lượng hàng không sẽ đạt 123 triệu khách (+8% svck), trong đó khách nội địa đạt 79 triệu khách (-3% svck) và khách quốc tế tăng trưởng mạnh đạt mức 46 triệu khách (+37% svck).

Câu chuyện tăng trưởng tiếp tục được duy trì trong dài hạn với việc tiếp tục đầu tư mở rộng công suất tại các sân bay lớn như Long Thành, Tân Sơn Nhất T3, Nội Bài T2 mở rộng. SSI kỳ vọng Tân Sơn Nhất T3 có thể được đưa vào khai thác vào cuối năm 2025 và tăng công suất cho sản lượng hàng không nội địa của ACV. Nhóm phân tích cũng dự kiến sân bay Long Thành có thể được đưa vào hoạt động vào đầu năm 2027, tăng công suất tiếp nhận khách quốc tế thêm 25 triệu khách/năm.

HAH: Giá mục tiêu 47.000 đồng/cp, tiềm năng tăng giá 2,8%

HAH được kỳ vọng tiếp tục hưởng lợi từ việc giá cước thuê tàu tăng do đứt gãy chuỗi cung ứng sau sự kiện Biển Đỏ. Chỉ số cước hàng container World Container Index của Drewry đã quay trở lại và vượt vùng đỉnh hồi tháng 2 khoảng 10% do các vấn đề đứt gãy chuỗi cung ứng bắt đầu lan tỏa và gây tắc nghẽn các cảng ở Singapore và Trung Quốc, đúng vào thời điểm mùa cao điểm vận tải (quý II-III hàng năm). Nhìn lại lần đứt gãy trước đó ở kênh đào Suez hồi tháng 5/2021, hiệu ứng lan tỏa đứt gãy kéo dài khoảng 6 tháng, do đó SSI kỳ vọng cước hàng container sẽ tiếp tục tăng cho đến cuối năm 2024.

Hải An sẽ tiếp tục nhận đội tàu đóng mới với 4 chiếc loại 1800TEU trong các tháng tới, tiếp tục tăng công suất. Cùng với việc cả giá cước tàu có thể kí mới và công suất tăng trong năm 2024, SSI kỳ vọng HAH có thể quay trở lại đà tăng trưởng lợi nhuận trong năm 2025, và sẽ là động lực tích cực cho cổ phiếu.

MSN: Giá mục tiêu 93.400 đồng/cp, tiềm năng tăng giá 21,8%

Lợi nhuận quý II/2024 của MSN ước tính sẽ tăng trưởng mạnh (gấp khoảng 4 lần) so với nền thấp cùng kỳ. Cho cả năm nay, SSI ước tính NPATMI sẽ tăng trưởng mạnh 177% trong năm 2024 từ mức nền so sánh cực kỳ thấp trong năm 2023.

Câu chuyện tiêu dùng dài hạn của Việt Nam vẫn tích cực và MCH đã thể hiện mức tăng trưởng vượt trội trong năm qua cũng như có thể tiếp tục đà tăng trưởng trong thời gian tới. SSI cũng kỳ vọng nền tảng bán lẻ WCM sẽ có mức tỷ suất lợi nhuận tốt hơn trong năm 2024 do doanh nghiệp đã gần đạt điểm hòa vốn lợi nhuận ròng vào tháng 12/2023.

Các kế hoạch của doanh nghiệp, bao gồm niêm yết công ty con TCX hoặc thoái vốn khỏi mảng kinh doanh không cốt lõi (MHT), có thể đóng vai trò là yếu tố hỗ trợ cho giá cổ phiếu và lợi nhuận doanh nghiệp.

MSN cũng được kỳ vọng hưởng lợi từ dòng vốn nước ngoài khi thị trường chứng khoán Việt Nam được nâng hạng.

Xem thêm tại nguoiquansat.vn